L'affacturage est une solution incontournable pour les entreprises souhaitant améliorer leur trésorerie sans attendre les délais de paiement de leurs clients. Mais pour obtenir les meilleures offres, il ne suffit pas d'en faire la demande : il faut s'y préparer intelligemment, comparer les options disponibles, négocier avec rigueur et s'appuyer sur les bons outils.

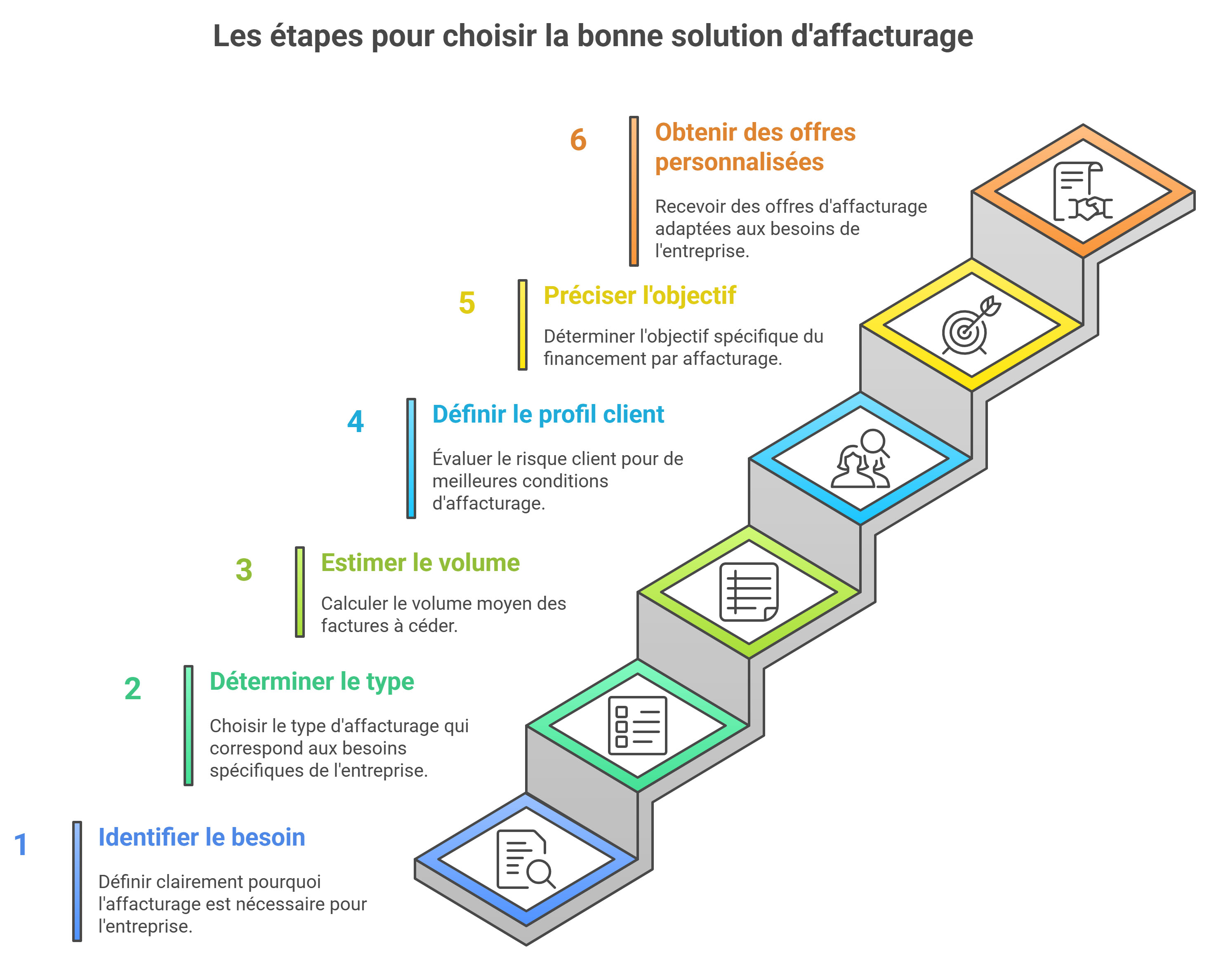

Pour obtenir des devis et des tarifications en affacturage, il faut suivre une démarche structurée, car les conditions et tarifs varient selon la taille de l'entreprise, le secteur d'activité, la qualité des clients et le volume de factures à financer. Voici les principales étapes à connaître.

📌 L'essentiel à retenir

L'affacturage s'impose comme un outil de financement stratégique pour les entreprises souhaitant améliorer rapidement leur trésorerie sans attendre les paiements clients. Toutefois, pour accéder aux meilleures offres, il ne suffit pas d'en faire la demande : il faut adopter une démarche rigoureuse. Cela implique de constituer un dossier financier solide, de comparer les différents acteurs du marché (banques, sociétés indépendantes, plateformes digitales), de négocier finement les conditions contractuelles, et de tirer parti des outils numériques comme les comparateurs en ligne. Cet article détaille les étapes clés pour optimiser sa recherche d'affacturage, avec un focus sur des solutions innovantes comme Altassura, qui allient performance technologique et accompagnement sur mesure.

Préparer un dossier attractif

Avant toute démarche auprès d'un factor, il est essentiel de soigner son dossier de présentation. Un ensemble de pièces clair, complet et cohérent inspire confiance et augmente significativement vos chances d'obtenir une offre d'affacturage rapide, compétitive et personnalisée.

Les sociétés d'affacturage reçoivent chaque jour de nombreuses demandes. Votre dossier devient alors votre carte de visite financière : il doit démontrer la solidité de votre entreprise, la qualité de votre gestion et la fiabilité de vos clients.

Les éléments indispensables à réunir

Un factor ne se contente pas d'examiner vos chiffres : il cherche à comprendre votre activité, vos clients et la régularité de vos flux de facturation. Voici les documents clés à inclure dans votre dossier :

Les astuces pour un dossier solide

Un bon dossier ne se limite pas à empiler des chiffres : il doit raconter une histoire cohérente, celle d'une entreprise structurée, réactive et capable de gérer sa croissance.

Exemple concret : une PME industrielle qui présente un tableau de bord clair, une politique de relance automatisée et une clientèle composée de grands comptes inspire immédiatement confiance. Résultat : le dossier est validé plus vite et les conditions tarifaires sont souvent plus favorables.

Pourquoi cette étape est stratégique ?

Une candidature bien préparé vous positionne comme un partenaire fiable aux yeux des sociétés d'affacturage. Là où une entreprise mal préparée risque un refus ou une offre coûteuse, une présentation claire et structurée peut déclencher plusieurs propositions concurrentes — vous permettant ainsi de négocier en position de force.

En résumé : un bon dossier, c'est déjà la moitié du travail accompli. Il ouvre la voie à des offres plus rapides, plus justes et plus avantageuses pour votre trésorerie.

Identifier son besoin exact

Avant de solliciter un factor, il est indispensable de définir précisément vos attentes et de comprendre pourquoi vous avez besoin d'un financement via l'affacturage. Cette première étape conditionne directement la pertinence et la qualité des offres que vous recevrez.

Déterminer le type d'affacturage adapté

Chaque forme d'affacturage répond à un besoin spécifique :

L'astuce du pro : un courtier ou un expert en affacturage peut vous aider à choisir la formule la plus adaptée à votre structure, à vos marges et à votre typologie de clients.

Estimer le montant moyen des factures à céder

Le volume des factures que vous souhaitez céder influence directement les conditions financières proposées par le factor. En général, plus le montant cédé est élevé, plus le coût unitaire de financement diminue.

Les sociétés d'affacturage appliquent une logique de volume : un acheteur récurrent, avec un portefeuille client bien structuré, obtient des tarifs plus compétitifs et davantage de flexibilité dans la négociation.

Il est donc essentiel d'estimer le montant mensuel moyen des factures à céder et d'identifier les clients concernés par ce financement. Cela permettra d'obtenir des offres réalistes et précises.

Définir le profil de vos clients

Le risque client est un critère déterminant dans l'analyse du factor. Les conditions d'affacturage dépendent de :

Par exemple, une entreprise facturant principalement des clients publics ou des sociétés cotées bénéficiera généralement de conditions plus favorables qu'une société dépendante de petites structures fragiles.

Préciser l'objectif du financement

L'affacturage n'a pas toujours la même finalité. Identifier votre objectif est essentiel pour cibler le produit financier le plus pertinent :

En résumé, cette première étape vous permet d'obtenir des offres réellement personnalisées et non des propositions standardisées, souvent inadaptées à la réalité de votre activité.

Préparer les documents nécessaires

Une fois vos besoins clairement identifiés, il faut constituer un dossier solide et complet. Les factors, qu'ils soient bancaires ou indépendants, fondent leur décision sur une analyse financière et commerciale détaillée de votre entreprise.

Les pièces financières essentielles

Le factor a besoin d'une vue complète sur la santé économique de votre entreprise :

Les informations commerciales et clients

Le factor doit aussi comprendre la nature de vos ventes et la typologie de vos débiteurs :

Cette partie du dossier permet au factor d'identifier les risques d'impayés et de proposer des conditions de financement adaptées à votre réalité commerciale.

L'importance d'un dossier soigné

Un dossier complet, bien structuré et accompagné d'une présentation claire de vos besoins démontre votre sérieux. Cela accélère la prise de décision du factor, favorise une mise en place rapide du contrat et peut même permettre d'obtenir un taux d'affacturage plus avantageux.

Astuce : un courtier en factoring peut vous aider à préparer ce dossier de façon optimale. Il connaît les attentes spécifiques de chaque factor et sait comment mettre en valeur votre entreprise pour maximiser vos chances d'obtenir les meilleures conditions.

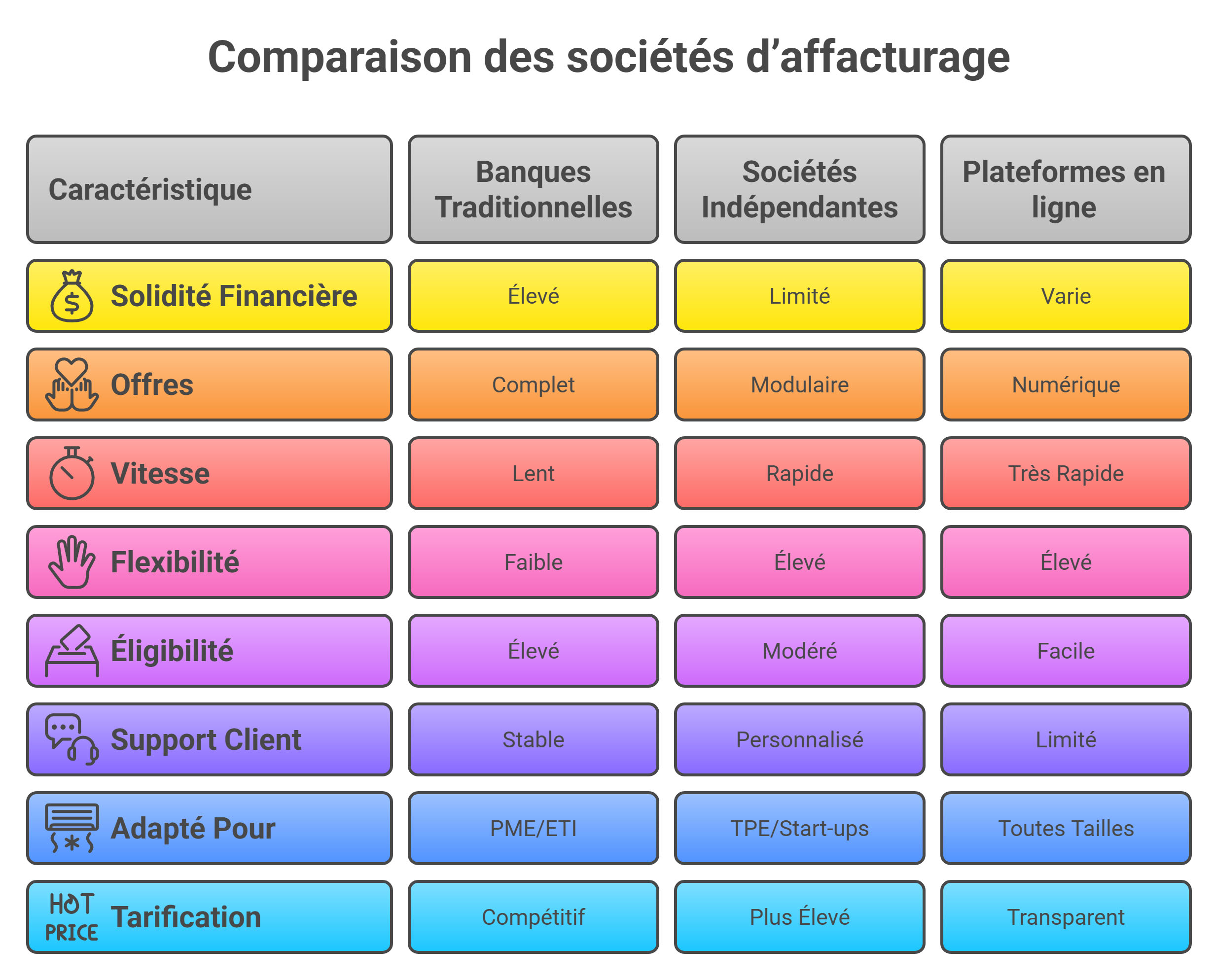

Le marché de l'affacturage s'est considérablement diversifié ces dernières années. Il ne se limite plus aux grandes banques : aujourd'hui, de nombreux acteurs coexistent, chacun avec ses approches, ses outils et ses conditions spécifiques. Comparer ces intervenants est une étape essentielle pour trouver la solution la plus adaptée à la structure, au secteur et aux besoins de votre entreprise.

Comparer plusieurs sociétés d'affacturage

Ne vous limitez jamais à un seul organisme : chaque société d'affacturage possède ses spécialités, ses critères d'acceptation et ses points forts. Comparer plusieurs acteurs permet d'obtenir une offre plus compétitive et surtout mieux adaptée à la réalité de votre entreprise.

Comparez et choisissez

la solution d'affacturage

adaptée à votre entreprise

Les banques traditionnelles

Les grands groupes bancaires, BNP Paribas Factor, Crédit Agricole Leasing & Factoring, Société Générale, BPCE…, proposent des contrats d'affacturage complets et sécurisés, souvent associés à une assurance-crédit intégrée.

Leur principal avantage : une solidité financière importante et la capacité à accompagner les entreprises sur le long terme.

Le marché de l'affacturage en France regroupe une grande diversité d'acteurs, des banques traditionnelles aux plateformes 100 % digitales. Chaque intervenant propose des approches spécifiques selon la taille des entreprises, leur secteur d'activité et leur besoin de financement. Voici un panorama des acteurs les plus reconnus en 2025.

La Banque Postale Leasing & Factoring : un acteur en forte croissance

La Banque Postale renforce sa présence sur le marché de l'affacturage. Elle propose des solutions accessibles et sécurisées, particulièrement adaptées aux collectivités publiques et aux entreprises travaillant avec le secteur public. Son offre s'étend désormais aux entreprises privées, avec un positionnement centré sur la confiance et la proximité.

BPCE Factor : une offre complète au sein d'un grand groupe bancaire

BPCE Factor, filiale du groupe Banques Populaires et Caisses d'Épargne, propose une gamme complète de produits d'affacturage. Elle se distingue par son maillage territorial dense et une forte expertise sectorielle, permettant d'accompagner les entreprises locales comme les groupes nationaux avec efficacité et proximité.

CGA (Crédit Agricole Leasing & Factoring) : la solidité bancaire au service de l'agilité

Filiale du groupe Crédit Agricole, CGA combine la sécurité d'un grand groupe bancaire avec une approche souple et adaptée aux entreprises de toutes tailles. Elle se distingue par sa présence régionale, sa large gamme de services et son engagement à offrir une solution d'affacturage flexible aux entrepreneurs.

HSBC Factoring France : l'expertise d'un grand groupe international

HSBC Factoring France s'adresse aux entreprises ayant une activité internationale. Ses solutions de financement multi-pays et multi-devises sont conçues pour les groupes exportateurs et les filiales de multinationales. L'acteur se distingue par son réseau mondial et son expertise en conformité internationale.

Société Générale Factoring : le poids lourd à dimension internationale

Société Générale Factoring est l'un des leaders du secteur en France et à l'international. L'établissement accompagne les grands groupes comme les PME exportatrices, grâce à son expertise en affacturage transfrontalier. Il offre un haut niveau de sécurité et des outils adaptés à la gestion multi-devises et multi-entités.

Leurs avantages :

En revanche, leurs offres peuvent se montrer plus rigides, avec :

Ces acteurs conviennent surtout aux PME et ETI ayant un volume conséquent de factures et recherchant une solution stable intégrée à leur gestion bancaire.

Les sociétés indépendantes d'affacturage

Des acteurs comme Bibby Financial Services, Edebex, Finexkap, Novassur ou Altassura se distinguent par leur souplesse et leur rapidité de traitement. Leur approche est souvent plus personnalisée, avec des offres modulables selon le secteur, le volume et le profil de risque.

Altassura avec Affacturage.fr : la plateforme digitale multifactors pour tous les profils

Altassura propose une solution en ligne innovante qui permet aux TPE, PME et grands comptes de comparer instantanément plusieurs offres de factoring. Grâce à son approche multifactors et à son intégration avec la plateforme Affacturage, elle combine technologie, rapidité et accompagnement humain pour offrir des devis personnalisés en quelques clics. Une référence pour les dirigeants souhaitant une vision claire et concurrentielle du marché.

Bibby Financial Services : solution de financement des créances sur mesure avec un suivi personnalisé

Spécialiste de l'accompagnement des PME, Bibby Financial Services propose des solutions d'affacturage flexibles et personnalisées, avec un suivi client de proximité. L'entreprise met l'accent sur la relation humaine et l'adaptabilité aux besoins spécifiques de chaque client, ce qui en fait un partenaire privilégié pour les structures en croissance cherchant un service attentif et réactif.

Cegid : l'intégration du factoring au cœur des outils de gestion

Éditeur de logiciels de gestion reconnu, Cegid intègre désormais des fonctionnalités d'affacturation directement dans ses ERP et produits comptables. Cette approche favorise l'automatisation des flux financiers et une meilleure visibilité de la trésorerie, simplifiant le recours au factoring pour les utilisateurs de ses outils.

Edebex : la marketplace simple et rapide pour les entreprises de taille moyenne

Edebex se distingue par son modèle de place de marché en ligne : les entreprises peuvent vendre leurs factures en attente de paiement à des investisseurs professionnels. Idéal pour les structures souhaitant obtenir un financement ponctuel sans engagement à long terme. L'interface est fluide, la validation rapide, et les fonds peuvent être débloqués en moins de 48 heures.

Factofrance & Crédit Mutuel Factoring : les experts de l'affacturation traditionnel

Factofrance et Crédit Mutuel Factoring incarnent le modèle classique de l'affacturage. Leurs solutions robustes et éprouvées s'adressent principalement aux grandes entreprises et aux structures disposant d'un volume de facturation élevé. Leur savoir-faire historique garantit une gestion sécurisée des créances et une solide expertise du risque client.

Les avantages :

Les inconvénients :

Ces solutions sont idéales pour les TPE, les start-ups et les entreprises en croissance nécessitant de la réactivité et de la flexibilité.

Exemple concret : une société de transport régional avec un besoin ponctuel de trésorerie pourra obtenir une réponse en 48 h auprès d'un acteur indépendant, là où une banque exigerait plusieurs semaines d'analyse.

Les plateformes d'affacturage en ligne

L'émergence des fintechs a fait apparaître des plateformes 100 % en ligne qui digitalisent l'ensemble du processus : simulation, dépôt des factures, validation et financement. Ces produits séduisent les dirigeants souhaitant gagner du temps et bénéficier d'une gestion fluide, sans se déplacer.

Les solutions 100 % digitales ont révolutionné le marché de l'affacturage. Elles permettent de simuler, comparer et obtenir une offre instantanément, sans formalités lourdes. L'entreprise remplit un formulaire, téléverse ses factures et reçoit des propositions en moins de 24 h.

Certaines plateformes permettent même de céder une seule facture ou un petit lot, sans contrat long terme, une excellente option pour tester le factoring sans s'engager.

Les avantages :

Les inconvénients :

Les critères essentiels à comparer

Comparer les offres d'affacturage ne consiste pas seulement à examiner le taux de financement. Il faut analyser le coût global, la souplesse contractuelle et la qualité de la relation commerciale.

1. Le coût global

Le coût d'un contrat de factoring se compose de plusieurs éléments. Lorsque vous recevez plusieurs propositions, analysez attentivement les éléments suivants :

Un coût légèrement plus élevé peut se justifier par une rapidité de financement ou un niveau de service supérieur.

Conseil : ne comparez pas uniquement le coût. La qualité du service client, la rapidité des virements et la transparence du suivi en ligne sont des critères essentiels pour un partenariat durable.

2. Le taux d'avance

Il s'agit du pourcentage du montant de la facture financé immédiatement par le factor. En moyenne, il varie entre 80 % et 95 %, selon la solidité du client final et le risque d'impayé. Plus vos débiteurs sont solides, plus le taux d'avance sera élevé.

3. L'expertise sectorielle

Certains intervenants sont spécialisés dans des domaines spécifiques :

Un factor connaissant votre environnement saura mieux anticiper les risques et adapter son offre à vos contraintes.

4. La souplesse contractuelle

Un contrat d'affacturage efficace doit s'adapter à votre activité. Vérifiez notamment :

Une PME saisonnière (tourisme, bâtiment, agriculture) aura intérêt à choisir un acteur offrant un contrat souple et sans volume imposé.

En résumé

Comparer les intervenants d'affacturage, c'est trouver le meilleur équilibre entre coût, rapidité et flexibilité.

Le bon choix dépend de votre profil :

Les outils utiles pour comparer et accéder à l'affacturage

Grâce à la digitalisation du secteur, les dirigeants disposent aujourd'hui d'outils simples et rapides pour trouver la meilleure solution d'affacturage adaptée à leur entreprise. Les comparateurs en ligne et plateformes spécialisées facilitent la recherche, la simulation et la mise en place de contrats, tout en réduisant les démarches administratives.

🔎 Comparateurs en ligne

Les comparateurs comme Affacturage.fr sont devenus des références incontournables pour les dirigeants d'entreprise. Ils permettent de comparer en quelques minutes plusieurs offres provenant de différents factors, bancaires ou indépendants. L'utilisateur renseigne simplement son profil (secteur d'activité, volume de factures, besoins de trésorerie) et reçoit instantanément des propositions personnalisées.

Avantage clé : le comparateur fournit une vision claire et neutre du marché, permettant d'identifier le meilleur rapport entre coût, flexibilité et délai de financement.

Les plateformes spécialisées

Des plateformes telles qu'Altassura se distinguent par leur capacité à générer des devis sur mesure en quelques clics. Cette place de marché s'appuie sur un réseau de plusieurs sociétés d'affacturage (multifactors) et propose des offres adaptées aux TPE, PME, ETI et grands comptes. Leur valeur ajoutée réside dans la rapidité du processus et la transparence des conditions.

Altassura et d'autres acteurs de ce type mettent également en avant des solutions de factoring digital : une forme d'affacturage totalement dématérialisée.

Le « factoring digital » : une révolution dans le financement des entreprises

Le factoring digital permet à une entreprise de bénéficier rapidement de liquidités en cédant ses créances via une plateforme numérique. Contrairement à la méthode traditionnelle, souvent marquée par des démarches administratives complexes, ce modèle est entièrement automatisé :

Les avantages du factoring digital

En résumé : les outils digitaux comme Affacturage.fr et Altassura révolutionnent l'accès au factoring. Ils permettent aux entreprises de toutes tailles de trouver, comparer et obtenir un financement en quelques clics, tout en conservant une totale autonomie dans la gestion de leur poste client.

Passer par un courtier spécialisé

Solliciter un courtier en affacturage est souvent la meilleure option pour gagner du temps et sécuriser le choix du bon partenaire financier.

Recourir à un courtier en factoring est une stratégie particulièrement judicieuse pour les entreprises qui ne disposent ni du temps ni de l'expertise nécessaire pour analyser les nombreuses offres disponibles sur le marché. En tant qu'intermédiaire indépendant, le courtier joue un véritable rôle de facilitateur : il simplifie les démarches, apporte un regard objectif et met à profit son réseau de partenaires pour obtenir les meilleures conditions.

Le rôle du courtier

Un courtier, comme ceux référencés sur affacturage.fr, agit comme un intermédiaire neutre entre votre entreprise et les sociétés de factoring.

Ses missions principales :

Les avantages concrets du courtage

Faire appel à un courtier, c'est bénéficier d'un gain de temps considérable et d'une expertise financière pointue. Le courtier connaît parfaitement les critères de chaque factor et sait comment positionner votre dossier pour maximiser les chances d'acceptation.

Bon à savoir : les services du courtier sont gratuits pour l'entreprise. Sa rémunération provient directement du factor choisi, sans surcoût ni frais cachés.

Le plus : le courtier reste à vos côtés après la signature pour suivre la mise en place opérationnelle et s'assurer de la bonne conformité du contrat.

Comparez et choisissez

la solution d'affacturage

adaptée à votre entreprise

Une approche hybride : expertise et technologie

Aujourd'hui, certains courtiers vont encore plus loin en intégrant leurs services au sein de plateformes numériques telles qu'Affacturage.fr. Ce modèle hybride combine la force de l'expertise humaine avec la réactivité des outils digitaux.

Les dirigeants peuvent ainsi :

En résumé : faire appel à un courtier, c'est accéder à l'expertise, la négociation et la simplicité. Grâce à la digitalisation des services, même les plus petites entreprises peuvent aujourd'hui obtenir des solutions d'affacturage performantes et sécuriser leur trésorerie en toute confiance.

Étudier les conditions du contrat

Avant toute signature, il est essentiel d'analyser le contrat d'affacturage dans le détail. C'est une étape souvent négligée, mais cruciale pour éviter les engagements défavorables.

Lire les clauses de durée, d'exclusivité et de résiliation

La plupart des contrats sont conclus pour 12 mois renouvelables tacitement. Avant de signer, vérifiez les points suivants :

Une lecture attentive de ces clauses vous protège d'un contrat trop rigide ou d'une dépendance financière prolongée.

Recours ou non-recours : comprendre la différence

Ce choix influence directement le coût du financement et le niveau de sécurité offert. Le DAF ou le dirigeant doit donc l'évaluer selon la fiabilité du portefeuille client et les priorités de l'entreprise.

Vérifier la souplesse du contrat

Un bon contrat doit s'adapter à votre activité. Vérifiez notamment :

En résumé

Un contrat bien étudié, un courtier compétent et une comparaison rigoureuse entre plusieurs factors constituent les trois leviers essentiels pour obtenir une offre d'affacturage performante, durable et parfaitement alignée avec les besoins financiers de votre entreprise.

Négocier efficacement les conditions

Obtenir une offre de factoring intéressante n'est que la première étape. Pour en tirer un réel avantage financier, il est indispensable de négocier avec méthode et stratégie. Trop souvent, les entreprises acceptent les premières propositions sans mesurer leurs impacts à moyen ou long terme. Pourtant, chaque clause d'un contrat d'affacturage peut influencer directement la trésorerie, la rentabilité et la flexibilité opérationnelle.

Les principaux leviers de négociation

1. Le taux de financement

Ce taux, généralement compris entre 80 % et 95 %, représente la part du montant de la facture avancée par le factor. Un taux proche de 95 % peut être obtenu si votre entreprise présente un risque faible : clients solvables, historique de paiement sain, bonne gestion du poste client. Un dossier bien structuré et des débiteurs réputés fiables constituent vos meilleurs arguments pour atteindre le maximum de financement.

2. Les délais de règlement

Le temps écoulé entre la remise de la facture et le versement des fonds influe directement sur la trésorerie. Il est possible de négocier un traitement prioritaire ou des délais garantis en 24 à 48 heures. Certaines plateformes digitales, comme affacturage.fr, proposent déjà ces délais rapides dans leurs offres standard.

3. Les frais cachés

Au-delà de la commission de factoring, d'autres frais peuvent s'ajouter : coût de traitement administratif, mise en place, préparation, formalités, montage, de gestion, de non-utilisation ou de résiliation anticipée. Exigez une transparence totale sur la grille tarifaire et négociez la suppression ou la réduction de certains coûts annexes. Une comparaison entre plusieurs factors permet souvent de détecter des frais dissimulés et d'obtenir un contrat plus clair.

4. Le volume de factures cédées

Plus le volume de créances que vous cédez est élevé, plus votre pouvoir de négociation augmente. Les factors sont souvent disposés à accorder des réductions de commission ou des conditions de financement améliorées en échange d'un engagement sur le volume annuel. Anticiper votre prévisionnel de facturation permet donc de mieux négocier dès le départ.

Conseils de négociation selon le profil d'entreprise

Startups & TPE

Priorisez les solutions sans engagement de volume minimum et avec une grande souplesse contractuelle. Certaines plateformes digitales permettent de céder des factures au cas par cas, sans abonnement ni contrainte de durée. C'est idéal pour tester l'affacturage sans immobiliser trop de trésorerie.

PME établies

Mettez en avant la stabilité de votre portefeuille clients et la régularité de vos paiements. Vos bons indicateurs financiers vous donneront une marge de manœuvre pour négocier les commissions à la baisse. Les PME avec un historique solide peuvent aussi obtenir des conditions privilégiées sur les frais de gestion et d'assurance-crédit.

Entreprises en croissance

Demandez une clause d'ajustement progressif sur le volume cédé. Cette approche permet de démarrer avec un volume réduit tout en prévoyant une montée en puissance. Ainsi, vous évitez de payer trop cher au lancement tout en sécurisant des conditions avantageuses à long terme.

Bon à savoir

N'hésitez pas à mettre plusieurs factors en concurrence : la compétition joue souvent en faveur du client. En passant par un courtier ou une plateforme spécialisée comme affacturage.fr, vous accédez à des conditions déjà négociées auprès de multiples acteurs, tout en gagnant un temps précieux sur les discussions contractuelles.

En résumé : une négociation réussie repose sur trois piliers : préparation, comparaison et anticipation. Un contrat bien négocié, c'est une trésorerie mieux gérée et une solution de factoring réellement performante pour votre entreprise.

Comparez et choisissez

la solution d'affacturage

adaptée à votre entreprise

Utiliser les comparateurs en ligne

La digitalisation du secteur de l'affacturage permet aujourd'hui d'obtenir des devis instantanés et de gérer son financement 100 % en ligne. Les plateformes modernes simplifient la recherche, accélèrent les démarches et offrent une visibilité complète sur les offres du marché.

Les plateformes modernes

Altassura, accessible via Affacturage.fr, est l'une des solutions les plus performantes. Elle permet :

D'autres plateformes comme Shine, Defacto ou Qonto proposent aussi des produits de financement adaptées à des besoins spécifiques ou sectoriels.

L'utilité d'un comparateur comme Affacturage.fr

Un comparateur en ligne tel qu'Altassura simplifie et accélère la recherche d'un financement réellement adapté aux besoins de l'entreprise. Le marché de l'affacturage est complexe : chaque factor a ses propres conditions (éligibilité, commissions, délais, garanties, services inclus, etc.). Le comparateur permet de :

Le comparateur agit comme une boussole financière dans un environnement souvent opaque et technique.

Le rôle d'Affacturage.fr

Le site Affacturage.fr agit comme un intermédiaire neutre et expert entre les entreprises et les sociétés de factoring. Son rôle se décompose en deux missions principales :

Analyse des besoins

Grâce à un formulaire intelligent ou à un échange avec un conseiller, la plateforme évalue :

Mise en relation avec les bons partenaires

Affacturage.fr dispose d'un réseau complet de factors français et européens : filiales de banques, sociétés indépendantes et fintechs. Il sélectionne les offres les plus pertinentes et met directement l'entreprise en relation avec les organismes les plus compétitifs.

Objectif : permettre à chaque entreprise, de la TPE à l'ETI, de trouver la solution idéale dès la première demande.

Les avantages concrets d'Affacturage.fr

Le Comparatif synthétique

| Critère | Sans comparateur | Avec Affacturage.fr |

|---|---|---|

| Temps nécessaire | Plusieurs jours / semaines | Retour sous 12 heures |

| Offres disponibles | 2 ou 3 factors contactés | Marché complet (banques + fintechs) |

| Pertinence des solutions | Aléatoire | Ciblée selon le profil |

| Accompagnement | Commercial ou inexistant | Expert neutre et indépendant |

| Coût | Honoraires variables | Gratuit pour l'entreprise |

En résumé : passer par Affacturage.fr, c'est transformer une démarche complexe en un processus rapide, sécurisé et stratégique. Les dirigeants, DAF et responsables financiers peuvent reprendre le contrôle sur leur trésorerie tout en bénéficiant d'un accompagnement expert et impartial.

En préparant un dossier solide, en comparant les intervenants, en négociant efficacement et en utilisant des outils digitaux comme Altassura, vous maximisez vos chances d'obtenir une solution sur mesure à des conditions optimisées.

Altassura s'impose aujourd'hui comme un acteur clé de cette nouvelle génération de solutions : un modèle qui associe technologie, réactivité et accompagnement humain.

Comparez et choisissez

la solution d'affacturage

adaptée à votre entreprise

FAQ : tout savoir pour obtenir une offre d'affacturage

1. Comment obtenir des offres de factoring adaptées à mon entreprise ?

👉 Pour obtenir des offres adaptées, il suffit de constituer un dossier complet (bilans, balance âgée, factures clients) et de le transmettre à plusieurs sociétés d'affacturage. Vous pouvez aussi passer par un courtier spécialisé comme affacturage.fr, qui sélectionne pour vous les meilleurs factors selon votre profil et vos besoins.

Obtenir une offre d'affacturage réellement adaptée à votre activité repose avant tout sur une bonne préparation. Avant de contacter un factor (établissement de factoring), il faut clarifier vos besoins financiers et votre situation commerciale.

Commencez par identifier le type d'affacturage qui correspond le mieux à votre entreprise :

Une fois votre besoin défini, préparez un dossier complet comprenant :

Ce dossier permettra au factor d'évaluer votre solvabilité et le risque de vos clients.

Ensuite, contactez plusieurs sociétés d'affacturage ou passez par un courtier spécialisé, qui comparera pour vous les offres disponibles. Ce professionnel saura orienter votre dossier vers les organismes les plus susceptibles d'accepter votre profil, au meilleur tarif.

Conseil : les plateformes spécialisées comme Altassura permettent d'obtenir plusieurs propositions personnalisées en moins de 24 heures, ce qui facilite grandement la comparaison des conditions.

2. Quelles sont les démarches pour recevoir des propositions de financement en affacturage ?

👉 Les démarches consistent à contacter un ou plusieurs factors, à présenter vos besoins de trésorerie et à fournir vos documents comptables. Vous recevez ensuite des propositions chiffrées détaillant les taux, frais et conditions.

Les démarches pour recevoir une proposition de factoring sont simples, mais doivent être menées avec méthode. L'objectif est de présenter une demande claire et documentée afin de permettre au factor d'évaluer rapidement votre éligibilité.

1. Prise de contact

Remplissez un formulaire de demande en ligne ou contactez directement un conseiller en affacturage. On vous demandera des informations clés telles que :

- Votre chiffre d'affaires annuel,

- Le nombre de clients,

- Les délais moyens de paiement,

- Le montant des factures à financer.

2. Constitution du dossier

Transmettez vos documents comptables (bilans, balance âgée, justificatifs clients). Ce dossier servira de base à l'analyse du risque et à la définition des conditions de financement.

3. Analyse par le factor

Le factor évalue :

- La solidité financière de votre entreprise,

- La qualité du poste clients,

- La fiabilité des débiteurs.

Il peut consulter une assurance-crédit partenaire (comme Allianz Trade, Atradius ou Coface) pour sécuriser le risque d'impayé.

4. Proposition d'affacturage

Vous recevez ensuite une ou plusieurs propositions chiffrées précisant :

- Le taux de financement (généralement entre 80 % et 90 % du montant TTC des factures).

- La commission de factoring (entre 0,5 % et 3 %, selon le risque et le volume).

- Les éventuels frais annexes : gestion, assurance, réserve de garantie, etc.

5. Signature du contrat et mise en place

Une fois la proposition acceptée, le contrat d'affacturage est signé. Vous pouvez alors transmettre vos premières factures, qui seront financées sous 24 à 48 heures selon le factor choisi.

À retenir : plus votre dossier est complet et vos clients fiables, plus les factors seront enclins à vous faire une offre compétitive et rapide à mettre en œuvre.

3. Comment faire pour recevoir plusieurs devis de factoring ?

👉 Le plus simple est d'utiliser une plateforme de comparaison d'offres d'affacturage. En quelques clics, vous obtenez plusieurs propositions sans démarcher chaque société individuellement.

4. Quelles étapes suivre pour solliciter des offres auprès de sociétés d'affacturage ?

👉 Avant de contacter un factor, il est essentiel de bien comprendre le processus à suivre pour maximiser vos chances d'obtenir une offre avantageuse. Voici les principales étapes à respecter pour bâtir une demande claire et efficace.

- Identifier votre besoin (montant, type de factoring).

- Préparer votre dossier client et financier.

- Contacter plusieurs factors ou un courtier.

- Comparer les offres reçues avant de signer.

5. Comment comparer efficacement les offres d'affacturage disponibles sur le marché ?

👉 Comparez la commission d'affacturage, le taux de financement, les frais de gestion et les conditions de recours. Regardez aussi les délais de paiement et la souplesse du contrat (factures à la carte, seuil minimal, engagement).

6. Où trouver les meilleures offres de factoring pour PME/TPE ?

👉 Les meilleures offres se trouvent via des courtiers spécialisés ou des plateformes en ligne. Ces intermédiaires négocient directement avec les factors pour obtenir des conditions préférentielles aux PME et TPE.

7. Quels acteurs contacter pour obtenir une offre d'affacturage personnalisée ?

👉 Le marché de l'affacturage compte une grande diversité d'intervenants, chacun ayant ses spécialités. Pour trouver une offre vraiment adaptée à votre profil, il est important de choisir les bons interlocuteurs dès le départ.

- Banques : BNP Paribas Factor, Crédit Agricole Leasing & Factoring, Société Générale Factoring.

- Sociétés indépendantes : Bibby, Finexkap, Edebex, Altassura.

- Courtiers spécialisés : ils comparent pour vous et négocient les meilleures conditions.

8. Comment savoir quelle offre de factoring est la plus avantageuse pour mon activité ?

👉 Tout dépend de vos volumes de facturation, de la qualité de vos clients et du coût global (taux + frais). Un comparatif clair des propositions reçues vous permettra d'identifier la plus rentable à long terme.

9. Comment évaluer et sélectionner la meilleure solution d'affacturage ?

👉 Évaluez chaque solution selon quatre critères clés :

- Coût global du financement,

- Souplesse contractuelle,

- Rapidité de mise en place,

- Qualité du service client.

Les entreprises en croissance privilégieront la réactivité, tandis que les structures établies viseront la stabilité.

10. Quelles informations fournir pour recevoir une offre d'affacturage rapidement ?

👉 Les affactureurs basent leurs propositions sur l'analyse de votre situation financière et de votre portefeuille clients. Préparer les bons documents en amont permet d'accélérer le traitement de votre demande et d'obtenir une réponse sous 24 à 48 heures.

- Vos derniers bilans et comptes de résultat.

- Votre balance âgée clients.

- La liste de vos principaux clients.

- Vos conditions générales de vente.

11. Comment demander un devis d'affacturage en ligne ?

👉 De nombreux sites permettent de faire une demande de devis en ligne. Il suffit de remplir un formulaire rapide (CA, délais de paiement, besoins de trésorerie). Vous recevez ensuite des offres personnalisées directement par e-mail.

12. Comment faire financer mes factures par un factor ?

👉 Vous signez un contrat de factoring avec un factor qui vous avance jusqu'à 90 % du montant TTC de vos factures. Le solde vous est reversé une fois le client payé, déduction faite des frais.

13. Où et comment obtenir un devis d'affacturage gratuitement ?

👉 Des sites comme affacturage.fr permettent d'obtenir gratuitement plusieurs devis sans engagement. Renseignez simplement vos informations principales pour recevoir des offres adaptées à votre profil.

14. Quelle est la meilleure façon de trouver une offre de factoring sans perdre de temps ?

👉 La solution la plus efficace : passer par un courtier spécialisé. Il compare pour vous les offres du marché et négocie des conditions avantageuses tout en vous faisant gagner du temps.

15. Comment comparer les offres d'affacturage sans passer par une banque ?

👉 Contactez directement des factors indépendants ou utilisez des plateformes 100 % en ligne. Ces acteurs non bancaires proposent souvent des solutions plus flexibles, sans exigence de volume minimum.

16. Comment obtenir rapidement une offre de factoring pour TPE ou PME ?

👉 Les plateformes de mise en relation permettent d'obtenir une offre d'affacturage en moins de 24 h. En remplissant un formulaire simplifié, vous recevez des propositions immédiates des factors partenaires.

17. Comment choisir entre plusieurs propositions d'affacturage ?

👉 Comparez le Taux Global Effectif (TGE), les services inclus (assurance-crédit, recouvrement), et la durée d'engagement. Simulez le coût réel sur 12 mois pour mesurer l'impact sur votre trésorerie.

18. Comment recevoir des devis de factoring en moins de 24h ?

👉 Certains courtiers et sociétés spécialisées répondent en moins de 24h après dépôt du dossier. Les outils d'estimation en ligne calculent automatiquement les conditions selon votre chiffre d'affaires et vos délais clients.

19. Comment trouver une société d'affacturage qui correspond à mon profil ?

👉 Selon votre secteur d'activité, certains factors sont plus adaptés :

- Bibby Financial Services : PME industrielles et BTP.

- Finexkap : prestataires de services et TPE digitales.

- Edebex : revente de factures à l'unité.

- Crédit Agricole Factor : ETI et filiales de groupes.

20. Comment comparer les taux et conditions d'affacturage en France ?

👉 Vous pouvez comparer les taux via les comparateurs spécialisés ou un courtier agréé. Les taux varient entre 0,5 % et 3 % du montant des factures selon le risque client et le volume.

Pour gagner du temps, vous pouvez dès maintenant faire une demande en ligne et obtenir plusieurs offres sur mesure, gratuitement et sans engagement.