Gestion du contrat d'affacturage

- Accueil

- Assistance

- FAQ

- Gestion

Toutes les réponses sur l'administration du contrat de factoring

Toutes les informations pratiques et les conseils pour faire fonctionner correctement son financement en affacturage.

Comprendre comment bien gérer son contrat

Comprendre son contrat d’affacturage n’est pas toujours une chose évidente et peut même devenir un réel casse-tête pour certaines entreprises. Dans cette rubrique, vous pouvez découvrir les différentes questions les plus courantes sur la gestion d'un contrat dans une entreprise et le vocabulaire liés au monde du factoring.

L'affacturage implique un accord contractuel à long terme entre l'entreprise et le factor. En général, il exige que l'entreprise vende un certain pourcentage de toutes les factures à la société d'affacturage. L'affactureur peut fixer un montant minimal que l'entrepreneur doit affacturer pendant une période donnée.

Vous pouvez également sélectionner des conditions générales ou spécifiques dont vous voulez pour affacturer les factures. Bien entendu, le factor doit toujours accepter d'affacturer chaque facture.

- Quand avoir recours à l'affacturage ?

- Comment mettre en place un contrat factoring ?

- Peut-on suspendre son contrat ?

- Si j’ai un impayé, suis-je assisté par le factor ?

- Au final si mon client ne paie pas je devrais rembourser le factor de son avance ?

- Gérer un contrat d’affacturage, c’est laborieux !

- Quelle sera la durée de mon contrat d'affacturage ?

- Est-il possible de faire intervenir plusieurs sociétés d'affacturage dans une entreprise ?

- Le définancement dans le contrat d'affacturage

- Obligation d’information pour l'affacturé vis à vis de son factor

- Les paiements directs

- Est-il possible de bénéficier de l'affacturage sur des clients non garantis par mon factor ?

- Comment se déroulent les opérations d’affacturage ?

- Combien de temps pour récupérer le fonds de garantie ?

- Comment résilier un contrat de factoring ?

- Combien de temps dure un contrat d'affacturage ?

- Avec le contrat d'affacturage, suis-je obligé de souscrire à l’assurance crédit ?

Quand avoir recours à l'affacturage ?

Vous pouvez avoir recours au factoring à tout moment de la vie d'une entreprise. En phase de création, en croissance, en phase d'investissements, en phase de stabilisation, en phase de fusion ou d'acquisition, reprise d'une entreprise ou en complément d'un financement. Pour plus d'informations, vous pouvez consulter la rubrique Pourquoi utiliser l'affacturage ?

Les professions qui utilisent le plus l'affacturage sont : le secteur du BTP, l'industrie, l'interim, l'import, l'export, la sécurité, le négoce, le transport, le médical, le textile, les formations, l'agro-alimentaire.

Comment mettre en place un contrat de factoring ?

Dans un premier temps, il est important de vérifier si votre entreprise est éligible à l'affacturage. En effet, le factoring ne concerne que les entreprises qui facturent d'autres entreprises (BtoB) avec des délais de crédit. Les factures doivent représenter des prestations terminées ou des livraisons effectuées. Sauf dans certains cas, comme dans le secteur du BTP, où les situations de travaux peuvent être financées.

Ensuite, vous devez déterminer les clients, le nombre et le montant des factures que vous souhaitez financer.

Puis, vous devez rassembler les pièces suivantes :

- La photocopie de la carte d'identité des dirigeants

- Copie du RIB de l'entreprise

- Votre Kbis de moins de 3 mois

- Dernier bilan disponible ou le prévisionnel (plus simple à faire qu'un business plan) pour les sociétés récentes ou en création

- La liste de vos clients les plus importants que vous souhaitez financer avec les informations suivantes : Numéro SIREN, nom commercial et le montant de l’encours

- Les documents de facturation : Un exemple de facture accompagnée du contrat signé par les parties, bon de commande ou devis signé tamponné, bon de commande, bon de livraison ou bon d’enlèvement du transporteur tamponné et signé, tous les justificatifs de prestation, PV de réception.

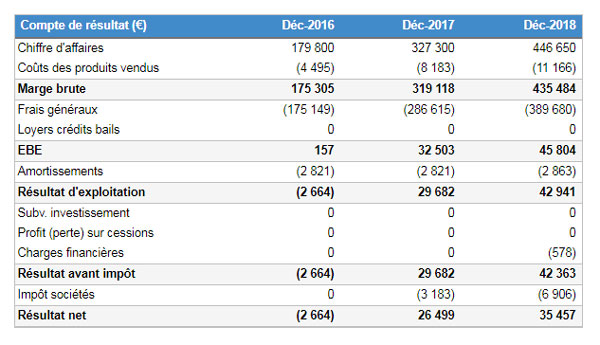

Le compte de résultat effectue la différence entre les produits et les charges. Il permet de mettre en évidence les bénéfices ou à les pertes de l’entreprise. Il donne ainsi une idée de la croissance de l'entreprise avec l'évolution du chiffre d’affaires et de sa rentabilité.

Le compte de résultat doit présenter : les produits (chiffre d'affaires, éléments financiers et exceptionnels) et les charges (exploitation, personnel, salaires, charges sociales, loyers, assurances, impôts, taxes, intérêts payés, agios).

Le compte de résultat est l’état comptable qui permet d’analyser le résultat des opérations de l’exercice écoulé.

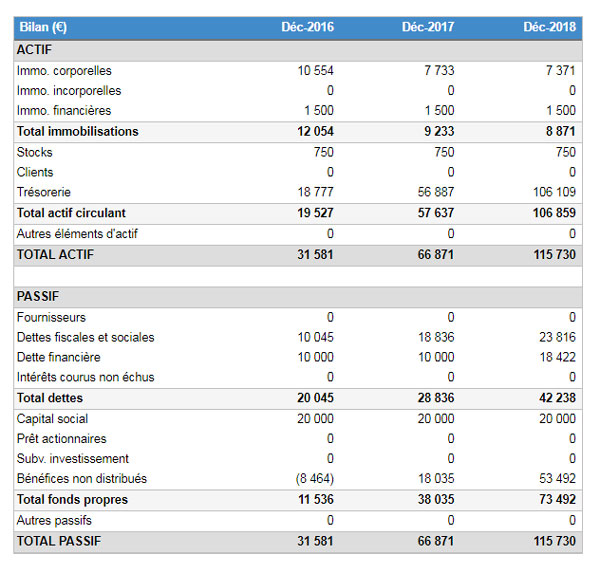

Le bilan constate les stocks où figurent les biens, les dépenses et les dettes de l’entreprise. Le passif et l’actif du bilan doivent toujours être équilibrés : le total du passif doit être égal à celui de l’actif.

Le passif du bilan doit comprendre les éléments suivants : les capitaux propres, le capital social, les réserves, le résultat, les dettes à long terme, les dettes d’exploitation, les dettes fiscales et sociales.

L'actif du bilan doit comprendre les éléments suivants : les immobilisations incorporelles, corporelles, financières et les circulants (stocks,clients).

Le bilan fait apparaître le résultat de l’exercice de l’entreprise au passif, mais il ne permet pas de détailler l’ensemble des opérations qui ont contribué à sa formation.

Pour les sociétés en création, il est nécessaire de fournir un bilan prévisionnel ou un tableau prévisionnel. Le bilan prévisionnel est un document financier qui présente les résultats attendus de la future activité.

Ensuite vous devez sélectionner le Factor pour obtenir une offre. Pour cela, vous pouvez utiliser notre comparateur des sociétés d'affacturage. Vous devez comparer les spécificités métiers de l'affactureur (Par exemple : situation de travaux, facturation sur la maintenance, négoce), les délais de financement (immédiat, moins de 8 heures, 24 ou 48 heures) et les conditions tarifaires à savoir : commission de service, le taux du financement et les frais annexes.

Peut-on suspendre son contrat ?

Il est effectivement possible d'arrêter temporairement son contrat d'affacturage pour une certaine période. Cette possibilité peut être négociée avec le factor en cas de diminution de chiffre d'affaires très important ne permettant plus d'avoir des créances suffisantes. Cette interruption ne peut dépasser qu'une durée de plusieurs mois. Pour une durée plus longue, il est nécessaire de résilier pour une offre plus adaptée.

Pour éviter cette contrainte, il est intéressant de souscrire un contrat d'affacturage forfaitaire modulable qui s'adapte à votre activité en fonction du nombre de factures par mois.

Si j’ai un impayé, suis-je assisté par le factor ?

Le système reste souple et offre plusieurs alternatives, suivant le type de contrats choisi, confidentiel, semi-confidentiel,de balance, classique, ponctuel, sur la France, sur l’export, en situation de travaux ou pas.

Conservation ou pas de la gestion du recouvrement, sans garantie ou avec une assurance crédit. Votre assureur ou votre courtier vous assiste dans les choix.

Pour l’assistance face au contentieux, c’est l’entreprise qui la décide en fonction de son niveau, de ces outils de gestion et de suivi interne du poste clients. Toute cette réflexion se fera en amont dans l’étude du dossier.

Au final si mon client ne paie pas je devrais rembourser le factor de son avance ?

Pas faux, mais n’oublions pas qu’en affacturage vous êtes couvert en “insolvabilité déclarée” (rendu de justice par un Tribunal de commerce, soit le RJ ou la LJ ) contrairement à l’assurance crédit qui couvre en plus “l'insolvabilité déclarée et présumée” (RJ,LJ, et impayé classique).

Avec le factoring, le factor doit se faire payer par le débiteur à l’échéance, si ce n’est pas le cas il va porter le recouvrement pendant 30, 60, 90 jours. Sans règlement il peut être amené à dé-financé !

Un contrat d’affacturage couplé à une police d’assurance crédit ne connaît plus cette problématique, car la garantie impayée prendra en charge la globalité du recouvrement et de l’indemnisation.

Gérer un contrat d’affacturage, c’est laborieux !

Non les Interfaces sont comme des pilotes automatiques, elles permettent une gestion “online”, elles offrent des tableaux de suivi et d’informations, en outre l’affacturage décharge l’entreprise des relances et du recouvrement sur le débiteur !

Quelle sera la durée de mon contrat d'affacturage ?

Généralement le contrat trouve une durée de démarrage de 12 mois puis indéterminée,avec une possibilité de le dénoncer par un préavis de 1 à 3 mois.

On trouve en démarrage l’attribution d’un Minimum Annuel de commission, ce MAC devrait être atteint en fin du premier exercice pour sortir du contrat.

Est-il possible de faire intervenir plusieurs sociétés d'affacturage dans une entreprise ?

Théoriquement, il n'est pas possible d'avoir plusieurs factors pour votre entreprise. Dans la majorité des contrats d'affacturage, l'affactureur demande que l’affacturé cède l'intégralité de ses factures clients. Cela implique qu'il n’est pas possible de faire appel à plusieurs affactureurs différents, sauf dans certains cas bien précis. Dans tous les cas, il faut que l'affactureur accepte et que cela soit prévu explicitement dans le document contractuel. Par ailleurs, le périmètre de chaque établissement financier doit être distinct et bien déterminé.

Liste des cas possibles de financement avec plusieurs factors :

Contrat pour la France et l’export : dans le cas d’un financement utilisant l'affacturage export avec des clients situés en France et l’international, il est possible de scinder l'engagement en deux avec plusieurs affactureurs. Un pour la France et un autre pour l’export.

La syndication : si les volumes de chiffre d’affaires à financer pour l’entreprise sont importants ou si le risque est élevé, il est possible dans le cadre d’une syndication de souscrire plusieurs offres auprès de plusieurs compagnies. Cela permet de répartir le volume de facturation sur chaque affactureur et ainsi diluer le risque financier.

Type de marché ou type de créances : Plusieurs affactureurs peuvent intervenir si le perimètre d'intervention est différent. Exemple, un factor sur le marché public et un autre sur le marché public.

Grand compte : pour les entreprises de grande taille, on peut souscrire avec des factors différents pour chaque filiale.

Le définancement dans le contrat d'affacturage

Dans un contrat de factoring, l'établissement financier finance les factures dès qu'elles sont émises et transmises par l'affacturé. A l’échéance, l'affactureur demande le remboursement de la facture au client. Ci-celui ne paye pas, il commencera une procédure de recouvrement pour récupérer l'argent si la créance est garantie. Dans le cas contraire, le factor va définancer les factures qui ne sont pas payées à l’échéance. La date du définancement est fixé dans l'engagement d'affacturage. Généralement, il est définit entre 10 et 30 jours après la date d'échéance. Ce délai peut être négocié dans les conditions spécifiques.

Si l'entreprise adhérente a souscrit une offre d'assurance impayés auprès d'un assureur crédit, l'affactureur va rendre la facture à l'affacturé. Pour éviter de subir le définancement, il est donc important de demander une garantie sur les factures ou de souscrire un contrat d'assurance crédit avec une délégation de bénéfice auprès du factor.

Obligation d’information pour l'affacturé vis à vis de son factor

L'entreprise qui souscrit un contrat d'affacturage doit informer son factor sur toutes les informations qu'il détient sur ses clients : les créances payées comptant, l'existence de litiges, les créances contestées ou douteuses, la santé financière de ses clients comme l'insolvabilité.

Les paiements directs

On parle de paiement direct quand le client régle directement son fournisseur à la place du factor. Tous les paiements effectués directement entre le fournisseur et son client doivent être isolés du contrat d'affacturage. Bien évidemmment, l'affacturé doit informer son affactureur toute facture payée directement et le rembourser. En cas de manquement, l'affactureur peut résilir la convention à tout moment. Dans le secteur du BTP, on rencontre souvent les paiements directs pour payer des biens d'équipements ou du matériel.

Est-il possible de bénéficier de l'affacturage sur des clients non garantis par mon factor ?

Dans le cas où votre factor ne couvre pas certains de vos clients, vous pouvez externaliser les garanties en intérrogeant les compagnies d'assurance crédit sur leur niveau de couvertures sur votre poste clients. En effet, les asureurs crédit proposent généralement des montants de couvertures plus importantes que les affactureurs. Par ailleurs, certains organismes financiers spécialisés peuvent aussi proposer de couvrir certains clients qui ne seraient pas couverts par les compagnies d'assurance crédit en échange d'une prime d'assurance supplémentaire.

Si malgré l'interrogration des compagnies d'assurance crédit, vos clients ne sont toujours pas garantis, vous devez souscrire un contrat d'affacturage sans recours si votre factor accepte. Dans ce système, en cas de défaut de paiement, vous devez rembourser la société d'affacturage et effectuer le recouvrement vous-même.

Comment se déroulent les opérations d’affacturage ?

Après la signature du contrat de factoring, vous devez transmettre à votre factor et à vos clients les créances certaines et exigibles que vous réalisez avec la mention de subrogation pour informer votre client que vous avez cédé vos créances à une société d'affacturage. Vous devez aussi remettre l'ensemble des pièces justificatives établissant l'existence et le montant de ses créances (bons de commande et de livraison, effets de commerce, ...).

Après réception et analyse des documents, l'affactureur effectue un virement en faveur de votre entreprise du montant de votre facture. Attention, au démarrage du contrat, l'établissement financier prélève un pourcentage sur les premières factures pour constituer un fonds de garantie. A l'échéance, le factor se retourne vers votre client pour récupérer l'argent de la facture. En cas d'impayés, l'affactureur effectue le recouvrement de la facture et en cas d'échec prendre à sa charge tout ou partie des pertes en fonction de votre offre d'affacturage ou d'assurance crédit si vous avez externalisé les garanties auprès d'un assureur crédit.

Combien de temps pour récupérer le fonds de garantie ?

Rappelons que la constitution du fonds de garantie se réalise progressivement dans tous les contrats d'affacturage, cette somme ne se prélève pas au démarrage du protocole.

- La retenue de garantie va permettre de se protéger contre toutes les non valeurs, (les avoirs, les remises et les litiges…).

- Cela constitue aussi un contre-poids aussi au factor et lui permet d’exercer une réelle pression sur l’entreprise et de récupérer son avance dans le cas de règlement direct volontaire ou accidentel.

- Le fonds sera rétrocédé seulement en fin de contrat ou dans le cas d’une rupture de vos relations avec la société de factoring ou de non renouvellement de l'engagement.

- Retenons que, la restitution du fonds ne se réalisera qu'au terme de la liquidation de l'ensemble des opérations en cours.

Comment résilier un contrat de factoring ?

Il est possible d'arrêter un contrat d’affacturage, en se référant au conditions particulière (CP) signé entre les deux parties. Vous trouverez les articles et les conditions prévus à cet effet ainsi que les délais de préavis à respecter dans l'engagement.

Généralement le préavis est compris entre 1 et 3 mois. Vous pouvez également résilier un engagement de factoring "à titre conservatoire". Vous ferez attention aux minimum de commission d'affacturation à régulariser au prorata.

Veillez à vous faire confirmer que le terme de votre engagement se fera sans difficulté. Toutes les sommes en suspens seront pointer à l'échéance de votre contrat. Veillez à accompagner vos acheteurs pour cette transition d’affacturage et faire préparer une nouvelle délégation sur le nouveau bénéficiaire.

Combien de temps dure un contrat d'affacturage ?

En général, l’ouverture d'un compte en factoring va se réaliser sur 5 à 10 jours. Quand le compte sera ouvert, l'avance sera généralement versée dans les 24 heures en fonction de la présentation de la facture.

Quelle est la durée de vie du contrat d'affacturation ? cela se fera en fonction des besoins de l’entreprise. Il peut être à durée indéterminée tant que la qualité financière de votre structure et celle de vos débiteurs est bonne ou correcte. En général, une société utilise l'affacturage pendant 2 à 4 ans, voire plus, pendant toute la durée de son activité.

L'utilisation dépend aussi du cycle de vie de l'activité. Les besoins seront importants surtout en phase de démarrage ou en forte croissance, mais pas seulement. En effet, dans certains lorsque les délais de paiement sont très longs, la nécessité d'affacturer les factures est indispensable.

Il est possible d'arrêter l'engagement à tout moment lorsque vous le souhaitez mais il faut respecter un préavis de 3 mois obligatoire, car il permet à l'établissement financier d’annuler vos encours clients. Cependant, les factors imposent des minimums de commission d'affacturage pour l'année du contrat. Son montant représente 80% du chiffre d'affaires confiées. Si, à la date de résiliation, il n’est pas atteint, un complément vous sera demandé lors de la clôture.

Avec le contrat d'affacturage, suis-je obligé de souscrire à l’assurance crédit ?

Non, vous n'êtes pas obligés de souscrire un contrat d’assurance crédit auprès d’un assureur. En effet, tous les factors proposent des solutions d’affacturage en mode full factoring. Ce type de contrat intègre une garantie sur tous vos clients en cas d’insolvabilité déclarée. Votre entreprise sera donc automatiquement assurée en cas de factures impayées si votre client dépose le bilan.

Pour certains types de contrat comme l’affacturage confidentiel ou délégué ou de balance, il est possible d’avoir un contrat de factoring sans assurance crédit intégré. La garantie auprès d’une compagnie est facultative. Dans ces conditions, les sociétés d’affacturage exigent souvent un service solide de gestion du poste clients et de recouvrement.

Cependant, si vous souhaitez obtenir des montants de couvertures plus importants, nous vous conseillons de prendre une police d’assurance crédit.

Les avantages sont :

- Couverture en cas d’insolvabilité déclarée et présumée.

- Limite de couverture plus importante.

- Services de prévention et de recouvrement intégrés.

- Montant d’indemnisation plus élevé.

Grâce à tous ces avantages, vous pourrez obtenir plus de financements auprès de votre factor. Par ailleurs, cette garantie rassure tous vos partenaires financiers et commerciaux.