Découvert bancaire : limites, coûts et alternatives

Qu'il s'agisse d'une PME en pleine croissance, d'un artisan ou d'une société établie, le décalage entre les encaissements et les décaissements peut mettre en péril l'équilibre financier.

Dans ce contexte, le découvert bancaire (DB) s'impose régulièrement comme une solution simple et rapide pour couvrir un besoin ponctuel de liquidités.

Mais derrière cette facilité apparente se cachent des limites importantes : un coût élevé, une dépendance bancaire, une grande fragilité en cas de difficultés prolongées

Face à ces contraintes, l'affacturage apparaît comme une alternative plus solide, car il s'appuie directement sur les factures clients pour générer du financement.

Nous allons vous proposer un tour d'horizon complet du découvert bancaire, de son utilité mais aussi de ses faiblesses, et démontrer en quoi le factoring peut représenter une solution stratégique pour les entreprises.

📌 L'essentiel à retenir

Qu'est-ce que le découvert bancaire ?

Le découvert bancaire ou facilité de caisse est une autorisation donnée par la banque permettant à une entreprise de dépense au-delà du solde disponible sur son compte. Concrètement, si le compte affiche un solde nul mais que la société doit régler un fournisseur pour 15 000 €, la banque couvre ce montant en plaçant le compte en position débitrice.

Ce mécanisme est défini par un plafond autorisé, appelé « autorisation de découvert », qui dépend de la relation entre l'entreprise et sa banque, de son historique de gestion, et parfois de garanties (cautions, nantissements).

Exemple concret : Une PME du bâtiment doit payer 50 000 € de salaires et fournisseurs à la fin du mois. Ses clients ne règlent qu'à 60 jours. Le découvert bancaire lui permet de combler cet écart.

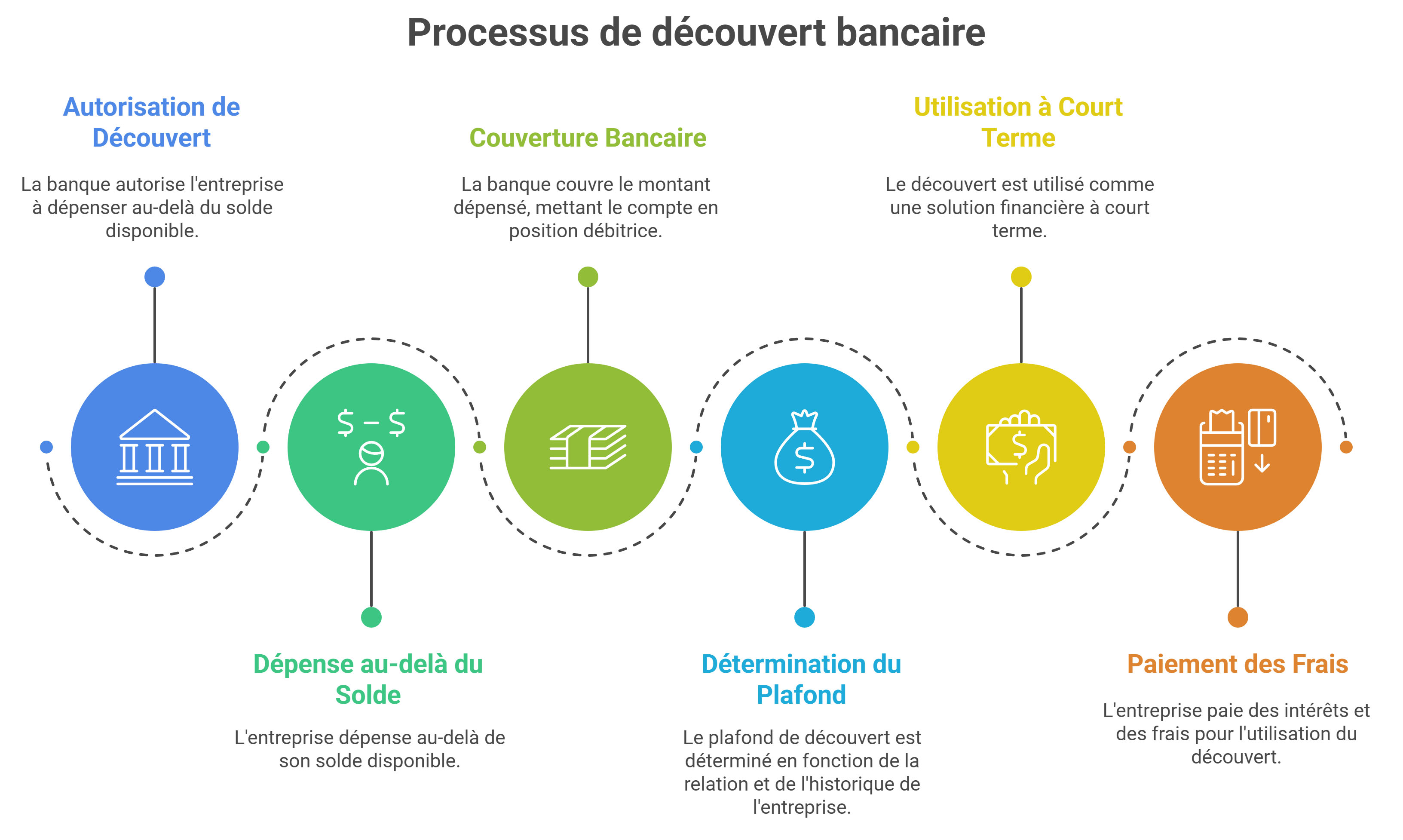

Comment fonctionne le découvert bancaire ?

Le découvert bancaire est une sorte de « coussin de trésorerie » mis à disposition par la banque. Concrètement, il permet à une entreprise de payer ses fournisseurs, salaires ou charges même si son compte est déjà à zéro. Le compte passe alors en négatif (débit), dans la limite autorisée.

Quelques exemples pour mieux visualiser

Les avantages du découvert bancaire

Le succès du découvert bancaire dans la gestion des entreprises ne doit rien au hasard. Il présente plusieurs atouts :

Les limites et inconvénients du découvert bancaire

Derrière cette apparente facilité se cachent des contraintes importantes, surtout pour les entreprises qui s'y appuient de manière trop régulière :

Exemple concret : Une société de négoce, habituée à fonctionner avec un compte négatif de 100 000 €, voit son chiffre d'affaires croître rapidement. Ses besoins réels de trésorerie atteignent 250 000 €. La banque refuse d'augmenter le découvert, laissant l'entreprise exposée à une tension permanente.

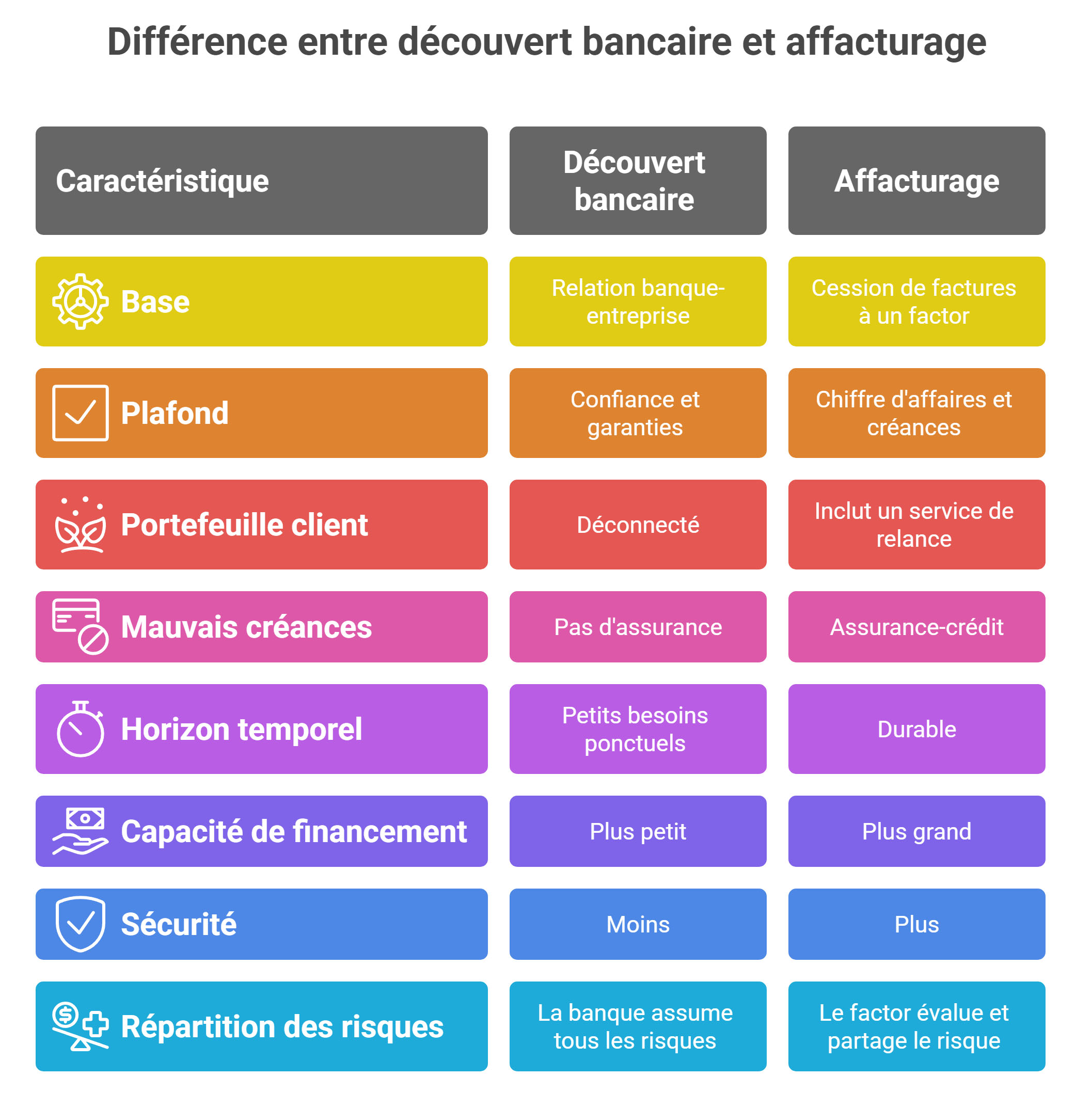

Différence entre découvert bancaire et affacturage

Bien que les deux solutions répondent à un besoin de trésorerie, leurs logiques sont très différentes :

Le découvert bancaire

L'affacturage

Exemple comparatif : Une PME dispose d'un découvert de 30 000 € mais a en portefeuille 200 000 € de factures clients.

Avec un compte négatif, elle ne peut couvrir qu'une petite partie de ses besoins.

Avec l'affacturage, elle peut mobiliser jusqu'à 180 000 €, en fonction du contrat signé.

Ce qu'apporte l'affacturage par rapport au découvert bancaire

L'affacturage ne se contente pas de remplacer le découvert : il le dépasse sur plusieurs points essentiels.

- Une capacité de financement plus large : l'accès aux liquidités dépend du portefeuille clients. Plus l'entreprise facture, plus elle peut obtenir de financement.

- Une sécurité renforcée : grâce à l'assurance-crédit intégrée, l'affacturage protège contre les impayés, contrairement au découvert bancaire.

- Un financement évolutif : contrairement au découvert fixe, le financement par le factoring croît avec le chiffre d'affaires.

- Une meilleure répartition des risques : la banque assume seule le risque d'un solde négatif, tandis que dans l'affacturage, le factor évalue et partage le risque client.

- Libération du découvert bancaire : l'entreprise peut réserver la facilité de caisse aux imprévus mineurs, en s'appuyant sur l'affacturage pour structurer durablement sa trésorerie.

Cas pratique : Une société industrielle, en croissance de 20 % par an, utilisait en permanence son découvert de 150 000 €. Après mise en place d'un contrat d'affacturage, elle a pu mobiliser 500 000 € de financement et transformer la facilité de caisse en simple réserve d'appoint.

Quand privilégier l'affacturage au découvert bancaire ?

Nous rappelons que cet outil bancaire reste indispensable pour la gestion quotidienne : simple, flexible et rapide. Mais il atteint vite ses limites pour les entreprises en croissance ou confrontées à des retards clients importants. À l'inverse, l'affacturage propose un financement proportionnel au chiffre d'affaires, sécurisé contre les impayés et enrichi de services de gestion.

Ainsi, ce mécanisme est une roue de secours, tandis que l'affacturage constitue un véritable moteur de croissance.

Comparez et choisissez

la solution d'affacturage

adaptée à votre entreprise

Le découvert bancaire et la notation Banque de France

Le découvert bancaire n'est pas seulement un outil de trésorerie. Son utilisation, surtout si elle devient chronique, peut influencer la manière dont votre entreprise est perçue par les banques et les organismes financiers.

En France, la Banque de France évalue les entreprises via une cotation FIBEN. Cette note est largement utilisée par les établissements bancaires, les factors et même les assureurs-crédit pour mesurer le risque de travailler avec une société.

Or, une entreprise qui vit en permanence dans le rouge envoie un signal d'alerte : elle apparaît comme dépendante d'une avance bancaire et donc fragile.

En résumé, un découvert ponctuel n'est pas problématique, mais un recours structurel et mal maîtrisé peut ternir votre image financière et réduire vos marges de négociation avec votre banque.

Exemples sectoriels : qui utilise le plus le découvert bancaire ?

Tous les secteurs d'activité ne sont pas égaux face aux décalages de trésorerie. Certains métiers, par leur modèle économique, recourent beaucoup plus fréquemment au découvert bancaire que d'autres. Voici quelques exemples concrets :

Conclusion : c'est un outil transversal, mais il touche particulièrement les secteurs à cycles de paiement longs et charges fixes lourdes.

Le coût réel d'un découvert bancaire expliqué

Le principal reproche fait au découvert bancaire tient à son coût. Contrairement à un crédit classique, il est souvent plus cher, car il repose sur une utilisation irrégulière et une tarification complexe mêlant plusieurs éléments.

1. Les composantes du coût

2. Exemple concret de calcul d'agios

Prenons une PME qui utilise un découvert bancaire de 20 000 € pendant 30 jours, avec un taux d'intérêt de 12 % l'an.

Formule : (20 000 × 30 × 12) ÷ (365 × 100)

Résultat : 197,26 € d'agios pour un mois.

Ajoutons une commission du plafond atteint le plus fort de 0,1 % :

20 000 × 0,1 % = 20 €

Total : 217,26 € de frais pour un mois d'utilisation.

3. Exemple de dépassement de montant négatif autorisé

Une TPE dispose d'un découvert autorisé de 5 000 €, mais elle se retrouve à –7 500 € pendant 10 jours.

Total : 44,76 € de frais pour seulement 10 jours.

Le découvert bancaire pour les entreprises en France

Le découvert bancaire reste, en France, l'un des outils de financement de trésorerie les plus utilisés par les TPE et les PME. Il permet de faire face aux décalages fréquents entre encaissements et décaissements : paiement immédiat des charges fixes (salaires, fournisseurs, loyers) alors que les règlements clients arrivent souvent avec plusieurs semaines de retard.

Un recours massif mais révélateur de fragilités

D'après les données récentes de l'Insee (2024), près d'une entreprise sur quatre (25 %) se retrouve à découvert en France, contre seulement 13 % en 2020. Cette progression témoigne d'une fragilisation de la trésorerie des sociétés, accentuée par l'inflation et la hausse des coûts de fonctionnement.

Le solde bancaire médian des TPE-PME est lui aussi en recul : il a chuté de 27 200 € en 2020 à environ 20 200 € en 2024, soit une baisse de 26 %. En clair, la « marge de sécurité » dont disposent les entreprises s'est considérablement réduite.

Des dépassements d'autorisation de plus en plus fréquents

Le découvert bancaire autorisé est censé rester une solution ponctuelle. Or, l'Insee montre que les entreprises dépassent plus souvent leur plafond, en moyenne 1,9 jour par mois en 2024, contre 1,6 jour avant la crise sanitaire. Dans certains secteurs, ce dépassement est encore plus marqué, notamment dans le BTP, où il atteint 2,6 jours par mois en moyenne.

Ces dépassements répétés envoient un signal négatif aux banques et peuvent dégrader la cotation Banque de France (FIBEN) des entreprises concernées, limitant ensuite leur accès à d'autres financements.

FAQ : Découvert bancaire et affacturage

1. Quelle est la différence entre un découvert bancaire et l'affacturage ?

👉 Le découvert bancaire est une autorisation de la banque permettant à une entreprise de dépenser plus que son solde disponible. L'affacturage, lui, repose sur le financement des factures clients par un factor. Là où le découvert est limité et coûteux, l'affacturage s'adapte à la croissance du chiffre d'affaires et peut inclure une couverture contre les impayés.

2. Quel est le coût d'un découvert bancaire pour une entreprise ?

👉 Le coût du découvert bancaire varie selon la banque, mais il inclut généralement :

Au global, le coût peut être significativement plus élevé qu'un crédit court terme ou qu'une solution comme l'affacturage.

3. L'affacturage peut-il remplacer le découvert bancaire ?

👉 Oui, dans de nombreux cas. L'affacturage permet d'obtenir un financement proportionnel au montant des factures clients, ce qui offre une capacité bien supérieure à celle d'un découvert. Il peut ainsi se substituer à un compte négatif en dépassement. Toutefois, beaucoup d'entreprises conservent cet outil ponctuel et utilisent l'affacturage comme solution principale.

4. Le découvert bancaire est-il risqué pour une PME ?

👉 Oui, car il repose uniquement sur la décision de la banque. En cas de difficultés ou de réévaluation du risque, l'établissement bancaire peut réduire ou supprimer l'autorisation, mettant l'entreprise en grande fragilité. De plus, un découvert structurel (utilisé en permanence) est un signal d'alerte pour les partenaires financiers.

5. Dans quels cas privilégier l'affacturage ?

👉 L'affacturage est particulièrement recommandé pour :

6. Peut-on cumuler affacturage et découvert bancaire ?

👉 Oui. Beaucoup d'entreprises utilisent l'affacturage comme financement principal et conservent un découvert comme outil d'appoint. Cette combinaison offre plus de souplesse et de sécurité dans la gestion de la trésorerie.

7. Mon compte est à découvert, qu'est-ce que cela veut dire ?

👉 Cela signifie que le solde de votre compte est négatif ou débiteur : vous avez dépensé plus d'argent que vous n'en aviez réellement. La banque vous autorise temporairement à utiliser cette avance, dans la limite du plafond convenu. C'est un mécanisme de financement de court terme, destiné à couvrir des besoins ponctuels de trésorerie.

8. Comment obtenir une autorisation de découvert ?

👉 L'autorisation de découvert se négocie directement avec votre conseiller bancaire. L'établissement étudiera la situation financière de votre entreprise (chiffre d'affaires, régularité des rentrées de trésorerie, antécédents bancaires) pour fixer une limite adaptée. Une fois acceptée, l'autorisation figure dans une convention écrite (convention de compte ou avenant).

9. Peut-on être fiché Banque de France pour un compte en dépassement ?

👉 Pas immédiatement. Le simple fait d'être à découvert n'entraîne pas un fichage. En revanche, si vous dépassez durablement votre autorisation et que vous n'honorez plus vos paiements, le banquier peut signaler l'incident à la Banque de France (FCC ou FIBEN selon les cas). Cela peut limiter ensuite vos accès au crédit et dégrader la réputation financière de votre entreprise.

9. Comment signer une autorisation de découvert et comment son montant est-il calculé ?

👉 L'autorisation se formalise par écrit, souvent via un avenant au contrat de compte. Le montant est calculé en fonction de plusieurs critères : volume d'activité, flux réguliers sur le compte, stabilité des encaissements et niveau de risque que la banque est prête à accepter. Une TPE avec un chiffre d'affaires irrégulier obtiendra généralement un plafond plus bas qu'une PME stable et bien capitalisée.

10. Ma banque a-t-elle la possibilité de supprimer mon autorisation de découvert ?

👉 Oui. L'autorisation de découvert est une facilité de caisse accordée à la discrétion de la banque. Celle-ci peut décider de la réduire, de la suspendre ou de la supprimer, généralement avec un préavis (souvent 60 jours). Cette décision intervient surtout en cas de difficultés financières constatées, de dépassements répétés ou de risques accrus.

11. Quels frais et agios sont donc appliqués ?

👉 La banque facture des intérêts débiteurs (ou agios) calculés au prorata du montant utilisé et du nombre de jours d'utilisation. S'y ajoutent parfois des commissions de mouvement ou de plus fort découvert. Plus vous l'utilisez longtemps et souvent, plus le coût grimpe.

Exemples concrets d'agios (intérêts débiteurs)

Autres frais liés aux dépassements

12. Que se passe-t-il en cas de dépassement du montant du découvert autorisé ?

👉 En cas de dépassement, le banquier peut refuser les paiements (chèque rejeté, virement non exécuté) ou les accepter exceptionnellement en facturant des frais élevés. Si la situation se répète, cela peut mener à une suppression de l'autorisation et à un signalement Banque de France.

13. Puis-je négocier et augmenter le montant de mon découvert autorisé ?

👉 Oui. Vous pouvez demander une révision de votre plafond si vos besoins de trésorerie augmentent (par exemple lors d'une forte croissance ou de retards clients). La banque acceptera d'augmenter le montant si elle a confiance dans la solidité financière de votre entreprise et dans sa capacité à rembourser rapidement. Dans certains cas, il peut être préférable de combiner le découvert avec d'autres solutions comme l'affacturage ou une ligne de crédit court terme.

Le lexique édité par le site Affacturage.fr comprend des définitions originales protégées par le droit d'auteur. Toute reproduction interdite sans l'autorisation de l'auteur - 2026.