Cession de créance

Définition d'une cession de créance

La cession de créance est une opération par laquelle un créancier (appelé le cédant) transfère ses droits sur une facture qu'il détient à un tiers (nommé le cessionnaire). Elle peut prendre la forme d'une somme d'argent due par un débiteur à un créancier, ou encore d'un droit à une prestation ou à un paiement.

La cession de créance se matérialise généralement par un contrat écrit, où le cédant cède au cessionnaire tous ses droits sur ladite créance. Après la cession, celui-ci devient le nouveau créancier et peut exercer les droits liés à cette facture, tels que réclamer le règlement ou poursuivre le débiteur en cas de non-paiement.

Qu'implique une cession de créance ?

Notons que les implications exactes d'une cession de créances peuvent varier en fonction de la juridiction et des lois applicables. Il est fortement conseillé de solliciter l'avis d'un professionnel du droit afin d'obtenir des conseils juridiques adaptés à votre situation particulière. Un expert pourra vous guider en fonction des lois et réglementations en vigueur dans votre pays et vous aider à comprendre les implications spécifiques liées à la cession de créance

Pour bien rappeler cette disposition, une cession de créances est une opération juridique par laquelle un créancier (le cédant) transfère ses droits de la facture à un tiers (le cessionnaire).

Cela signifie que celui-ci devient le nouveau créancier et bénéficie des droits attachés à cette créance, tels que le pouvoir de réclamer le paiement au débiteur. Les conséquences d'une cession de créances peuvent varier en fonction du contexte spécifique et des termes de l'accord entre le cédant et le cessionnaire. Découvrez les implications courantes :

Dans quel cadre la cession de créances peut elle être utile pour l'entreprise ?

La cession de créances peut être utile pour une société dans plusieurs contextes :

Qui peut acceder à la cession de créance ?

En général, la cession de créance est régie par le droit civil et les règles spécifiques peuvent varier d'un pays à l'autre. Concernant les personnes qui peuvent accéder ce type de mécanisme, cela dépend des dispositions légales de chaque juridiction. En règle générale, les personnes qui peuvent être impliqués à une cession de créance sont les suivantes :

Il est important de noter que : Certaines créances peuvent être exclues de la cession, notamment celles qui sont personnelles et intuitu personae, c'est-à-dire celles qui sont liées à la personne du créancier ou à des relations particulières entre les parties. De plus, dans certains cas, des restrictions légales ou contractuelles peuvent limiter la possibilité de céder une créance.

Comparez et choisissez

la solution d'affacturage

adaptée à votre entreprise

Comment fonctionne la cession de créance ?

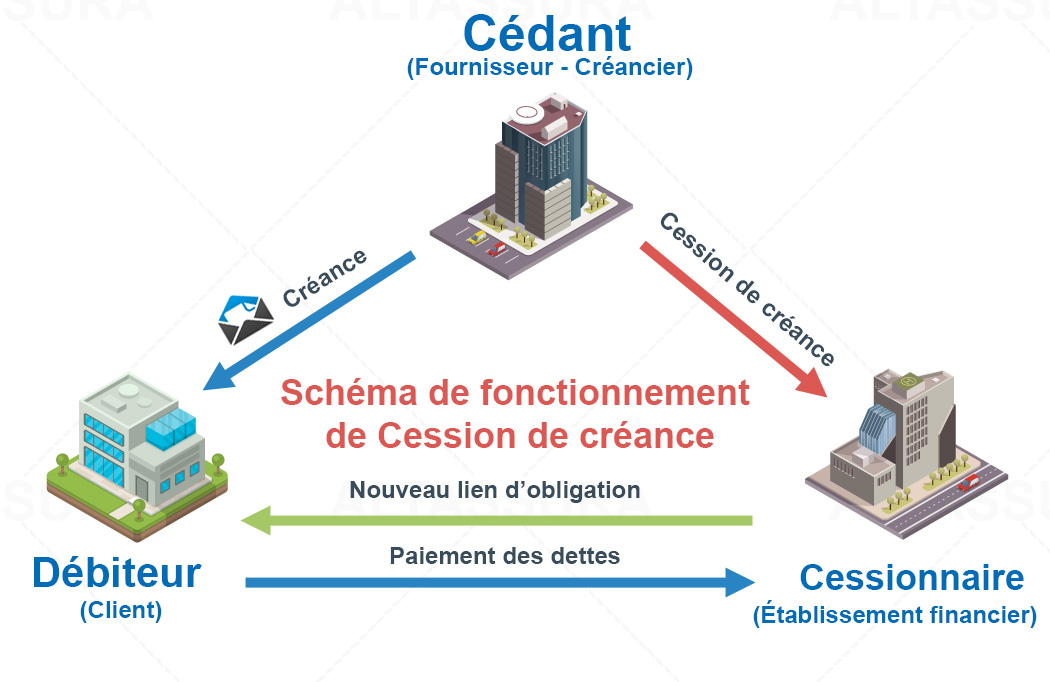

C'est un mécanisme juridique permettant à un créancier de transférer son droit d'une facture à un tiers, appelé le cessionnaire. Regardons le mécanisme générale de la cession de créance :

- Accord entre les parties : Le créancier initial et le cessionnaire doivent convenir mutuellement des termes et conditions de la cession de créance. Cela peut se faire par le biais d'un contrat de cession ou d'un acte notarié, selon les exigences légales applicables.

- Notification au débiteur : Une fois que l'accord de cession est conclu, le créancier initial doit généralement notifier le débiteur de la cession de la facture. Cela peut impliquer l'envoi d'une lettre ou d'un avis officiel informant le débiteur que la créance a été cédée au cessionnaire et que les paiements doivent désormais être effectués à ce dernier.

- Transfert du droit de créance : Après la notification au débiteur, le créancier initial transfère formellement son droit de créance au cessionnaire. Cela peut impliquer la signature d'un document de cession ou d'un autre acte juridique approprié, conformément aux exigences légales applicables.

- Paiement des dettes : À partir de ce moment, le débiteur est tenu de payer la facture directement au cessionnaire. L'établissement financier devient le nouveau créancier et est en droit d'exiger le paiement de la dette conformément aux termes de la créance cédée.

Quelle est la différence entre la cession de créance et la subrogation ?

La cession de créance et la subrogation sont deux méthodes distinctes de transfert de créances, chacune ayant ses particularités et ses usages spécifiques.

Les différences entre cession de créance classique, affacturage et cession Dailly

La cession Dailly est une version simplifiée de la cession de créance, réservée aux entreprises. Elle permet de céder plusieurs créances à une banque via un simple bordereau, sans devoir notifier chaque débiteur. Elle offre ainsi un gain de temps et de formalités.

L’affacturage, quant à lui, va plus loin : en plus du financement, il propose la gestion des créances (relance, recouvrement) et une protection contre les impayés. Le cessionnaire est ici un factor, qui peut être une société spécialisée et non une banque.

Pour mieux comprendre les spécificités de chaque mécanisme, voici un tableau comparatif des principales différences entre la cession de créance classique, l’affacturage et la cession Dailly, en termes de formalités, de services offerts et d’opposabilité au débiteur.

| Critère | Cession classique | Affacturage | Cession Dailly |

|---|---|---|---|

| Type de cessionnaire | Tout tiers | Société d’affacturage (factor) | Établissement de crédit |

| Formalités | Acte de cession + notification | Contrat d’affacturage | Bordereau Dailly |

| Services inclus | Aucun | Financement, relance, recouvrement, assurance-crédit | Financement seul |

| Opposabilité au débiteur | Nécessite notification | Dépend du type (notifiée ou confidentielle) | Immédiate sans notification |

Le cadre juridique de la cession de créance

En France, la cession de créance est encadrée par le Code civil, principalement aux articles 1321 à 1326. Ces textes définissent les conditions de forme et de fond que doit respecter toute cession pour être valable. L’article 1690, bien qu’ancien, reste une référence en matière d’opposabilité au débiteur : une cession de créance n’est opposable que si elle lui a été notifiée, ou s’il y a consenti.

Conditions de validité de la cession de créance

Pour qu’une cession de créance soit juridiquement valable et opposable à tous, plusieurs conditions doivent être réunies :

FAQ sur la cession de créance

❓ Qu'est-ce qu'une cession de créance ?

👉 La cession de créance est le transfert par un créancier de ses droits sur une créance à un tiers, appelé cessionnaire. Ce dernier devient le nouveau créancier du débiteur initial.

❓ Quels sont les acteurs impliqués dans une cession de créance ?

👉 Trois parties sont concernées :

❓ Pourquoi une entreprise recourt-elle à la cession de créance ?

👉 Les raisons incluent :

❓ Quelle est la différence entre la cession de créance et l'affacturage ?

👉 L'affacturage est une forme spécifique de cession de créances où une entreprise vend ses factures à un factor (établissement spécialisé) qui assure le recouvrement et peut offrir des services complémentaires comme la gestion du poste clients ou une assurance contre les impayés.

❓ Qu'est-ce que la cession Dailly ?

👉 La cession Dailly est un dispositif juridique français permettant aux entreprises de céder simplement leurs créances professionnelles à un établissement de crédit via un bordereau spécifique, afin d'obtenir un financement rapide.

❓ Quels sont les risques associés à la cession de créance ?

👉 Le cédant peut rester partiellement responsable en cas de défaillance du débiteur, selon les termes du contrat. De plus, la cession peut affecter la relation commerciale avec le débiteur, notamment si celui-ci n'est pas informé de manière appropriée.

❓ Comment formaliser une cession de créance ?

👉 La transaction doit être matérialisée par un écrit entre le cédant et le cessionnaire. Pour être opposable au débiteur, la cession doit lui être notifiée ou acceptée par lui dans un acte authentique.

❓ Le débiteur peut-il s'opposer à une cession de créance ?

👉 En principe, le débiteur ne peut pas s'opposer à la cession si elle respecte les conditions légales. Toutefois, il conserve le droit d'opposer au cessionnaire les exceptions qu'il pouvait invoquer contre le cédant, comme le non-respect des obligations contractuelles.

❓ Quels types de créances peuvent être cédés ?

👉 Toutes les créances, qu'elles soient commerciales, civiles ou professionnelles, peuvent être cédées, sous réserve qu'elles soient certaines, liquides et exigibles.

❓ La cession de créance est-elle soumise à des formalités fiscales ?

👉 Oui, selon la législation en vigueur, la cession de créance peut être soumise à des droits d'enregistrement. Il est recommandé de consulter un expert-comptable ou un conseiller fiscal pour connaître les obligations spécifiques.

Le lexique édité par le site Affacturage.fr comprend des définitions originales protégées par le droit d'auteur. Toute reproduction interdite sans l'autorisation de l'auteur - 2025.