Flux de trésorerie

Le flux de trésorerie est un élément clé de la gestion financière d'une entreprise. Nous pouvons le définir comme les mouvements d'argent entrants et sortants au sein de l'établissement commercial sur une période donnée.

Comprendre ces déplacements de liquidité est essentiel pour assurer la santé financière et la stabilité d'une société .

Le flux de trésorerie est le nerf de la guerre pour toute activité, petite ou grande. Que vous soyez dirigeant, comptable ou créateur d’entreprise, comprendre comment circule l’argent dans votre structure est essentiel pour éviter les tensions de trésorerie, anticiper les imprévus et financer sereinement votre croissance.

À travers ce guide, découvrez ce que recouvre précisément la notion de flux de trésorerie, comment le calculer, l’analyser et surtout, comment l’optimiser pour rester maître de vos finances. Car entre le moment où une vente est conclue et celui où l’argent entre réellement en caisse, il peut se passer bien des choses... et parfois, ce sont ces délais qui font vaciller les entreprises.

Définition du flux de trésorerie

Le flux monétaires est le mouvement d'argent réel qui entre et sort de l'entreprise. Il ne s'agit pas seulement des bénéfices ou des pertes enregistrés dans les états financiers, mais plutôt de l'argent disponible à tout moment pour payer les factures, les salaires, les fournisseurs, les investissements, etc.

L'objectif de toute activité émergente, quel que soit son stade d'évolution, est d'avoir des finances équilibrées.

Et l'un des éléments qui indique le mieux la viabilité d'une entreprise à forte croissance, ainsi que ses possibilités de développement, est ce que l'on appelle le flux de liquidité. C'est l'indicateur de référence qui montre le résultat financier (entrées et sorties nettes de trésorerie) sur une période donnée. L'analyse du cash-flow permet aux dirigeants de startups ou aux futurs investisseurs de se faire une idée de la capacité de l'entreprise à générer des liquidités.

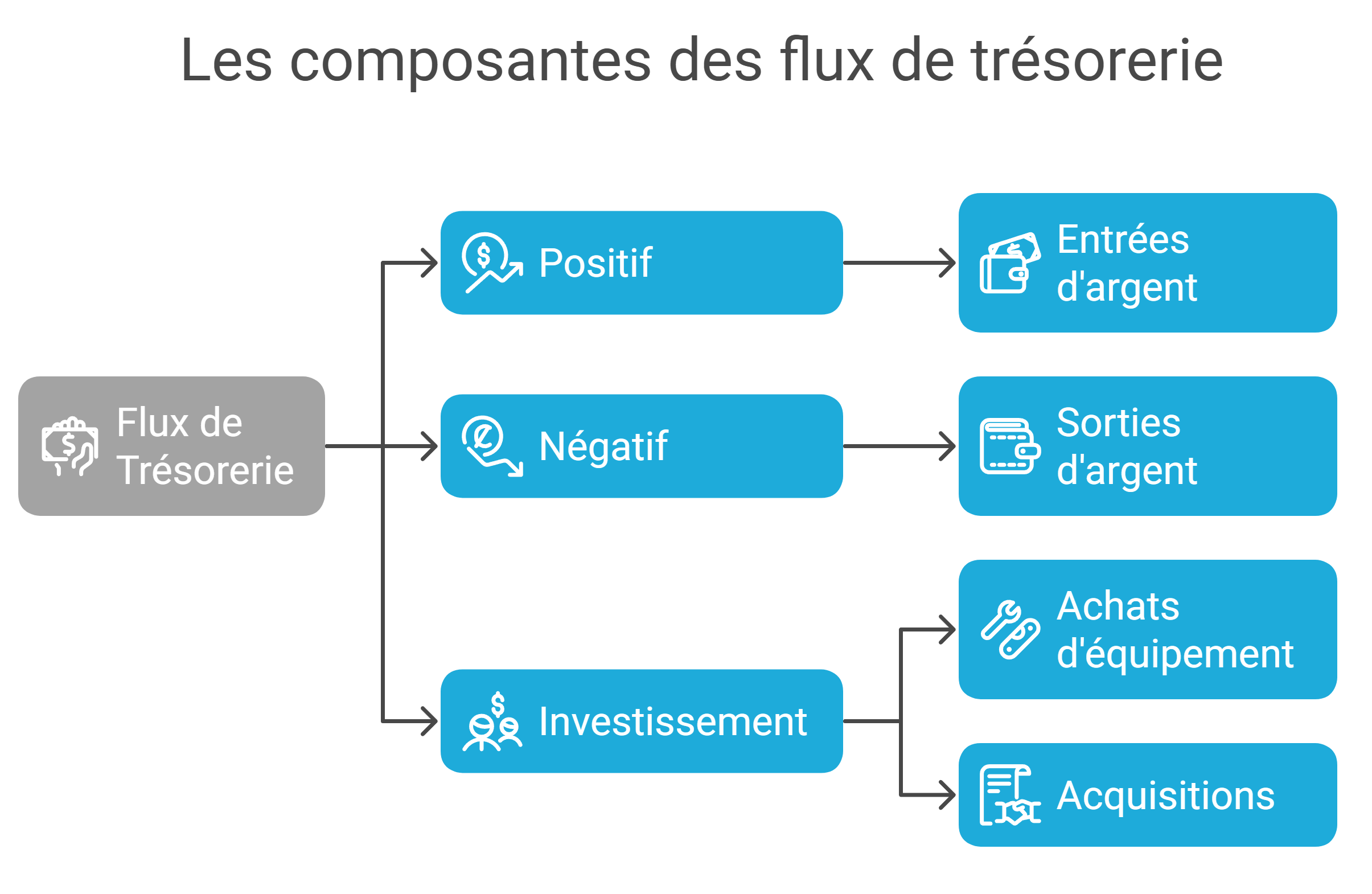

Le flux se divise en trois composantes principales :

Le flux de trésorerie est traduit par "cash flows" en anglais. Ce terme est également fréquemment employé en français et il peut s’écrire aussi “Cashflow” dans les documents de comptabilité.

Importance du contrôle du flux de trésorerie dans la gestion financière

Le contrôle des finances dans une entreprise est stratégique pour plusieurs raisons :

Rappelons que le mouvements d'argent est directement lié à la gestion du fonds de roulement, qui représente la différence entre les actifs et les passifs circulants. Un contrôle adéquat du flux de trésorerie permet d'optimiser la gestion du fonds de roulement, en veillant à ce que les liquidités soient suffisantes pour couvrir les besoins opérationnels quotidiens. En contrôlant le Cash-flows, l'entreprise peut élaborer des budgets précis et réalistes. Cela facilite la planification financière à court et à long terme, l'allocation efficace des ressources et l'identification des opportunités de croissance.

Un contrôle strict du flux de trésorerie aide à minimiser les risques financiers. Il permet d'anticiper les fluctuations de liquidités, d'identifier les éventuelles crises d'argent et de prendre des mesures préventives pour atténuer les conséquences négatives. Insistons sur le fait que les partenaires commerciaux, tels que les fournisseurs et les créanciers, attachent une grande importance à la santé financière d'une entreprise. Un contrôle rigoureux du flux de trésorerie permet de maintenir de bonnes relations avec ces parties prenantes en respectant les échéances de paiement et en évitant les retards ou les défauts de règlement.

Enfin en contrôlant efficacement ces finances, une entreprise peut identifier les opportunités d'investissement intéressantes. Elle peut allouer les excédents de cash à des projets rentables ou à des acquisitions stratégiques, favorisant ainsi sa croissance et sa compétitivité.

En fait, le contrôle du flux de trésorerie est simplement stratégique car il garantit :

Il fournit également des informations essentielles pour la prise de décision, la planification budgétaire, la gestion des risques et les relations avec les partenaires commerciaux.

Comment calculer les encaissements et décaissements ?

Le flux est généralement calculé en soustrayant les dépenses des recettes. Par exemple, les sommes disponibles après les impositions peut être obtenu en déduisant les dépenses et les impôts des recettes.

Le flux d'argent disponible, (ou free cash flow en anglais), représente la capacité d'une entreprise à générer des ressources supplémentaires.

Comprendre et gérer efficacement les mouvements de trésorerie permet d'assurer la stabilité, la croissance et la rentabilité à long terme. En suivant attentivement les transactions d'argent entrants et sortants, une entreprise peut prendre des décisions financières éclairées et prévoir les défis futurs.

Les différentes familles de flux de trésorerie

Les flux de trésorerie d'une entreprise sont classés en trois catégories principales :

1. Les flux de trésorerie opérationnel (FTA)

Le flux de trésorerie opérationnel représente les liquidités générées par les activités principales de l'entreprise, notamment la livraison de biens ou services. Ce flux comprend les revenus et les dépenses liés directement à ces activités, équivalant au chiffre d'affaires. Il exclut les transactions liées aux investissements et au financement. Ce type de flux est essentiel car il permet de rembourser les dettes, distribuer des dividendes et autofinancer des investissements.

Ce flux mesure l'excédent d'argent généré par les opérations courantes de la structure, principalement issues de son chiffre d'affaires. Il donne une indication de la capacité de la société à produire de la trésorerie à partir de ses activités principales.

2. Les flux d'investissement (FTI)

Ce flux de trésorerie d'investissement inclut toutes les entrées et sorties de fonds résultant de l'achat ou de la vente d'actifs fixes ou immatériels, tels que les brevets. Les opérations comptées ici ne concernent pas les dettes. Pour le calculer, on soustrait les coûts d'acquisition d'actifs fixes et immatériels et d'entités aux profits générés par leur cession.

Ce flux représente les mouvements de trésorerie liés aux investissements de l'entreprise, tels que les achats et les ventes d'actifs fixes. Il comprend les dépenses pour l'acquisition d'immobilisations et les recettes issues de la vente de ces actifs.

3. Les flux de trésorerie de financement (FTF)

Ce flux de trésorerie de financement englobe tous les mouvements de liquidités liés aux décisions financières de l'entité commerciale. Il inclut les entrées d'argent provenant des apports en capital, des emprunts, et des contributions des actionnaires, ainsi que les sorties pour le remboursement de dettes, les rachats d'actions ou les distributions de dividendes.

L'agrégation de ces trois flux de trésorerie détermine la variation nette du cash-flow pour la période donnée. Cette évolution reflète le changement dans la position de liquidité de l'entreprise entre le début et la fin de l'exercice, comme cela est reporté dans le bilan périodique.

Il est essentiel de surveiller ce flux de trésorerie, car il offre une vue d'ensemble sur la capacité de l'établissement commercial à rembourser ses dettes et sur les sources de financement qu'elle choisit pour soutenir sa croissance et ses investissements. Bien que toutes les très petites entreprises et PME n'utilisent pas ce type de flux, son adoption dépend largement de la stratégie spécifique de la société et de son secteur d'activité.

Pourquoi les flux de trésorerie sont-ils essentiels à l’analyse financière ?

Les flux de trésorerie sont bien plus qu’un indicateur comptable : ils traduisent la réalité financière d’une entreprise. Contrairement au résultat net qui peut inclure des éléments non monétaires (dotations aux amortissements, provisions, etc.), le cash flow mesure ce qui entre et sort concrètement de la caisse.

Un solde de trésorerie positif signifie que l’entreprise peut faire face à ses obligations : payer ses fournisseurs, ses salariés, ses charges fiscales ou sociales, rembourser ses dettes ou encore investir. À l’inverse, des flux négatifs récurrents peuvent révéler un déséquilibre structurel, même si le chiffre d’affaires ou le bénéfice comptable est élevé.

Les analystes financiers, les banques, les investisseurs ou les assureurs crédit s’appuient donc largement sur l’étude des flux de trésorerie pour évaluer la solidité financière d’une société, notamment en période de croissance rapide ou d’incertitude économique.

Différences entre flux de trésorerie, bénéfice net et résultat d’exploitation

Ces trois notions sont souvent confondues, alors qu’elles renvoient à des réalités économiques distinctes :

Il peut donc y avoir un bénéfice net, mais une trésorerie négative, si par exemple les clients paient tardivement ou si les stocks sont mal gérés.

Autrement dit, une entreprise peut être rentable sur le papier, mais en difficulté d'argent. C’est pourquoi le suivi des flux de trésorerie est crucial : il révèle ce que la comptabilité seule ne permet pas toujours d’anticiper.

Analyse des flux de trésorerie : les indicateurs clés à suivre

L’analyse des flux de trésorerie permet de piloter la stratégie financière au-delà des simples soldes bancaires.

Ces indicateurs aident à anticiper les tensions de trésorerie, planifier les financements et convaincre les partenaires financiers.

Les flux de trésorerie en période de forte croissance

Une augmentation rapide peut déstabiliser la trésorerie. C’est le paradoxe de la croissance : plus l’entreprise se développe, plus elle a besoin de liquidités immédiates.

Entre les recrutements, les achats de matières premières, l’augmentation des stocks et les délais clients, les sorties de cash précèdent souvent les entrées. Le résultat : un déséquilibre financier temporaire malgré une activité florissante.

Les solutions pour accompagner la croissance

En période d’expansion, la maîtrise du cash-flow est cruciale pour sécuriser la croissance et éviter les blocages financiers.

Comment les améliorer ?

Une gestion proactive de la trésorerie repose sur plusieurs leviers, accessibles même aux petites structures. Voici quelques pistes concrètes pour améliorer les flux :

Il est important de rappeler que la santé financière d’une entreprise repose avant tout sur sa capacité à générer du cash, et non uniquement sur ses volumes de ventes ou ses bénéfices affichés.

Qu’est-ce qu’un tableau de flux de trésorerie ?

Le tableau de flux de trésorerie est un outil de gestion financière qui permet de visualiser toutes les entrées et sorties de liquidités d’une entreprise sur une période donnée. Contrairement au compte de résultat qui repose sur des notions comptables (amortissements, provisions…), le tableau de flux se concentre uniquement sur les flux réels de trésorerie.

Ce tableau répond à une question essentielle pour le pilotage de toute société :

L’activité de l’entreprise génère-t-elle suffisamment de cash pour couvrir ses besoins opérationnels, ses investissements et ses dettes ?

Modèle simplifié de tableau de flux de trésorerie

| Catégorie | Exemples | Montant (€) |

|---|---|---|

| 1. Flux d’exploitation | Encaissements clients, salaires, fournisseurs | +15 000 |

| 2. Flux d’investissement | Achat machine, cession d’actif | -5 000 |

| 3. Flux de financement | Emprunt bancaire, dividendes versés | +8 000 |

| Variation de trésorerie | Fin de période – début de période | +18 000 |

Les étapes de construction d’un tableau de flux de trésorerie

- Collecter les données comptables

- Classer les flux en 3 grandes catégories :

- Calculer la variation nette de trésorerie

À quoi sert le tableau ?

Flux de trésorerie et besoin en fonds de roulement (BFR)

Le lien entre flux de trésorerie et besoin en fonds de roulement (BFR) est central. Le BFR représente les ressources financières nécessaires pour financer le cycle d’exploitation : achats, stocks, délais de paiement des clients…

Lorsque le BFR augmente (par exemple, parce que les clients paient plus tard ou que les stocks gonflent), l’entreprise doit mobiliser davantage de cash pour fonctionner. Cela peut provoquer des tensions de trésorerie, voire un recours au découvert bancaire ou à des financements d’urgence.

Pour piloter au mieux ses liquidités, il est donc essentiel de :

Un bon suivi du couple BFR / flux de trésorerie permet de sécuriser la croissance, d’éviter les impasses de liquidité et d’entretenir une relation saine avec ses partenaires financiers.

👉 « Le bénéfice comptable, c’est de la théorie. Le cash-flow, c’est de la réalité. »

Comme quoi, même les milliardaires lisent leurs relevés de banque avec attention !

FAQ : questions fréquentes sur les flux de trésorerie

1. Qu’est-ce qu’un flux de trésorerie positif ?

👉 Un flux de trésorerie positif signifie que les entrées d’argent (encaissements) sont supérieures aux sorties (paiements). Cela indique que l’entreprise dispose de liquidités suffisantes pour faire face à ses charges et financer ses projets. C’est un bon baromètre de santé financière.

2. Quelle est la différence entre le cash-flow et le résultat net ?

👉 Le résultat net est un indicateur comptable qui inclut des éléments non monétaires (amortissements, provisions, etc.), tandis que le cash-flow mesure uniquement les mouvements d’argent réels. Une société peut afficher un bénéfice comptable tout en ayant une trésorerie négative.

3. Comment analyser les flux de trésorerie d’une entreprise ?

👉 L’analyse passe par un tableau des flux d'argent, qui distingue les flux d’exploitation, d’investissement et de financement. Il permet d’identifier les sources et usages de trésorerie, et d’évaluer la capacité de l’entreprise à financer son activité et sa croissance.

4. Quels outils pour améliorer la gestion de la trésorerie ?

👉 Des solutions comme l’affacturage, les logiciels de gestion de cash, les prévisions budgétaires ou la négociation des délais fournisseurs permettent d’optimiser les flux. L’anticipation est la clé pour éviter les tensions de trésorerie.

5. Quel est le lien entre le BFR et les flux de trésorerie ?

👉 Le besoin en fonds de roulement (BFR) reflète le décalage entre les encaissements et les décaissements. Un BFR élevé peut entraîner une consommation importante de trésorerie. Bien gérer son BFR permet donc de préserver ou d’améliorer ses liquidités.

6. L’affacturage est-il utile pour améliorer les flux d'argent ?

👉 Oui. L’affacturage permet de transformer des créances clients en liquidités immédiates. C’est une solution efficace pour améliorer les flux de trésorerie sans s’endetter, en particulier en cas de délais de paiement longs ou de croissance rapide.