Affacturage de balance

Une solution simplifiée basée sur l’analyse de vos balances clients

Cette solution permet de financer votre trésorerie par rechargement de balance. Avec ou sans confidentialité, obtenez le financement exact de la trésorerie dont votre entreprise a besoin tout en conservant votre relation clients.

Avantages : vous ne changez pas votre manière de facturer et vous gardez la maîtrise de vos relations commerciales.

- A qui s'adresse cette offre ?

- Les points forts de ce mode de financement par ajustement de balance

- Comment fonctionne le factoring par rechargement de la balance ?

- Schéma de fonctionnement

- Schéma de cession des balances

- Financement de votre balance sans changer votre manière de facturer

- Informations pratiques

- Notre offre d'affacturage de balance

A qui s'adresse cette offre ?

Cette solution de financement s’adresse principalement aux entreprises qui émettent un nombre important de factures. L'affacturage de balance, aussi appelé rachat d'encours, est souvent utilisé par les grands groupes avec beaucoup d'acheteurs ou les PME émettrices de nombreuses factures.

Ce dispositif est réservé aux sociétés équipées d’un service comptable rigoureux et d'une bonne organisation capable de gérer l'ensemble du poste clients.

Les points forts de ce mode de financement par ajustement de la balance

Contrairement au factoring classique où les factures sont financées une par une, l’affacturage par rechargement de balance finance le solde de la balance à intervalle régulier. Les avantages sont :

Comment fonctionne le factoring par rechargement de balance ?

Contrairement à l'affacturage classique qui finance facture après facture, le factoring de balance permet de financer la trésorerie directement à partir d’une balance client récupérée à intervalles réguliers. La fréquence peut être fixée en fonction de vos besoins spécifiques.

Dans un premier temps, vous envoyez vos factures à vos acheteurs suite à livraison d'une marchandise ou à l'exécution d'une prestation. L’ensemble de ses facturations émises constituent le solde de la balance clients au cours du mois. Puis, ce solde est transmis à l'affactureur. Le transfert peut se faire par échange de fichier ou directement en connectant votre ERP avec le logiciel de backoffice de l'affactureur.

Dès la réception, le factor effectue le règlement du montant du solde sous 24 heures. À l'échéance des factures, votre entreprise encaisse les règlements des créances de vos acquéreurs sur le compte dédié. Le factor peut alors se rembourser des avances faites sur vos facturations.

Le factor finance un montant calculé à partir de l’analyse des flux entre la nouvelle et l’ancienne balance. L'avantage de ce système est de pouvoir financer uniquement le solde client contrairement à toutes les autres solutions d'affacturage qui financent « Facture par facture ».

Pour fonctionner, l'établissement bancaire exige la création d'un compte bancaire dédié pour gérer les transactions financières (financement ou remboursement des avances) entre le factor et votre structure.

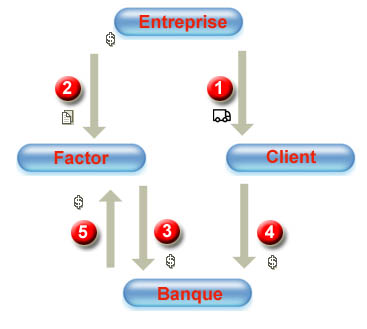

Schéma de fonctionnement

- Livraison de la marchandise.

- Remise de la balance clients au Factor.

- Financement par la société d'affacturage du compte bancaire.

- Encaissement de la créance de l'acheteur.

- Récupération par le factor des fonds versés.

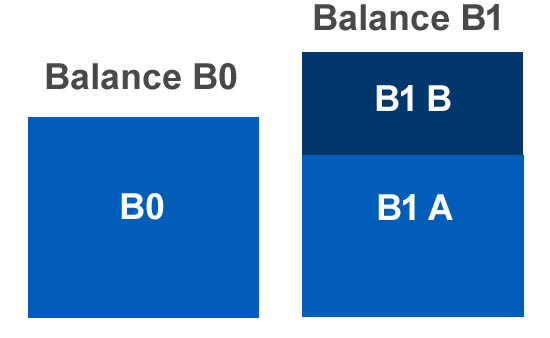

Schéma de cession des balances

- B1 A = B0 - Encaissements sur la période

- B1 B = Nouvelles pièces créées sur la période

- Disponible = Ajustement Balance + Ajustement lettrage + Dilution

Financement de votre balance sans changer votre manière de facturer

Si vous travaillez sur votre bilan, vous pouvez affecter un volume important de comptes clients à la banque en une seule transaction, de préférence à la fin de la période de reporting.

Les comptes débiteurs sont vendus à la banque moyennant une contrepartie. Sans recours (affacturage sans recours), la banque assume le risque d'insolvabilité ou de refus de payer le débiteur et assure les crédits auprès d'un assureur crédit avec une franchise de seulement 10%.

La banque achète 100% de la valeur des comptes clients telle qu'indiquée sur la facture, TVA comprise; fournit aux acheteurs un signal contractuel qui représente généralement 90% de la valeur nominale; le solde est crédité sur le compte de l'acquéreur dès que le paiement est obtenu du débiteur.

Autres avantages:

L'affacturage de balance est un produit conçu pour les clients qui souhaitent améliorer leur bilan et d'autres données financières à la fin de l'année. Il tire pleinement parti de l'un des avantages les plus importants du factoring, par exemple il n'augmente pas l'endettement de l'entreprise et est donc utilisé par les sociétés qui ne peuvent ou ne veulent pas contracter de nouveaux prêts ou par les compagnies qui ont besoin d'améliorer leurs comptes de bilan à la date spécifiée.

Le recours au financement par l'affacturation n'a pas d'impact sur les comptes de passif des entreprises, mais les créances clients sont cédées et les transactions n'impactent donc que la partie du bilan relative à l'actif.

Comme la plupart des créances sont cédées à la fin de l'année, l'acheteur peut utiliser les fonds levés comme fonds de roulement.

Exemple : pour rembourser des dettes auprès de l'acquéreur ou pour consentir des prêts à court terme. Le résultat se traduit par une amélioration du bilan de la structure ainsi que par l'optimisation de l'endettement, de la part des crédits bancaires dans le total des actifs.

Avec l'affacturage de Balance, la société profite d'un financement et utilise les fonds fournis par un factor pour la cession unique des comptes débiteurs à temps pour régler les dettes (comme les prêts bancaires). Il en résulte une amélioration globale de l'équilibre de l'entreprise.

Informations pratiques

Témoignages clients

«Notre besoin a été clairement identifié par notre service comptable, trouver un partenaire sur un rachat d'encours clients. En effet nous sommes une grosse Pme qui émettons un nombre important de factures. Nous recherchions une meilleure gestion des flux financiers, tout en gardant la main.»

«Il y a un an dans le cadre d'un nouvel investissement, nous souhaitions améliorer la présentation de notre bilan et d'autres données financières, le financement de balance nous a permis d'optimiser notre endettement, d'obtenir nos prêts. Il en a résulté une image améliorée chez tous nos partenaires.»

«Le financement de balance nous a permis de conjuguer de nombreux avantages. Nos clients ne sont pas informés, nous maitrisons la relation commerciale, notre gestion interne est simplifiée, enfin cette solution nous apporte un financement très régulier, connecté quotidiennement à l'analyse de notre balance.»

Notre offre d'affacturage de balance

Nous vous proposons de vous assister dans la mise en place d'un contrat d'affacturage de balance avec des coûts de financement les plus faibles du marché. Notre cabinet travaille en collaboration avec les principaux Factors sur le territoire national et international.