Affacturage géré ou à maturité

L'affacturage sans le financement

Aussi appelé Maturity Factoring ou affacturage à maturité, c'est une solution d'affacturage sans le financement. Elle permet de déléguer complètement la gestion de votre poste clients à un spécialiste, le Factor. Elle comprend tous les services de gestion de poste clients :

- Une solution pour les entreprises qui souhaitent seulement sous-traiter la gestion du poste clients

- Les raisons d'utiliser l'affacturage géré

- Les points forts du Maturity Factoring

- Comment fonctionne ce mode de financement géré ?

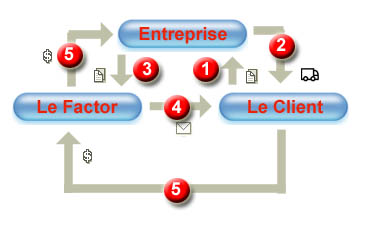

- Schéma de fonctionnement de l'affacturage à maturité

- Le coût du maturity factoring

- Notre offre d'affacturage géré

Une solution pour les entreprises qui souhaitent seulement sous-traiter la gestion du poste clients

Cette offre s'adresse aux entreprises, quels que soit leur taille, leur secteur d’activité ou leur chiffre d’affaires, qui souhaitent sous-traiter à un spécialiste la gestion des encaissements et le recouvrement des factures en bénéficiant d'une garantie sur le paiement des factures.

Elle s'adresse aussi aux sociétés qui veulent garantir les encaissements sur un marché à l'export.

Les contrats portent essentiellement sur les pays de la CEE, de l’OCDE ou tout autre pays ayant une bonne notation financière.

Cette solution porte différents noms chez les Factors : affacturage maîtrisé, Maturity Factoring ou Home Equilibre.

Les raisons d'utiliser l'affacturage géré

Les entreprises utilisent l'affacturage géré pour plusieurs raisons :

Les points forts du Maturity Factoring

Comment fonctionne ce mode de financement géré ?

C'est l'inverse de l'affacturage non géré où l'entreprise conserve la gestion et le recouvrement des créances tout en bénéficiant du financement.

Dans cette formule, l'entreprise confie à la société d’affacturage la gestion complète du poste client, à savoir les encaissements et les recouvrements des factures.

Après réception d'une commande client, votre entreprise interroge le factor pour obtenir une garantie sur celui-ci. Après validation de la société d'affacturage, vous effectuez la livraison de la marchandise.

Suite à la livraison, vous facturez le client et vous cédez votre créance au Factor. Ce dernier effectue l'encaissement de la facture à l'échéance. En cas de litige, la société d'affacturage lance les procédures de recouvrement : amiable, puis contentieux en cas d'échec.

Après encaissement, le Factor vous reverse les règlements encaissés auprès des clients.

L'appelation Maturity Factoring vient du faite que le paiement de la facture est effectué à l'échéance et non à l'émission comme c'est le cas dans l'affacturage classique.

Schéma de fonctionnement de l'affacturage à maturité

- Votre client passe sa commande

- Votre entreprise effectue la livraison ou la prestation

- Réception de votre créance par le factor,

- Gestion et recouvrement de la facture par la société de Factoring,

- Règlement du Factor à l’échéance,

- Remboursement par le factor en cas d'impayés.

Le coût du maturity factoring

Dans le coût d'une solution d'affacturage géré, on retrouve le coût de la gestion des comptes clients (relance et encaissement des factures, recouvrement en cas d'échec, lettrage et imputation) et la garantie des factures.

Notre offre d'affacturage géré

Nous vous proposons de vous assister dans la mise en place d'un contrat d'affacturage géré avec des coûts de factoring les plus faibles du marché. Notre cabinet travaille en collaboration avec les principaux Factors sur le territoire national et international.