Le risque d'impayé : un enjeu vital pour les entreprises

Retards de paiement, créances irrécouvrables : le risque d'impayé est l'un des principaux casse-têtes financiers des entreprises. Au-delà des bilans individuels des sociétés, la menace de non règlement d'une facture est un vrai thermomètre de l'économie. Quand les délais de paiement s'allongent dans tout un secteur, c'est souvent le signe d'une fragilisation généralisée : marges réduites, trésorerie sous pression, accès au crédit plus coûteux.

Ces tensions se propagent en cascade : un grand donneur d'ordre qui paie en retard met ses sous-traitants en difficulté ; ces derniers, à leur tour, peuvent retarder le paiement de leurs propres fournisseurs. C'est ce qu'on appelle le « risque systémique » du crédit interentreprises.

En France, le crédit interentreprises représente environ 700 milliards d'euros, soit davantage que le crédit bancaire aux entreprises! Ce poids énorme explique pourquoi les retards de paiement sont un enjeu macroéconomique : en fluidifiant ces flux, on soutient l'investissement, l'emploi et la croissance.

Qu'est-ce que le risque d'impayé ?

Le risque d'impayé correspond à la probabilité qu'un client professionnel ne règle pas ses factures, en tout ou partie, dans les délais convenus.

Il peut se traduire par :

En France, la loi fixe des délais maximums (60 jours en général), mais le respect de ces délais reste très inégal.

Définition d'un impayé

Un impayé désigne tout paiement non effectué à la date convenue qu'il s'agisse d'un retard ou d'un défaut total. Par exemple, un client qui ne paie pas une facture dans les 30 jours prévus ou une entreprise incapable d'honorer une dette bancaire. Un retard de paiement peut souvent être résolu amiablement, tandis qu'un défaut de paiement, plus grave, peut nécessiter des actions juridiques.

Comprendre le risque d'impayé

Le risque d'impayé correspond à la probabilité qu'un client ne s'acquitte pas des sommes dues à une entreprise, dans les délais impartis voire jamais.

"En France 1 entreprise sur 4 meurt à cause des impayés, environ 24 % des défaillances d'entreprises ont pour origine un ou plusieurs impayés clients. On dit souvent que ce sont les clients qui “tuent” leur fournisseur sans s'en rendre compte…"

Un contexte et des chiffres préoccupants

Les retards de paiement sont un mal chronique dans l'hexagone. Selon la Banque de France, le délai moyen de règlement interentreprises dépasse 12 jours au-delà des échéances contractuelles. En valeur absolue, les retards de paiement représenteraient plus de 19 milliards d'euros immobilisés pour les entreprises françaises.

Certains secteurs sont plus exposés :

Depuis 2020, le contexte a fortement évolué :

Les TPE et PME, avec moins de trésorerie et moins de pouvoir de négociation, sont particulièrement vulnérables : un seul gros impayé peut suffire à déstabiliser toute leur activité.

Pourquoi les retards de paiement persistent malgré la loi ?

Malgré un cadre légal clair (loi LME), les retards de versement restent profondément enracinés dans les pratiques commerciales.

Beaucoup d'entreprises, notamment les plus petites, n'osent pas exiger le respect des délais par peur de perdre des clients. Les grands donneurs d'ordre, forts de leur pouvoir de négociation, imposent leurs conditions : 60 jours officiels, mais souvent 90 ou même 120 jours en pratique.

La procédure pour dénoncer un mauvais payeur est jugée longue, complexe et risquée sur le plan commercial. Pour beaucoup de dirigeants, le choix est cornélien : accepter des délais léonins pour sécuriser un marché, ou refuser et risquer de perdre le client. Cette réalité alimente un cercle vicieux où les retards deviennent la norme.

Le coût caché des impayés pour l'économie

Le risque d'impayé n'est pas qu'un problème microéconomique, limité à quelques entreprises mal gérées. C'est un véritable frein pour l'économie nationale.

En immobilisant des milliards d'euros dans des créances en souffrance, les retards de paiement réduisent la capacité des entreprises à investir, à recruter ou à innover. Ils accentuent les inégalités entre grands groupes et petites structures : les plus gros imposent leurs conditions et protègent leur trésorerie, pendant que les plus petits subissent et s'endettent.

Au niveau macroéconomique, fluidifier les paiements interentreprises est reconnu comme un levier clé de croissance, car cela réduit le recours au crédit bancaire et soutient l'investissement productif.

Les impacts concrets pour l'entreprise

Un impayé n'est pas qu'un « manque à gagner » théorique. Il a des effets directs :

Les conséquences des impayés pour l'entreprise

Les impayés impactent directement la trésorerie de l'entreprise. Ils alourdissent le besoin en fonds de roulement (BFR) et peuvent entraîner des retards dans le paiement des fournisseurs, des salaires ou des charges sociales.

Une PME qui attend un règlement de 50 000 € tout en devant payer sa TVA et ses cotisations court un risque très concret de cessation de paiements.

Sur le plan stratégique, les impayés obligent parfois à rompre des relations commerciales ou à limiter son développement. Ils peuvent également entacher la crédibilité de l'entreprise auprès de ses partenaires financiers.

Organisationnellement, la gestion des impayés consomme du temps et de l'énergie, mobilisant les ressources internes pour relancer, suivre, et parfois engager des contentieux. Ces démarches entraînent des coûts supplémentaires (huissiers, avocats, frais judiciaires).

Le poids psychologique pour les dirigeants

Souvent oublié dans les analyses économiques, le stress généré par les retards de paiement est considérable. Un chef d'entreprise qui doit payer ses salariés en fin de mois sans savoir si ses propres factures seront réglées vit une véritable pression : nuits blanches, discussions tendues avec la banque, choix difficiles comme retarder un investissement ou licencier.

Ce stress pèse sur la qualité de vie des dirigeants, leur santé mentale, et même leur capacité à se concentrer sur leur cœur de métier : développer leur société.

Comment évaluer le risque d'impayé ?

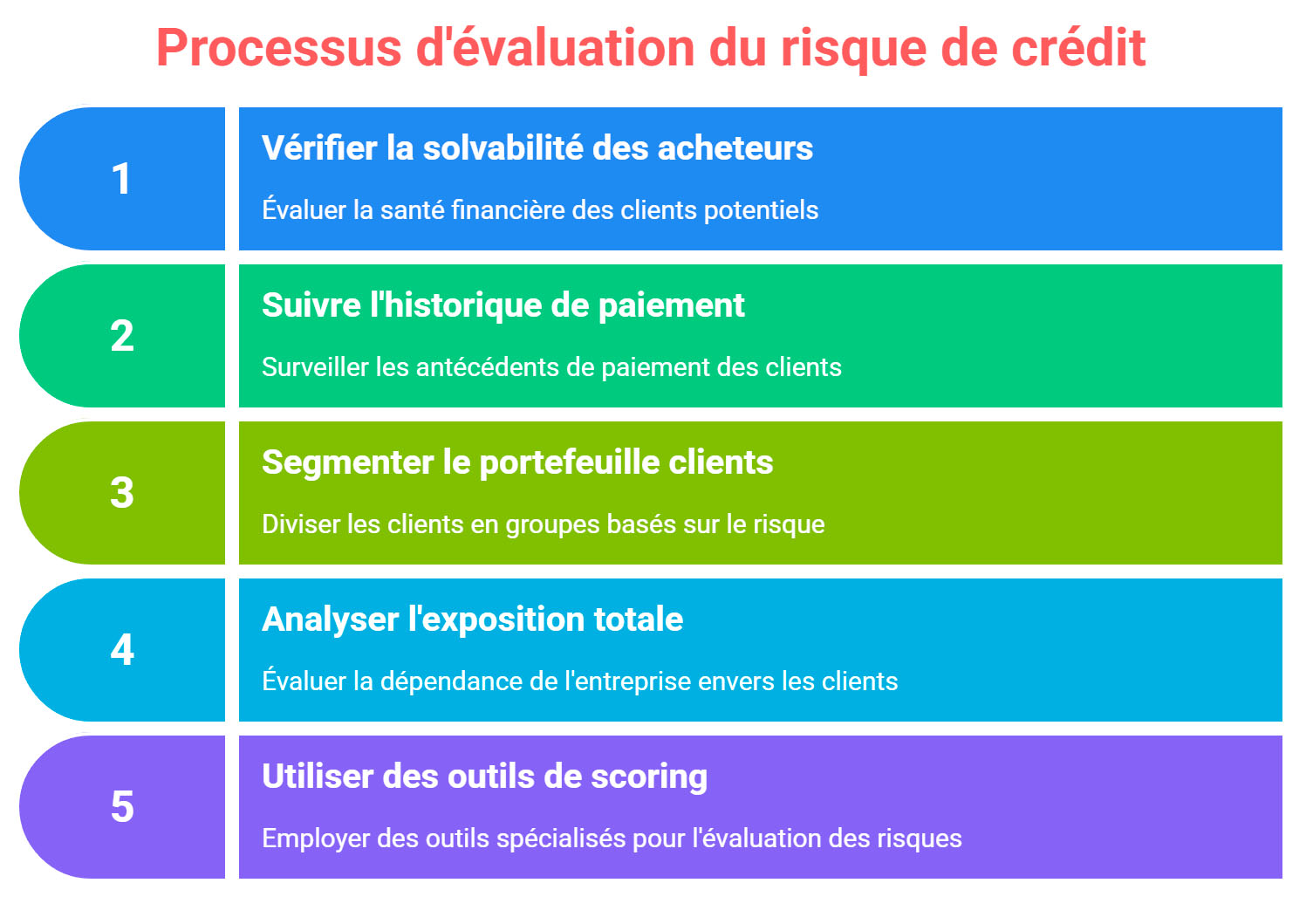

La prévention commence par l'analyse :

De nombreuses entreprises utilisent des outils de scoring ou des bases de données spécialisées pour surveiller la santé financière de leurs clients.

Les tendances récentes : vigilance renforcée

Les crises successives ont renforcé la vigilance :

La Banque de France observe une remontée des défaillances d'entreprises : plus de 55 000 en 2023, niveau qui devrait continuer à croître en 2025. Ces faillites sont autant de clients potentiels qui ne paieront jamais leurs dettes.

Comment se prémunir du risque d'impayé ?

Heureusement, des solutions existent pour limiter l'exposition :

Les outils financiers et juridiques à connaître

Quand une entreprise se trouve en difficulté de paiement, il est crucial de réagir vite — et la loi française propose des outils amiables, préventifs et confidentiels, avant d'en arriver aux procédures collectives, comme le redressement ou la liquidation.

Le mandat ad hoc est une procédure ultra-flexible. L'entreprise en difficulté saisit le tribunal de commerce pour demander la nomination d'un mandataire ad hoc — généralement un administrateur judiciaire expérimenté. Ce professionnel aide le dirigeant à négocier avec ses créanciers : fournisseurs, banques, bailleurs. Tout est confidentiel. Aucun plan n'est imposé : tout se joue sur la négociation. Le but est d'aboutir à un accord qui permette de rééchelonner les dettes ou d'obtenir de nouveaux délais de paiement. C'est un outil précieux pour désamorcer une crise naissante sans publicité ni traumatisme pour la réputation.

La conciliation est une autre procédure amiable, également confidentielle, mais plus formalisée. Elle s'adresse aux entreprises qui rencontrent des difficultés avérées ou prévisibles, mais qui ne sont pas encore en cessation de paiements depuis plus de 45 jours. Le conciliateur (lui aussi désigné par le tribunal) a pour mission de trouver un accord entre l'entreprise et ses principaux créanciers. Cet accord peut être homologué par le tribunal, ce qui lui donne force exécutoire et renforce la confiance des partenaires. La conciliation est particulièrement utile pour obtenir un plan structuré de règlement des dettes tout en préservant la continuité de l'activité.

En pratique, ces procédures sont de vraies bouées de sauvetage. Elles permettent de restaurer la confiance des créanciers, de donner de la visibilité au dirigeant, et d'éviter les contentieux ou la rupture des financements bancaires. Beaucoup de chefs d'entreprise hésitent pourtant à y recourir par méconnaissance ou peur du stigmate — alors qu'elles sont conçues justement pour prévenir la catastrophe.

Les garanties contractuelles : caution et lettre de crédit

Pour limiter le risque d'impayé dès la signature d'un contrat, rien ne vaut l'intégration de garanties contractuelles adaptées. Deux outils courants et puissants : la caution et la lettre de crédit.

La caution est un engagement écrit par lequel une tierce partie (une banque, une société spécialisée, parfois la maison-mère du client) s'engage à payer la dette à votre place si votre client fait défaut. Cela rassure le fournisseur : même si le client ne règle pas, la caution paiera. Cette garantie est particulièrement utilisée dans le BTP ou les marchés publics, mais elle peut s'adapter à de nombreux contrats privés. Obtenir une caution suppose une négociation en amont : le client doit accepter de la fournir et convaincre la banque ou l'organisme de la délivrer.

La lettre de crédit, ou crédit documentaire, est très utilisée dans le commerce international. Concrètement, c'est un engagement pris par la banque de l'acheteur de payer le vendeur dès que celui-ci présente les documents prouvant l'expédition des marchandises ou la réalisation de la prestation (facture, connaissement maritime, certificat d'origine, etc.). Cette garantie bancaire limite fortement le risque d'impayé : l'acheteur ne peut pas refuser de payer sous prétexte de mauvaise foi ou de difficultés de trésorerie. En contrepartie, la procédure est plus lourde et coûteuse, mais elle apporte une sécurité juridique essentielle, surtout à l'export.

En négociant ces garanties contractuelles dès la signature, l'entreprise peut sécuriser ses ventes, améliorer son financement (les banques apprécient ces sûretés) et se prémunir contre les défauts de paiement imprévus. C'est un volet souvent négligé des négociations commerciales, mais qui peut faire la différence entre un contrat risqué et une opération sereine.

L'assurance-crédit

Elle garantit jusqu'à 95 % des créances en cas d'impayé et aide à surveiller la solvabilité des clients. L'assurance-crédit est un outil stratégique pour les entreprises B2B : elle ne se limite pas à indemniser.

Les assureurs-crédit analysent la solvabilité des débiteurs, attribuent des lignes de crédit recommandées et alertent en cas de dégradation. Ils accompagnent les entreprises pour sélectionner des clients fiables.

En cas de défaut, l'assurance rembourse jusqu'à 95 % de la créance, limitant ainsi les pertes. C'est une façon de transformer l'inconnu en risque calculé, particulièrement utile dans les secteurs export ou les gros volumes de facturation.

L'affacturage

Il permet d'obtenir rapidement le paiement des factures auprès d'un factor, qui prend en charge le recouvrement et parfois le risque de facture impayée. Une solution moderne et flexible pour sécuriser la trésorerie.

L'affacturage est une technique de financement court terme qui permet à une entreprise de transformer ses créances clients en cash immédiat. En pratique, l'affacturé cède ses factures à un organisme financier spécialisé appelé factor. En échange, l'affactureur verse une avance, généralement comprise entre 80 et 95 % du montant TTC, sous quelques jours seulement.

C'est un levier puissant pour résoudre un problème fréquent : le décalage entre les délais de paiement accordés aux acheteurs et la nécessité de payer les fournisseurs ou les charges immédiatement. L'affacturage apporte une source de liquidité rapide et souple, sans nécessairement alourdir l'endettement bancaire classique.

Au-delà du financement, le factor propose également un service complet de gestion du poste client : suivi des factures, relances, recouvrement. Cela allège la charge administrative et permet aux équipes de se concentrer sur leur cœur de métier.

Certains contrats d'affacturage intègrent une assurance-crédit. Si le débiteur ne paie jamais, le factor couvre tout ou partie de la perte, souvent jusqu'à 95 %. L'entreprise est ainsi protégée contre le risque d'impayé.

Longtemps réservé aux grandes entreprises, l'affacturage s'est démocratisé : aujourd'hui, des offres existent pour les TPE, PME et indépendants, avec des solutions flexibles et 100 % digitales.

Que ce soit pour financer la croissance, stabiliser la trésorerie ou mieux gérer les cycles longs, l'affacturage est devenu un outil stratégique incontournable pour de nombreuses entreprises.

Les bénéfices de l'affacturage face au risque d'impayé

- Sécurisation des créances : le contrat d'affacturage peut inclure une garantie contre les impayés (affacturage sans recours). En cas de défaillance du client, le factor prend à sa charge la perte. Cela protège la trésorerie de l'entreprise et sécurise ses ventes à crédit.

- Amélioration de la trésorerie immédiate : les créances sont payées immédiatement (souvent sous 24-48h), ce qui évite les décalages de trésorerie liés à des délais de paiement clients trop longs.

- Externalisation du recouvrement : le factor gère les relances, les encaissements, voire les procédures de recouvrement. L'entreprise gagne du temps et réduit ses coûts administratifs liés aux suivis clients.

- Évaluation du risque client : avant d'accepter une facture, le factor évalue la solvabilité du client. Cela permet à l'entreprise de mieux connaître les risques avant même de signer une commande.

- Accès facilité au crédit : l'affacturage peut renforcer la crédibilité financière de l'entreprise auprès des partenaires bancaires, car il limite les tensions de trésorerie et réduit l'exposition au risque.

L'affacturage n'est pas qu'un outil de financement, c'est aussi un véritable bouclier contre les impayés. En déléguant le risque et le recouvrement, l'entreprise peut se recentrer sur son cœur d'activité, sécuriser sa croissance et bâtir une relation plus saine avec ses clients.

Les démarches en cas d'impayé

Si malgré tout, le client ne paie pas :

Agir rapidement est essentiel : plus une dette est ancienne, plus elle est difficile à récupérer.

Des secteurs particulièrement sensibles

Certains secteurs sont structurellement plus exposés au risque d'impayé :

Ces spécificités doivent pousser chaque entreprise à adapter ses pratiques : rédiger des contrats précis, formaliser les livrables, facturer de façon détaillée et structurée.

Focus : la loi LME et les délais de paiement

Pour lutter contre les abus, la France a instauré des règles strictes : la loi de modernisation de l'économie (LME) fixe en principe un délai maximum de 60 jours après émission de la facture, ou 45 jours fin de mois.

Des exceptions existent pour certains secteurs (transport, denrées périssables). Mais malgré ce cadre légal, les retards restent monnaie courante : la moyenne dépasse toujours 12 jours de retard par rapport aux échéances contractuelles.

Le non-respect des délais légaux peut entraîner des sanctions administratives, mais beaucoup d'entreprises hésitent à dénoncer leurs clients de peur de perdre leur relation commerciale.

« Nous travaillons avec des grands comptes qui imposent 90 jours fin de mois. Officiellement, on signe pour 60, mais ils ne respectent jamais. Il faut relancer constamment. Sans l'affacturage, on n'aurait jamais pu payer nos charges à temps. » – Pauline, dirigeante d'une PME de sous-traitance industrielle.

Un enjeu international

Le problème du risque d'impayé ne s'arrête pas aux frontières françaises. Dans le commerce international, il est encore plus crucial : délais plus longs, différences juridiques, risques politiques.

Les exportateurs doivent anticiper :

Des outils comme l'assurance-crédit export ou les garanties publiques (via Bpifrance Assurance Export) permettent de sécuriser ces transactions, mais demandent une vraie expertise.

Focus : sur la relance client, un art délicat

Relancer un client en retard de paiement n'est pas un simple envoi de courrier : c'est une vraie compétence.

Il faut trouver le bon équilibre entre fermeté et diplomatie, pour préserver la relation commerciale tout en affirmant ses droits. Une relance trop agressive peut braquer un client ; trop molle, elle n'aura aucun effet.

De nombreuses entreprises professionnalisent cette fonction : relances planifiées, scénarios adaptés en fonction du profil du client, formation des équipes.

Des outils numériques (CRM, logiciels de facturation) permettent d'automatiser et de suivre ces actions.

La prévention comme stratégie

Face au risque d'impayé, la meilleure défense reste la prévention. Il ne s'agit pas de refuser de faire confiance, mais de vérifier, sécuriser et encadrer la relation commerciale.

Des aides publiques encore trop méconnues

En France, des dispositifs publics existent pour aider les entreprises confrontées à des difficultés de paiement.

Ces outils sont encore trop méconnus des dirigeants, qui hésitent parfois à demander de l'aide par peur de révéler leurs difficultés.

Construire une politique crédit-client solide

La gestion du risque d'impayé n'est pas une affaire ponctuelle: c'est une politique d'entreprise à part entière.

Elle implique plusieurs départements: direction, commerce, finance, juridique. Ensemble, ils doivent définir:

Cette approche globale permet de concilier développement commercial et sécurité financière, sans sacrifier l'un pour l'autre.

Pourquoi le risque d'impayé est-il si sous-estimé ?

De nombreuses entreprises, notamment les plus petites, n'osent pas parler de leurs problèmes de paiement. Elles craignent de nuire à leur réputation ou de braquer leurs clients.

Il existe aussi une culture du «on s'adapte»: certains dirigeants acceptent des conditions de paiement défavorables en échange d'un gros contrat. Mais c'est une stratégie risquée: un seul gros client en retard peut assécher toute la trésorerie.

Cette sous-estimation est dangereuse: une entreprise peut être rentable sur le papier, mais manquer de liquidités pour survivre au quotidien.

Renforcer la culture cash en entreprise

La lutte contre le risque d'impayé passe aussi par un changement culturel. Trop d'entreprises voient la gestion des créances comme une corvée administrative, alors qu'il s'agit d'un véritable levier stratégique.

Il est crucial de:

Adopter cette culture cash permet de prévenir les crises, d'investir plus sereinement et de se démarquer de concurrents moins vigilants.

Les outils et bonnes pratiques pour réduire le risque

Certaines solutions très concrètes aident les entreprises à diminuer le risque d'impayé:

Ces mesures ne suppriment pas le risque, mais le réduisent considérablement.

Et le cadre juridique ?

En France, le droit commercial encadre strictement la cession de créances (affacturage, cession Dailly). Il faut notamment notifier le client ou s'assurer qu'il accepte la cession.

Les impayés peuvent aussi donner lieu à des actions en justice: injonction de payer, assignation au fond, procédure collective. Les tribunaux de commerce jouent un rôle clé dans la résolution des litiges.

En parallèle, l'État a renforcé la lutte contre les mauvais payeurs: la DGCCRF peut infliger des amendes administratives aux entreprises qui ne respectent pas les délais légaux.

En définitive, le risque d'impayé n'est pas un détail administratif : c'est un enjeu vital pour la trésorerie, la compétitivité et même la survie des entreprises. Mieux vaut l'anticiper par une politique de crédit client rigoureuse, s'équiper d'outils adaptés et instaurer une véritable culture cash dans l'entreprise. Car dans un contexte économique incertain, la solidité financière est la première des assurances pour continuer à entreprendre et à se développer.

Foire aux questions (FAQ) sur le risque d'impayé

1. Qu'est-ce qu'un impayé en entreprise ?

👉 Un impayé désigne tout paiement non effectué à la date convenue entre un fournisseur et son client. Cela inclut les retards de paiement (parfois résolus à l'amiable) et les défauts de paiement complets, plus graves, qui peuvent nécessiter des actions juridiques.

2. Qu'appelle-t-on risque d'impayé ?

👉 Le risque d'impayé correspond à la probabilité qu'un client professionnel ne règle pas ses factures dans les délais. Il se manifeste par : Des retards prolongés qui pèsent sur la trésorerie. Des créances irrécouvrables (faillite du client, litige durable, mauvaise foi).

3. Pourquoi le risque d'impayé est-il un enjeu stratégique pour les entreprises ?

👉 Car il impacte directement la trésorerie et la capacité d'investissement. Un seul gros impayé peut déstabiliser une TPE/PME. Plus globalement, les retards de paiement freinent l'économie en immobilisant des milliards d'euros qui pourraient financer l'emploi, l'innovation et la croissance.

4. Quels sont les secteurs les plus exposés aux retards de paiement ?

👉 Ces secteurs particulièrement sensibles aux impayés.

5. Pourquoi les retards de paiement persistent-ils malgré la loi ?

👉 La loi LME encadre les délais (60 jours ou 45 jours fin de mois). Mais dans la pratique :

6. Quels sont les impacts concrets d'un impayé sur une entreprise ?

👉 Un impayé n'est jamais anodin : voici les principaux impacts concrets qu'il peut avoir sur la santé financière et le fonctionnement quotidien d'une entreprise.

7. Quel est le coût caché des impayés pour l'économie ?

👉 Les retards de paiement immobilisent plus de 19 milliards d'euros en France. Cela limite la capacité des entreprises à :

Les grandes entreprises protègent leur trésorerie, mais les PME subissent et s'endettent.

8. Comment évaluer le risque d'impayé chez ses clients ?

👉 Pour limiter les mauvaises surprises, il est essentiel d'évaluer le risque d'impayé de ses clients ; voici quelques étapes clés pour y parvenir efficacement.

9. Quelles sont les tendances récentes qui aggravent le risque d'impayé ?

👉 Pour bien comprendre le contexte actuel, voici les principaux facteurs récents qui accentuent le risque d'impayé pour les entreprises.

10. Quelles solutions pour se prémunir du risque d'impayé ?

👉 Heureusement, plusieurs mesures concrètes permettent de limiter son exposition au risque d'impayé ; en voici quelques-unes à mettre en œuvre.

11. Quels outils financiers et juridiques existent pour gérer ce risque ?

👉 Différents outils et dispositifs peuvent aider les entreprises à anticiper ou encadrer le risque d'impayé ; voici les principaux.

12. Comment réagir en cas d'impayé ?

👉 Lorsqu'un client ne paie pas, il est important d'adopter une démarche structurée ; voici les étapes recommandées pour agir efficacement.

13. Que dit la loi LME sur les délais de paiement ?

👉 La loi LME encadre strictement les délais de paiement interentreprises ; voici les règles principales à connaître.

14. Comment prévenir le risque d'impayé dans la relation client ?

👉 Anticiper dès la signature du contrat est la clé ; voici quelques bonnes pratiques pour réduire le risque d'impayé dès la relation commerciale.

15. Quelle est la différence entre retard de paiement et impayé ?

👉 Un retard de paiement suppose que la facture sera payée, mais hors délai contractuel. Un impayé survient quand le paiement est fortement compromis ou définitivement perdu (créance irrécouvrable).