Assurance-crédit

Définition de l'assurance crédit

L’assurance-crédit permet de sécuriser le poste clients en protégeant les entreprises contre les risques de non-règlement. En France ou à l'international, en cas de non-paiement de vos créances ou de faillite de vos acquéreurs, votre établissement commercial est couverte et indemnisée.

L'assurance impayés garantit vos facturations jusqu'à un certain total d'encours et indemnisera en cas de défaillance de l'acheteur jusqu'à 95% du montant HT de la créance.

La garantie contre les factures non réglées propose trois importants services aux sociétés :

Qu'est-ce que l'assurance-crédit et pour qui a-t-elle un sens ?

Lorsque des biens sont livrés ou des services rendus, ils ne sont souvent pas payés immédiatement. Il existe alors un décalage plus ou moins important (généralement de l'ordre de 30 à 90 jours) entre la fourniture de la prestation et son paiement. Tant que les biens ou les actions n'ont pas été payés, ils fonctionnent comme un prêt qui a déjà été accordé mais pas encore remboursé. Dans ce cas, il s'agit d'un crédit fournisseur (également appelé commercial ou d'achat).

Évidemment, cela crée un risque pour l'entreprise qui a répondu à la demande, que ce soit sous la forme d'un bien ou d'un service. En effet, que se passe-t-il si le client ne peut pas payer la marchandise ou la prestation à temps parce qu'il est actuellement confronté à un goulot d'étranglement financier ou ,dans le pire des cas, s'il doit même faire faillite avant la date limite de règlement ? Afin de se prémunir contre ce risque de non-paiement, il est possible de souscrire une police d'assurance-crédit pour les entreprises qui couvre la valeur financière du prêt de l'approvisionneur.

Exemple d'une perte en pratique

L'établissement commercial de taille moyenne "BESTWOOD" produit du bois issu des forêts privée sous plusieurs formes qu'elle fournit à des clients de l'industrie manufacturière. Parmi eux, le fabricant de meubles IKAE, qui fabrique des armoires et des étagères en série. Les deux entreprises se sont entendues sur un contrat de fournisseur qui prévoit des envois réguliers de marchandises de BESTWOOD à IKAE.

Un jour, IKAE annonce son incapacité absolue à payer et devient insolvable. Mais peu avant, le distributeur a envoyé une autre livraison et l'a mise en route. Comme IKAE ne peut plus payer cette commande, BESTWOOD est menacée de banqueroute financier en raison de cette créance irrécouvrable. Toutefois, grâce à l'assurance crédit commercial souscrite à l'avance pour couvrir la perte, celle-ci peut être évitée.

Comme le montre l'exemple du sinistre, la protection financière contre les impayés est utile pour toutes les entités qui livrent des marchandises. Mais les établissements commerciaux qui fournissent des services ont également intérêt à souscrire une garantie pour se protéger contre les arriérés et les défauts de paiement. La taille de l'entreprise n'a pas d'importance. Même les petites structures et les sociétés en difficultés font partie du groupe cible de cette protection. En outre, la couverture sur les créances protège également contre ses propres problèmes de liquidités ou son insolvabilité. Si un fournisseur ou un prestataire de services renonce à l'assurance-crédit et que des facturations non-récouvrables apparaissent, la créance doit être amortie. Cela se reflète en conséquence dans les bilans et peut y conduire à des fonds propres négatifs, le dépôt de bilan est imminent.

Pourquoi souscrire une assurance-crédit ?

La perte de créances pour des livraisons de biens ou des services fait l'objet de la couverture d'assurantielle, c'est pourquoi le terme de garantie sur les facturations irrécouvrables s'est imposé ces dernières années. Ici, le prêteur se protège.

L'assurance-crédit est le produit qui couvre les factures non-récouvrables résultant de livraisons de marchandises, de travaux ou de services en cas de retard de paiement ou de non-solvabilité de vos acheteurs privés ou commerciaux. Grâce à une conception flexible et adaptée au secteur, votre couverture peut désormais être personnalisée encore plus.

L'insolvabilité d'un seul de vos clients peut facilement mettre en péril les liquidités de votre société. Cette garantie contre les factures impayées protège intégralement votre établissement commercial contre les conséquences des pertes sur créances irrécouvrables.

Une gestion professionnelle des facturations vous offre la possibilité d'éviter les défauts de paiement et de garantir la liquidité de votre structure à long terme.

La gestion sécurisée des créances intègre aussi des services et donne de nombreux avantages :

Lors de la conclusion du police d'assurance crédit, une limite est fixée pour la société débitrice jusqu'à quel montant les livraisons et les services sont couverts. Nous sommes l'intermédiaire de plusieurs compagnies assurantielles qui vérifient constamment la solvabilité des clients (qu'ils soient nationaux ou étrangers). Si le cas se présente où aucun versement n'a lieu, malgré l'accomplissement de la prestation fournie, la procédure de recouvrement est lancée par l'approvisionneur. Si aucun paiement n'est effectué, l'assureur-crédit prend en charge la procédure pour recouvrir les factures. Si le délai expire et que le débiteur ne paie pas, la compagnie d'assurance verse généralement de 60 à 95 % de la créance nette au fournisseur, même si le débiteur est insolvable.

Les garanties couvert par l’assurance-crédit

Dans un police d'assurance crédit, votre entreprise est couverte sur le risque commercial en France. Mais il est possible d'obtenir des sûretés supplémentaires comme le danger à l’export, les aléas politiques et la menace de catastrophes naturelles.

Par ailleurs, vous avez la possibilité de souscrire des options dans votre police d'assurance crédit comme :

Les prestations d'assurance supplémentaires

Dans ce domaine, l'assurance-crédit offre de nombreuses possibilités, c'est pourquoi il est impératif de demander conseil. Voici quelques exemples d'avantages additionnels de cette sauvegarde :

Quelles sont les compagnies d'assurance-crédit ?

Actuellement, trois principaux assureurs crédit dominent plus de 80% du marché global, avec une présence majoritaire en Europe de l'Ouest. Allianz Trade (anciennement Euler Hermes et SFAC) occupe la position de leader mondial en assurance de crédit inter-entreprises. Atradius et Coface comptent également parmi les acteurs majeurs de ce secteur.

Liste des compagnies d'assurance-crédit intervenant en France :

Qu’est-ce que la notation de l'assurance-crédit ?

Il est essentiel de comprendre que les assurances-crédit attribuent leurs garanties en fonction d'une évaluation de l'entreprise. Cette appréciation, ou score de crédit, est un outil standardisé employé par toutes les assurances-crédit pour estimer la capacité de remboursement de la société dans les mois à venir.

La note attribuée par les assureurs crédit est déterminée à partir d'une évaluation économique et financière de chaque structure, basée sur les informations accessibles au moment de l'estimation. Cette note n'est pas divulguée publiquement et peut être révisée si de nouvelles informations pertinentes deviennent disponibles pour la compagnie.

Bien que chaque assureur utilise son propre système d'examen, les fondements restent comparables :

Comment connaître la notation de sa société auprès des compagnies d'assurance-crédit ?

Toutes les compagnies d'assurance-crédit ont conclu un accord avec la Médiation du crédit le 17 juin 2013, s'engageant à créer un portail en ligne dédié à l'information pour toutes les entreprises évaluées, y compris celles qui ne sont pas assurées. La première étape consiste à s'inscrire gratuitement sur ce site pour consulter le montant couvert par l'assurance-crédit, une donnée qui est fréquemment actualisée.

Pour simplifier le processus d'inscription de votre entreprise aux portails d'information proposés par les différentes assurances-crédit, une adresse internet central, www.acheteurs-assurance-credit.fr, a été développé. Ce site offre un demande d'inscription unique, permettant de remplir en une seule fois tous les documents nécessaires pour s'enregistrer auprès de l'assurance ou des assurances-crédit de votre choix.

Les éléments demandés sur le document :

Voici les étapes à suive : téléchargez et renseignez le formulaire en sélectionnant les assureur(s)-crédit vous concernant. Puis imprimez le formulaire et envoyer le par email aux adresses suivantes :

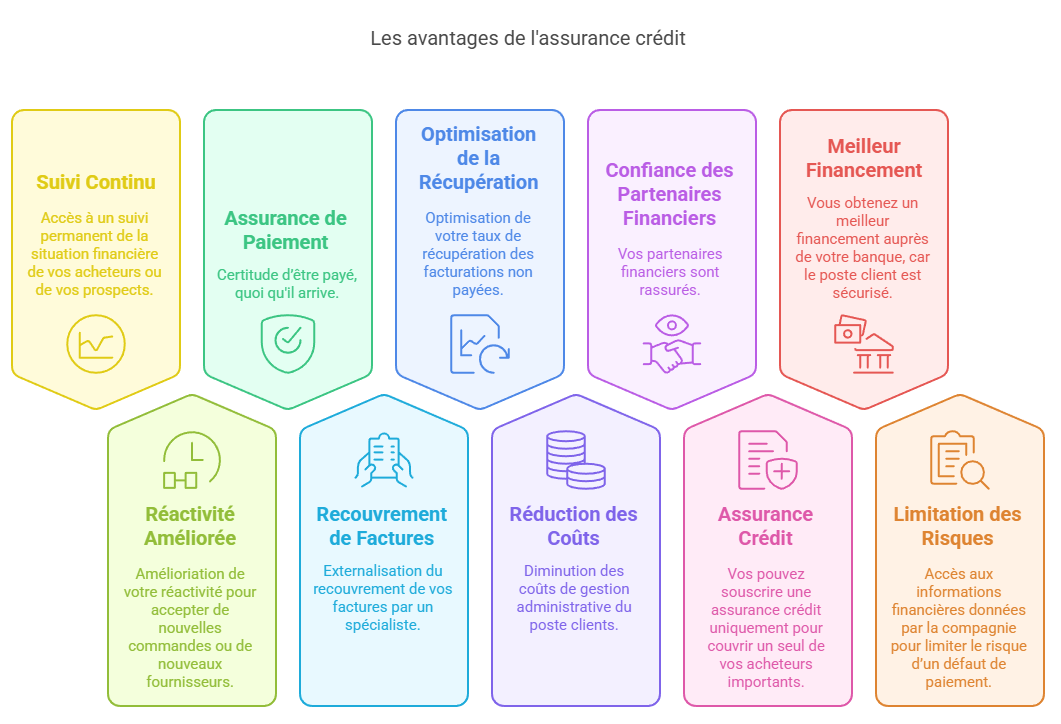

Les 10 avantages de l'assurance-crédit

Découvrez les 10 avantages essentiels de l'assurance-crédit, une solution proactive offrant une protection robuste contre les incertitudes du crédit. De la surveillance continue de la santé financière de vos clients à l'optimisation de vos processus de gestion, explorez comment cette approche peut renforcer votre positionnement sur le marché et garantir la stabilité de votre trésorerie.

- Accès à un suivi permanent de la situation financière de vos acheteurs ou de vos prospects.

- Amélioriation de votre réactivité pour accepter de nouvelles commandes ou de nouveaux fournisseurs.

- Certitude d’être payé, quoi qu'il arrive.

- Externalisation du recouvrement de vos factures par un spécialiste.

- Optimisation de votre taux de récupération des facturations non payées.

- Diminution des coûts de gestion administrative du poste clients.

- Vos partenaires financiers sont rassurés.

- Vos pouvez souscrire une assurance crédit uniquement pour couvrir un seul de vos acheteurs importants.

- Vous obtenez un meilleur financement auprès de votre banque, car le poste client est sécurisé.

- Accès aux informations financières données par la compagnie pour limiter le risque d’un défaut de paiement.

Fonctionnement de l'assurance crédit

L'assureur crédit effectue une surveillance quotidienne sur la situation financière des entreprises clientes. En cas de factures impayées, le service de recouvrement de la compagnie d'assurance-crédit démarre les démarches amiables et judiciaires pour recouvrir les créances auprès du débiteur. Passé un délai de carence déterminé dans le contrat et en cas d'échec de la procédure pour recouvrer les sommes non-payées, votre entité est indemnisée.

Assurance crédit

En prévention

- couverture du client

- livraison

- facturation

- surveillance régulière

Garantie impayé

En sinistre

- recouvrement

- indemnisation

Le preneur d'assurance est toujours la partie qui livre les biens ou fournit les services et qui peut exiger le règlement. Si l'acheteur n'est pas en mesure de répondre à cette demande de paiement à temps ou suffisamment, l'événement garanti se produit : L'assureur règle alors la perte financière subie par l'assuré.

L'assurance-crédit permet d'analyser de manière indépendante du risque clients et par la délégation de faciliter l’ouverture aux moyens de financements. Il protège et sécurise votre prêt sur vos débiteurs en consolidant votre action en recouvrement.

L'assureur crédit vous couvre et vous indemnise sur les impayés. En externalisant les tâches de relance, vous bénéficiez d’un puissant réseau de surveillance du risque avec des outils performants pour la prise de décision. Vous n'avez plus besoin de provisionner de la trésorerie sur votre poste clients.

Pour les grandes entreprises, c'est un moyen de répondre aux nouvelles normes et de satisfaire aux exigences comptables IFRS.

Combien coûte l'assurance-crédit ?

Les compagnies assurantielles calculent le coût de l'assurance-crédit en fonction des facteurs suivants :

L'affacturage avec l'assurance crédit

L'affacturage est largement utilisé par de nombreuses entreprises avisées comme un outil leur permettant de maintenir leur trésorerie en attendant d'être payées par un client.

Comment fonctionne l'affacturage ?

Lorsqu'un fournisseur envoie une facture à un client, il cède cette facture à la société d'affacturage, en l'occurrence une banque (le factor). Celui-ci paie la facture à l'avance. À la date d'échéance, le débiteur paie la somme correspondante à l'affactureur.

Cependant, l'affacturage comporte toutefois un certain risque. En effet, si une entreprise constate qu'un client n'est pas en mesure de payer une facture pour laquelle elle a déjà reçu une avance de la banque, elle se retrouve non seulement avec une créance irrécouvrable, mais aussi dans l'incapacité de rembourser la banque.

L'assurance-crédit pour l'affacturage couvre les factures d'une entreprise en cas de non-paiement de l'acheteur et renforce la confiance de la banque. Ainsi, la société d'affacturage bénéficie d'une plus grande sécurité et est plus susceptible d'accepter les avances d'argent.

Par conséquent, le vendeur bénéficie à la fois de l'avance de financement qui lui permet d'alléger sa trésorerie et de la sécurité de la couverture, tandis que l'acheteur bénéficie d'un crédit approprié pour mener à bien ses activités.

Pourquoi l'assurance crédit est nécesaire avec l'affacturage ?

Pour financer une facture dans le cadre de l'affacturage, le factor a besoin d'assurer la facture contre les impayées. Pour cela, il est nécessaire de recourir à l'assurance crédit.

Pour avoir cette protection, il existe deux solutions :

1. L'assurance crédit intégrée dans un contrat d'affacturage

En full-factoring, l'assurance-crédit est intégrée dans le contrat d'affacturage. Cette solution est la plus économique. Cependant, la couverture est limitée et ne prend en compte que dans le cas où l'insolvabilité de l'entreprise est déclarée (redressement ou liquidation) et non présumé (impayé classique).

Par ailleurs, même si le Factor se réassure auprès des compagnies d’assurance par des polices groupes, il donne souvent des limites de garanties plus réduites que les assureurs crédit. Même s'il est possible d'obtenir le financement de factures en dépassement de protection auprès de certains factors, l'opération reste risquée.

2. L'assurance crédit souscrite chez un assureur-crédit

Lorsque vous souscrivez votre contrat d'assurance crédit directement auprès d’une compagnie assurantielle, vous pouvez obtenir de meilleures couvertures au niveau des montants et sur la sélection de vos prospects. Par ailleurs, contrairement au full factoring qui offre uniquement une sauvegarde sur l'insolvabilité avérée des clients, cette sécurité couvre en plus la partie insolvable présumée des entreprises.

L'affacturage sans assurance-crédit

Pour des cas particuliers et dans certaines conditions, le factor peut accepter de délivrer un contrat d'affacturage sans assurance-crédit :

L'affacturage peut être un outil extrêmement utile pour les entreprises des deux côtés d'une transaction d'achat-vente, mais il n'est pas sans risques. Le meilleur moyen, et le plus simple, d'atténuer ce risque pour toutes les parties concernées est de souscrire une assurance-crédit appropriée auprès d'un assureur qui a une solide expérience de la collaboration avec les banques.