Forfaiting : définition, fonctionnement et avantages

Définition du Forfaiting

Le forfaiting est nécessaire dans le financement au cas par cas d'opérations à l'exportation « non garantis et non financés classiquement ». C'est une cession sans recours de créances commerciales qui est vôtre sur un acheteur étranger pour une durée maximum de 5 ans.

Ces créances sont complétées d'une garantie bancaire du pays de l'importateur. Elle permet de couvrir un risque lié aux exportations dans des pays présentant des difficultés.

Qu'est-ce que le forfaiting ?

Le forfaiting est une méthode de financement du commerce par laquelle un intervenant financier (fator, banque…) achète, sans recours, des titres de créance résultant de la fourniture de biens et/ou de services. Dans une transaction de forfaiting, l'exportateur accepte de céder ses droits de réclamer le paiement de marchandises livrés à un importateur dans le cadre d'un contrat de vente, en échange d'un règlement de la part de l'intervenant financier (fator, banque…).

En échange du versement, l'intervenant financier reprend les titres de créance de l'exportateur et assume le risque total du paiement par l'importateur. Le fournisseur est ainsi libéré de tout risque financier dans la transaction et n'est responsable que de la qualité et de la fiabilité des produits et/ou des prestations fournis.

Le forfaiting est une solution financière sur mesure conçue en fonction des besoins de la société exportatrice :

Les avantages du forfaitage pour l'exportateur :

- Les transactions étant sans recours.

- Elimination totale des risques politiques, de transfert et commerciaux de l'importateur.

- Protège l'expéditeur contre les futures augmentations des taux d'intérêt ou les fluctuations des taux de change.

- Donne à la société exportatrice la possibilité d'accorder des délais de paiement plus longs tout en recevant le produit en espèces.

- Permet à l'exportateur de faire des affaires dans des pays où le risque serait autrement trop élevé.

- Le bilan de l'expéditeur ne comporte pas de comptes clients, de prêts bancaires ou de passifs éventuels.

- Pas de frais administratifs et juridiques, qui accompagnent normalement les autres modalités de financement.

Le forfaiting signifie que l'intervenant financier achète sans recours les créances en cours qui ont donné lieu à des transactions de biens, de services ou d'actifs. En général, elles ont été acceptées et garanties par une institution financière.

Les types de créances en cours acceptables dans le cadre d'un forfaiting sont les suivants : L/C, lettres de change, billets à ordre, facturation en cours garanties par une garantie de paiement / L/C de secours ou par une assurance-crédit à l'exportation ou par des organisations internationales telles que la SFI (Société financière internationale) et autres instruments de crédit acceptables.

Fonctions du forfaiting

Le forfaiting permet à un client de recevoir des règlements sans recours à taux fixe sans avoir à utiliser sa ligne de crédit, afin de répondre aux besoins de l'acheteur en matière d'évitement des risques, de recouvrement des fonds, d'amélioration des états financiers et de remboursement anticipé des impôts.

Le forfaiting n'est pas seulement une technique de financement, c'est un outil multifonctionnel qui répond à plusieurs besoins stratégiques des exportateurs comme des importateurs. Ses fonctions principales peuvent se résumer en cinq axes majeurs :

1. Financement immédiat

En pratique, c'est comme si l'exportateur transformait une vente à crédit en une vente au comptant.

2. Transfert du risque

Cette fonction est particulièrement précieuse dans les exportations vers des marchés émergents ou instables.

3. Amélioration des états financiers

Le forfaiting agit donc comme un outil d'optimisation financière, utile pour améliorer son image de solvabilité.

4. Optimisation fiscale

Cette fonction reste secondaire, mais elle peut représenter un avantage appréciable dans certains contextes.

5. Facilitation commerciale

En d'autres termes, le forfaiting sert de levier commercial : il permet à l'exportateur de proposer des conditions de paiement attractives à ses clients étrangers, sans en subir les conséquences financières.

🔑 En résumé

Le forfaiting cumule plusieurs fonctions — financement immédiat, transfert du risque, amélioration des bilans, optimisation fiscale et levier commercial — ce qui en fait une solution à la fois financière et stratégique pour les exportateurs opérant à l'international.

Comment se déroule la procédure de forfaiting

Différence entre l'affacturage et le factoring

Le premier et principal point distinctif entre ces deux termes est que l'affacturation peut être avec ou sans recours, mais le forfaitage est toujours sans recours. Jetez un coup d'œil à cet article, pour connaître d'autres différences entre l'affacturage et le forfaitage.

D'autre part, le forfaiting signifie simplement la renonciation au droit. Dans ce cas, l'exportateur renonce à son droit dû à une date ultérieure, en échange d'un paiement comptant instantané, avec un escompte convenu, au forfaiteur.

Les principales différences entre le factoring et le forfaitage sont :

- L'affacturage est un arrangement financier par lequel l'entreprise vend ses créances commerciales à l'affactureur (banque) et reçoit le versement en espèces. Le forfaitage est une forme de financement des exportations dans laquelle l'exportateur vend la facturation au forfaiteur et reçoit un paiement immédiat en espèces.

- Le factoring porte sur la créance qui arrive à échéance dans les 90 jours. D'autre part, le forfaitisation concerne les facturations dont l'échéance varie de moyen à long terme.

- La durée des financements est différente. Avec l'affacturage, c'est un moyen financier court terme moins de 120 jours alors que le forfaitage est à moyen et long terme.

- L'affacturation implique la vente de facturations sur des marchandises ordinaires. À l'inverse, la vente de créances sur des biens d'équipement se fait en forfaiting.

- Le factoring assure un moyen financier à 80-90 % tandis que le forfaitage assure un financement à 100 % de la valeur de l'exportation.

- L'affacturage peut être avec ou sans recours. En revanche, le forfaiting est toujours sans recours.

- Le coût du factoring est supporté par le vendeur ou le client. Le coût du forfaitage est réglé par l'acheteur étranger.

- Le forfaiting consiste à traiter des instruments négociables comme les lettres de change et les billets à ordre, ce qui n'est pas le cas du factoring.

- Dans le cas de l'affacturation, il n'y a pas de marché secondaire, alors que dans le cas du forfaitage, il existe un marché secondaire, ce qui augmente la liquidité du forfaitage.

- Le forfaiting porte sur des montants supérieurs à 200 000 € et la garantie est donnée par la banque garante qui s'engage à honorer la créance en lieu et place de l'acquéreur alors qu'avec l'affacturage il n'y a pas de limite et la garantie se porte sur le client débiteur.

Les acteurs du forfaiting

Une opération de forfaiting implique plusieurs intervenants dont les rôles sont bien distincts :

Sans la présence d'une banque locale solide dans le pays de l'importateur, il est rare qu'un forfaiteur accepte de financer l'opération.

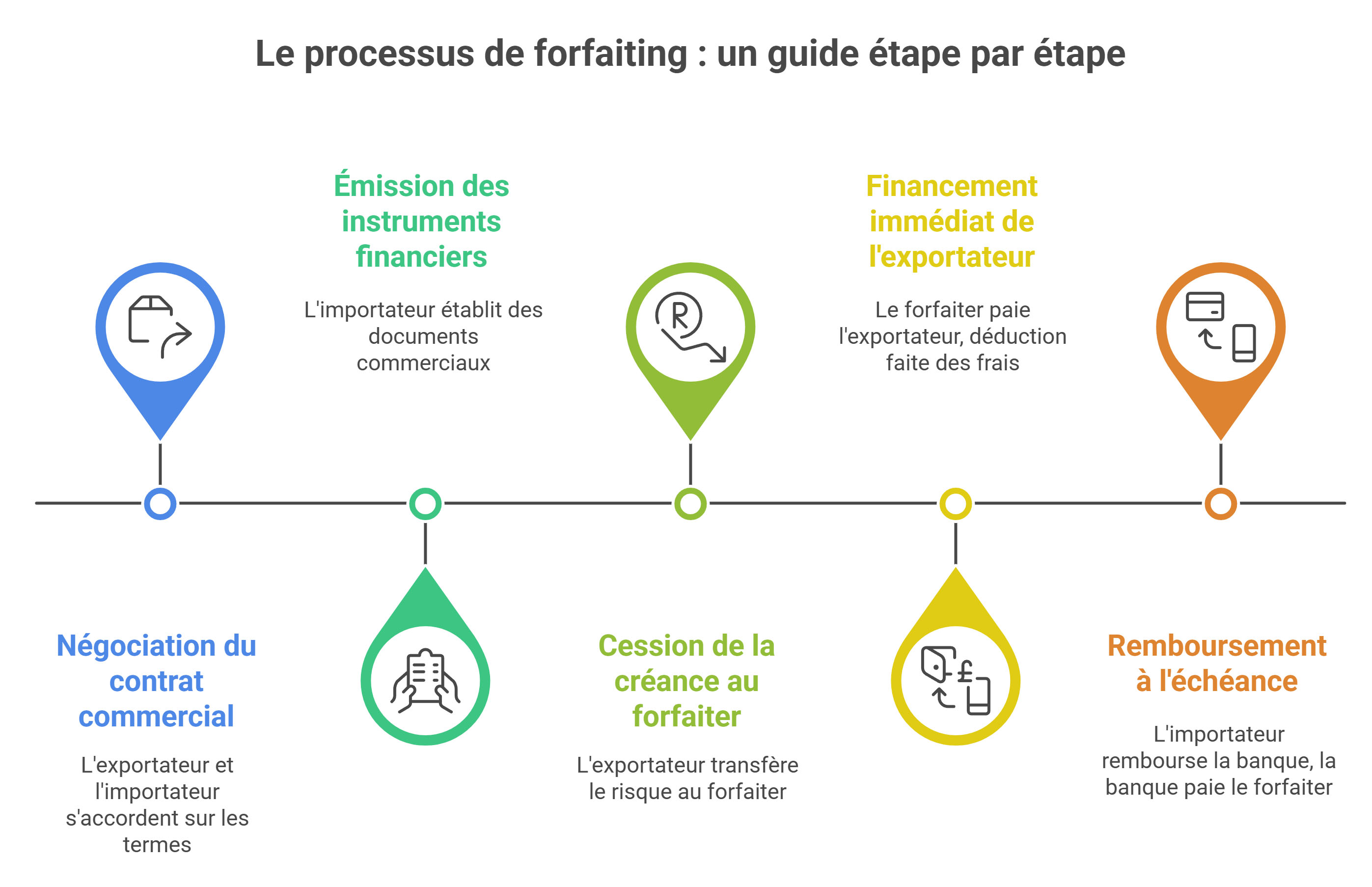

Les étapes pratiques d'une opération de forfaiting

Bien qu'une opération de forfaiting puisse paraître complexe, elle suit en réalité une procédure claire en plusieurs étapes :

- Négociation du contrat commercial : l'exportateur et l'importateur concluent un accord de vente, souvent sur des biens d'équipement ou des prestations de grande valeur.

- Émission des instruments financiers : l'importateur établit des effets de commerce (lettres de change, billets à ordre) ou une lettre de crédit confirmée par sa banque. Ces documents matérialisent la créance future.

- Cession de la créance au forfaiteur : l'exportateur transfère ses créances au forfaiteur. Cette cession est réalisée sans recours, ce qui signifie que le risque est totalement assumé par le forfaiteur.

- Financement immédiat de l'exportateur : dès la cession, le forfaiteur verse à l'exportateur le montant de la créance, déduction faite des intérêts et frais. L'entreprise dispose ainsi immédiatement des liquidités.

- Remboursement à l'échéance : à la date convenue (parfois 2, 3 ou même 5 ans plus tard), l'importateur rembourse sa banque, qui honore le paiement auprès du forfaiteur.

Cette mécanique permet à l'exportateur de convertir une créance à long terme en cash immédiat.

Les secteurs qui utilisent le plus le forfaiting

Le forfaiting n'est pas universel. Il s'adresse à des transactions spécifiques, souvent liées à des biens d'équipement coûteux ou à des contrats d'exportation structurés :

On retrouve donc le forfaiting principalement dans les opérations internationales stratégiques, là où la stabilité des paiements est essentielle.

Exemple concret d'opération de forfaiting

Prenons le cas d'une entreprise française qui exporte du matériel ferroviaire en Afrique de l'Ouest pour un montant de 10 millions d'euros :

Le forfaiteur paie immédiatement l'exportateur à hauteur de 10 M€ moins une décote correspondant aux intérêts et frais (par exemple 9,6 M€ nets).

Chaque année, l'importateur rembourse sa banque qui honore les billets auprès du forfaiteur.

Résultat :

Les coûts du forfaiting

Le coût du forfaiting est composé de plusieurs éléments :

En pratique, le coût global du forfaiting est supporté par l'importateur, même si, dans certains cas, il peut être intégré au prix de vente.

L'exportateur doit néanmoins vérifier que la décote appliquée par le forfaiteur reste compatible avec sa marge commerciale.

Les avantages et limites pour l'importateur

On parle souvent des bénéfices pour l'exportateur, mais l'importateur tire lui aussi des avantages du forfaiting :

Avantages :

Limites :

En clair, le forfaiting est une solution win-win, mais qui suppose que l'importateur ait une banque solide prête à s'engager.

Les différences entre le forfaiting et d'autres financements à l'export

Il est utile de comparer le forfaiting avec d'autres mécanismes de financement international :

Le forfaiting se distingue donc par trois caractéristiques uniques :