Définition du Crédit documentaire

Définition du Crédit documentaire

Aussi appelé lettre de crédit ou L/C, le crédit documentaire ou crédoc est un document qui engage la banque d'un acheteur à payer le vendeur à une date déterminée .

Le crédit documentaire présente plusieur risques. Le risque documentaire en cas de différence entre la marchandise réellement expédiée et les mentions portées sur les documents. Le risque du non-paiement de la facture dans certains cas.

Les acteurs de la lettre de crédit

À qui s'adresse le crédit documentaire ?

Un crédit documentaire peut être utilisé par toute entreprise qui commerce à l'international, qu'il s'agisse d'une petite structure, d'une PME ou d'un grand groupe. Il concerne principalement :

Il est particulièrement adapté lorsque l'on veut réduire le risque de non-paiement ou lorsqu'on travaille avec un nouveau partenaire, dans un pays lointain ou jugé plus risqué.

Il est adapté aux entreprises qui:

Les modes d'utilisation de la LC

Le crédoc peut-être utilisé de plusieurs façons différentes :

Les différents types de crédit documentaire

Le R.U.U est l'acronyme pour Règles et Usances Uniformes, constitue des règles proposées par la Chambre de Commerce Internationale et relatifs à la bonne utilisation des techniques bancaires d'échange commerciale à l'étranger. Ces règles sont utilisées pour le crédit documentaire. Les RUU sont employées par les banques et commerçants dans plus de 175 pays. Depuis Juillet 2007, c'est le RUU 600 qui est en vigueur.

Les différents types de paiement

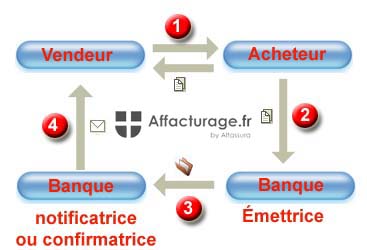

Fonctionnement de la lettre de crédit

- Acceptation sur les termes du contrat commercial entre l'acheteur( l'importateur) et le vendeur (l'exportateur).

- L'acheteur demande auprès de sa banque d'ouvrir une LC en faveur de son vendeur conformément aux termes de l'opération conclue.

- Demande de notification et confirmation de la lettre de crédit. L'établissement bancaire émettrice ouvre le crédoc, selon les modalités convenues, auprès de sa banque correspondante dans le pays du vendeur.

- Notification de la LC au vendeur. La banque confirmatrice notifie l'ouverture du crédoc.

Déroulement des opérations du crédit documentaire.

Les garanties du Crédit documentaire

Cette technique présente des garanties pour le client car il reçoit avant de payer tous les documents lui permettant d'être assuré de l'envoi de la marchandise et de sa qualité.

Pour le vendeur, c'est la garantie d'être payé à l'échéance.

Les avantages

C'est un moyen de paiement rapide, efficace et surtout reconnu partout dans le monde pour couvrir les risques d'une transaction entre les acheteurs et les vendeurs.

Il permet d'éviter des conflits d'intérêts entre l'acheteur qui souhaite effectuer un contrôle de la qualité de la marchandise ou de la prestation avant de payer et le vendeur qui souhaite obtenir une garantie pour le paiement de sa livraison ou de sa prestation.

Les inconvénients du crédoc

Son utilisation est complexe et exige une certaine rigueur avec un formalisme à respecter pour les clauses et les délais.

Par ailleurs, son coût est plus élevé que les autres modes de paiement et d'encaissement classique. Il est proportionnel au risque, il varie entre 1% et 3%.

Au niveau des justificatifs, il peut y avoir une différence entre les mentions portées sur les documents et la marchandise livrée : erreur sur la qualification des produits ou sur le déchiffrage des papiers, escroquerie sur la marchandise expédiée.

Le coût du crédit documentaire

Le crédit documentaire a un coût non négligeable, souvent supérieur à celui d'un simple virement international, mais il s'explique par le niveau de sécurité qu'il apporte aux deux parties. Ce coût n'est pas standardisé : il dépend du montant de l'opération, de la durée de validité du crédit, du pays de l'acheteur, du risque perçu par les banques et de la politique tarifaire de chaque établissement.

En pratique, plusieurs types de frais se cumulent. D'abord, la commission d'ouverture facturée par la banque émettrice au moment de la mise en place du crédit. Elle est généralement calculée en pourcentage du montant, souvent “par an” puis proratisée en fonction de la durée, avec un minimum forfaitaire qui s'applique, notamment pour les petits montants. Si l'exportateur demande une confirmation de l'opération par une banque dans son pays, une commission de confirmation s'ajoute. Elle rémunère la prise de risque de cette banque (risque pays, risque banque émettrice, risque acheteur) et peut être significative lorsque l'importateur est situé dans une zone jugée sensible.

À cela peuvent s'ajouter la commission de notification (simple avis à l'exportateur), les coûts d'utilisation ou de paiement lors de la présentation des documents, ainsi que des frais de modification en cas de changement de montant, de durée ou de conditions. Il faut également compter avec divers frais annexes : de dossier, SWIFT, de correspondants étrangers, voire spécifiques en cas de documents non conformes nécessitant des régularisations. Sur une opération de montant moyen, le coût global d'un crédit documentaire (ouverture, confirmation, utilisation et frais divers) peut ainsi représenter, à titre indicatif, un pourcentage non négligeable du montant de la transaction.

La répartition de ces coûts entre l'acheteur et le vendeur n'est pas automatique : elle se négocie et doit être clairement précisée dans le contrat commercial. En général, l'importateur supporte les frais d'ouverture dans son pays, tandis que l'exportateur assume les coûts liés à la notification, à la confirmation éventuelle et à la présentation des documents dans son pays. Mais d'autres schémas sont possibles, selon le rapport de force commercial, les Incoterms choisis et le contexte de la relation.

Sur un crédit documentaire de montant moyen, confirmé, d'une durée de quelques mois, le coût total (ouverture + confirmation + utilisation + frais annexes) peut représenter, en pratique, de l'ordre de 1 % à 3 % du montant de l'opération, selon le risque pays, la durée et la compétitivité de la banque.

Sur des montants faibles, l'impact des minimums forfaitaires fait mécaniquement monter le pourcentage apparent. Sur des montants importants, ce sont plutôt le risque pays et la durée qui pèsent.

Pour les entreprises, l'enjeu est donc de peser le surcoût par rapport à la réduction du risque qu'il procure. Il est possible de limiter la facture en ajustant finement le montant et la durée du crédit, en évitant les modifications en cours de route et en soignant la qualité des documents pour ne pas générer de frais supplémentaires liés aux irrégularités. Enfin, comparer plusieurs banques et négocier les conditions est souvent judicieux lorsque l'entreprise recourt régulièrement au crédit documentaire dans le cadre de son développement à l'international.

L'assurance-crédit, une alternative à la LC

Le crédoc est une procédure complexe avec un formalisme nécessitant la vérification des documents de transport. Il nécessite le recours aux établissements bancaires avec des frais et des commissions importantes pour l'acheteur.

Avec l'assurance-crédit, les procédures administratives sont plus simples avec une réactivité beaucoup plus importante. Son coût est surtout beacoup moins cher entre 0,5% et 2%.

Par ailleurs, la garantie impayé offre, en complément, une connaissance plus approfondie du client et du pays de destination. Il est possible sur des territoires qui ne sont pas couverts par l'assurance-crédit, d'utiliser le crédoc sur un nombre limité d'acheteurs en complément d'un police qui couvre le poste clients.

Les étapes de l'ouverture du crédit documentaire

Négociation et accord commercial

Avant d'ouvrir un crédit documentaire, l'importateur et l'exportateur doivent négocier et s'entendre sur les termes de la transaction. Cela inclut le prix, les quantités, les délais de livraison, les spécifications des produits et les conditions de paiement. Une fois que les deux parties ont accepté les termes, ils peuvent passer à l'étape suivante.

Demande de crédit documentaire

L'importateur demande à sa banque d'ouvrir un crédit documentaire en faveur de l'exportateur. Cette demande inclut tous les détails convenus, tels que la description des marchandises, le montant de la transaction, les documents requis, et les conditions de livraison et de paiement.

Emission et notification

La banque de l'importateur (émettrice) émet le crédit documentaire et envoie une notification à l'établissement bancaire de l'exportateur (notificatrice). Cette notification informe l'exportateur que le crédit documentaire a été ouvert en sa faveur, permettant ainsi de commencer les préparations pour l'expédition des marchandises.

Les documents requis dans le crédit documentaire

La facture commerciale

La facture commerciale est un document essentiel qui décrit les marchandises expédiées, leurs quantités et leurs prix. Elle sert de preuve de la transaction et est nécessaire pour le dédouanement et le paiement.

Le document de transport

Le document de transport, tel que le connaissement (pour les expéditions maritimes) ou la lettre de transport aérien (pour les expéditions aériennes), prouve que les marchandises ont été expédiées. Il est crucial pour le transfert de propriété et le dédouanement.

Le certificat d'origine

Ce justificatif certifie que les marchandises expédiées ont été produites dans un pays spécifique. Il est souvent requis pour bénéficier de tarifs douaniers préférentiels ou pour se conformer aux régulations d'importation.

Le certificat de conformité et autres certificats

Ces certificats attestent que les marchandises expédiées répondent aux normes de qualité et de sécurité exigées par le pays importateur. Ils peuvent inclure des certificats de santé, phytosanitaires, ou d'inspection.

Le rôle des banques dans le crédit documentaire

La banque émettrice

La banque de l'importateur (l'établissement bancaire émettrice) est responsable de l'émission du crédit documentaire et de s'assurer que les termes et conditions convenus sont respectés. Elle s'engage à payer l'exportateur dès que les documents conformes sont présentés.

L'établissement bancaire notificatrice

La banque de l'exportateur (notificatrice) reçoit le crédit documentaire de l'émettrice et notifie l'exportateur. Elle vérifie également les documents présentés par la société exportatrice avant de les envoyer à la banque émettrice.

La banque confirmatrice

Dans certains cas, une troisième banque (l'établissement bancaire confirmatrice) ajoute sa confirmation au crédit documentaire, garantissant ainsi le paiement à l'exportateur même en cas de défaillance de la banque émettrice.

Les risques et garanties associés au crédit documentaire

Le risque de change

Les fluctuations des taux de change peuvent affecter la valeur des paiements dans les transactions internationales. Les entreprises peuvent utiliser des instruments de couverture, comme les contrats à terme, pour se protéger contre ce risque.

Dans le cadre d'un crédit documentaire, ce risque apparaît dès lors que la devise de facturation et de paiement est différente de la devise de comptabilité de l'entreprise. Entre le moment où le contrat commercial est signé, l'ouverture du crédit documentaire par la banque de l'acheteur et la date effective de paiement, le taux de change peut évoluer de manière défavorable et rogner la marge du vendeur ou renchérir le coût d'achat pour l'importateur.

Pour limiter cet aléa, plusieurs approches coexistent :

Le crédit documentaire ne supprime donc pas le risque de change en lui-même, mais il fournit un cadre clair sur le montant, l'échéance et la devise, ce qui facilite la mise en place d'une couverture adaptée avec la banque.

Le risque politique

Les événements politiques dans le pays de l'importateur peuvent affecter la transaction. Les assurances contre les risques politiques peuvent offrir une protection supplémentaire.

Ce risque recouvre un ensemble de situations extrêmes mais réelles : changement brutal de régime, guerre, sanctions internationales, contrôle strict des changes, blocage des transferts de devises, expropriation ou nationalisation touchant l'acheteur ou le système bancaire local. Même si l'acheteur est solvable et de bonne foi, il peut se retrouver dans l'impossibilité de payer ou sa banque dans l'impossibilité de transférer les fonds à l'étranger.

Le crédit documentaire, en particulier lorsqu'il est irrévocable et éventuellement confirmé par une banque dans le pays de l'exportateur, réduit certains risques (défaillance de la banque émettrice par exemple). Toutefois, il ne protège pas totalement contre un blocage généralisé des transferts ou des mesures d'interdiction de paiement décidées par les autorités du pays de l'importateur.

C'est pourquoi les exportateurs complètent souvent le dispositif par :

Le crédit documentaire s'inscrit donc dans une logique globale de gestion du risque pays, mais ne peut pas, à lui seul, neutraliser tous les risques politiques.

Le risque de non-conformité des documents

Des erreurs ou des divergences dans les documents présentés peuvent retarder ou annuler le paiement. Une préparation minutieuse et une vérification rigoureuse des documents sont essentielles pour éviter ces problèmes.

Dans un crédit documentaire, la banque n'examine pas la marchandise, mais uniquement les documents. Si ces documents ne sont pas strictement conformes aux termes du crédit (dates, libellés, références, quantités, signatures, tampons, mentions obligatoires, etc.), la banque peut légitimement refuser de payer ou demander l'accord de l'acheteur pour accepter les “irrégularités”. Cela peut entraîner des retards, des négociations supplémentaires, voire un blocage complet du paiement.

Les erreurs les plus fréquentes portent sur :

Pour réduire ce risque, les entreprises ont intérêt à :

Le crédit documentaire est une excellente garantie, mais seulement si les documents sont conformes. La rigueur documentaire est donc une condition essentielle pour bénéficier pleinement de cette sécurité.

Comparaison entre le crédit documentaire et d'autres moyens de paiement

Le virement bancaire

Le virement bancaire est simple et rapide, mais il n'offre pas les mêmes garanties de paiement et de conformité des marchandises que le crédit documentaire.

Utilisé massivement dans les échanges internationaux, il est apprécié pour sa simplicité opérationnelle, ses coûts généralement plus faibles et sa mise en œuvre rapide. L'acheteur donne l'ordre de paiement à sa banque, qui transfère les fonds sur le compte du vendeur, généralement après réception de la marchandise ou des documents.

Cependant, du point de vue de l'exportateur, le virement présente des limites importantes :

À l'inverse, le crédit documentaire :

En résumé, le virement est adapté aux relations de confiance établies et aux pays peu risqués, tandis que le crédit documentaire s'impose dans les situations où la sécurité du règlement est prioritaire, quitte à accepter des coûts et une complexité plus élevés.

La lettre de change

La lettre de change est un engagement écrit de payer une somme déterminée à une date future. Elle est moins sécurisée que le crédit documentaire, car elle repose sur la solvabilité de l'acheteur.

Concrètement, elle formalise la dette de l'acheteur envers le vendeur : l'exportateur tire la lettre de change sur l'acquéreur, qui l'accepte et s'engage ainsi à payer à une échéance déterminée. Ce document peut ensuite être présenté à une banque pour être escompté, ce qui permet au vendeur d'obtenir des liquidités avant l'échéance.

Toutefois, même acceptée, elle demeure tributaire de la capacité du client à honorer son engagement à l'échéance. En cas de difficultés financières ou de mauvaise volonté, le vendeur devra engager des procédures de recouvrement, parfois longues et coûteuses.

Comparée au crédit documentaire :

La lettre de change est donc adaptée aux partenaires déjà connus, ou lorsqu'un niveau de risque modéré est accepté, alors que le crédit documentaire est privilégié lorsque l'exportateur souhaite s'appuyer sur l'engagement d'une banque plutôt que sur la seule solvabilité de son client.

L'encaissement documentaire

L'encaissement documentaire implique que les documents de transport sont envoyés à la banque de l'importateur qui les remet à la société importatrice contre paiement ou acceptation d'une lettre de change. Ce mode de règlement est moins sûr que le crédit documentaire, car il ne garantit pas le paiement.

Dans ce schéma, la banque de l'exportateur transmet les formulaires à l'établissement bancaire de l'importateur avec des instructions précises : remise des justificatifs contre paiement immédiat (documents against payment) ou contre acceptation d'une lettre de change (documents against acceptance). Tant que l'acheteur n'a pas payé ou accepté la traite, il ne peut pas récupérer les documents lui permettant de prendre possession de la marchandise.

L'encaissement documentaire offre donc un certain levier : l'acheteur ne peut pas, en principe, retirer les marchandises sans avoir respecté les conditions prévues. Cependant :

Par rapport au crédit documentaire :

Ce mode de règlement constitue ainsi un compromis entre la simplicité du virement et la sécurité du crédit documentaire, souvent utilisé lorsque le niveau de confiance entre les parties est intermédiaire.

FAQ : questions fréquemment posées

Qu'est-ce qu'un crédit documentaire révocable ?

Un crédit documentaire révocable peut être modifié ou annulé par la banque émettrice sans préavis à l'exportateur.

Concrètement, cela signifie que l'engagement de l'établissement bancaire à payer n'est pas ferme : la banque de l'acheteur peut changer les conditions du crédit ou y mettre fin sans avoir à obtenir l'accord préalable du vendeur. Pour l'exportateur, le niveau de sécurité est donc très faible, puisqu'il n'a aucune garantie que les conditions initiales resteront en vigueur jusqu'à la présentation des documents.

En pratique, ce type de vente est très peu utilisé, car il va à l'encontre de l'objectif principal du crédit documentaire : offrir au vendeur une garantie de paiement fiable et stable. Les entreprises privilégient quasi systématiquement les crédits documentaires irrévocables, qui ne peuvent être modifiés ou annulés qu'avec l'accord de toutes les parties concernées (banque émettrice, otificatrice/confirmante, acheteur et vendeur).

Quelles sont les principales différences entre un crédit documentaire et une lettre de change ?

Le crédit documentaire offre une garantie bancaire de paiement, tandis que la lettre de change est un engagement écrit de l'acheteur.

D'un côté, le crédit documentaire repose sur un engagement de la banque de payer le vendeur dès lors que les documents présentés sont conformes aux termes du crédit. La banque se substitue en quelque sorte au risque de l'acquéreur, ce qui apporte une sécurité nettement supérieure, notamment dans les opérations internationales ou avec des clients peu connus.

De l'autre, la lettre de change est d'abord un instrument de crédit entre commerçants : le vendeur tire une traite sur l'acquéreur, qui l'accepte et promet de payer à l'échéance. Sauf intervention particulière d'une banque (aval, escompte), la solvabilité du débiteur reste au cœur du dispositif.

En résumé :

Les deux outils peuvent d'ailleurs se combiner : dans certains montages, la lettre de change est utilisée en complément d'un crédit documentaire ou escomptée par une banque pour améliorer la trésorerie du vendeur.

Le crédit documentaire est-il obligatoire en commerce international ?

Non, le crédit documentaire n'est pas obligatoire en commerce international. Il fait partie des outils possibles, au même titre que le virement, l'encaissement documentaire ou la lettre de change.

En revanche, il est fortement recommandé dès que les montants sont significatifs, que la relation commerciale est nouvelle ou que le contexte pays/acheteur est incertain. Dans ces situations, il permet de sécuriser le paiement et de poser un cadre clair entre l'exportateur, l'importateur et leurs banques.

Quelle est la différence entre un crédit documentaire et une SBLC ?

Le crédit documentaire (Crédoc) est avant tout un moyen de paiement sécurisé : la banque s'engage à payer l'exportateur si les documents présentés sont strictement conformes aux conditions prévues. Tout repose sur la conformité documentaire.

La SBLC (Standby Letter of Credit) est plutôt une garantie de règlement : elle n'est pas destinée à être utilisée en temps normal, mais à intervenir en cas de défaillance de l'acheteur (non-paiement, non-exécution du contrat). Elle joue alors comme un filet de sécurité en dernier recours.

En résumé, le Crédoc est un outil de paiement conditionnel, alors que la SBLC est une garantie de règlement en cas de problème.

Comment se protéger contre les fluctuations des taux de change ?

En utilisant des instruments de couverture comme les contrats à terme ou les options de change.

Au-delà de ces solutions, la gestion du risque de change repose sur une approche globale :

Sur le plan financier, les entreprises peuvent recourir aux contrats à terme, aux options, voire à des swaps de devises pour adapter leur couverture à leur profil de risque et à leur stratégie.

Sur le plan commercial, elles peuvent chercher à facturer dans leur propre devise, négocier des clauses d'ajustement du prix, ou encore répartir le risque entre acheteur et vendeur.

Sur le plan organisationnel enfin, il est utile de mettre en place un suivi régulier de l'exposition au change, avec des limites internes, des simulations d'impact sur la marge et une coordination étroite entre les équipes financières, commerciales et bancaires.

Le crédit documentaire, en fixant à l'avance la devise, le montant et l'échéance du paiement, fournit un cadre clair qui facilite la mise en place de ces outils de couverture, mais il ne remplace pas une véritable politique de gestion du risque de change.

Ces développements devraient offrir une compréhension approfondie et détaillée du crédit documentaire, couvrant tous les aspects essentiels et aidant les entreprises à naviguer dans ce domaine complexe.