Cash pooling

Définition du cash pooling

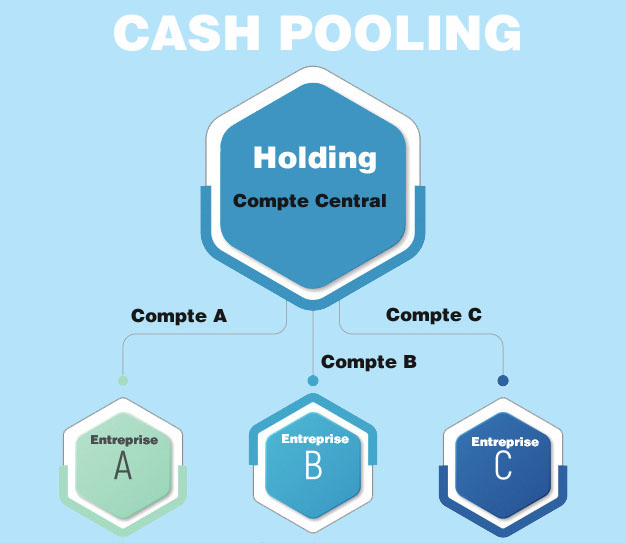

Le cash pooling ou centralisation de trésorerie ou aussi appelé cash management représente les différentes techniques de centralisation de trésorerie d'un groupe.

Les objectifs sont : pouvoir gérer et optimiser les besoins et les excédents en liquidités des sociétés d'un groupe. Cela permet de réduire le niveau d'endettement global à court terme et revoir les taux d'intérêt bancaires plus avantageux en jouant entre les différents comptes et le volume traité.

Au délà des gains d'argent, il permet de mieux suivre la trésorerie dans un objectif d'autofinancement des différentes filiales du groupe ou de la multinationale.

Qu'est-ce que le cash pooling ?

C'est une technique de gestion de la trésorerie utilisée par les entreprises qui détiennent des fonds auprès d'institutions financières. La mise en commun de la trésorerie permet aux entreprises de regrouper sur un seul compte leurs positions de crédit et de débit dans différents comptes, et comprend des techniques comme la mise en commun de la trésorerie théorique et la concentration de la trésorerie. Le cash pooling notionnel permet à l'entreprise de combiner les soldes de plusieurs comptes afin de limiter les frais de solde ou de transaction peu élevés. La concentration de trésorerie ou le solde nul consiste pour l'entreprise à combiner physiquement plusieurs comptes en un seul compte.

La centralisation de trésorerie est l'agrégation des soldes de divers comptes bancaires distincts dans une structure bancaire unique. Avec ce regroupement, l'intérêt est optimisé car la banque examinera le solde mis en commun et non les soldes individuels. La concentration des sommes augmentera également la liquidité disponible pour une organisation car le solde total mis en commun est utilisable de manière centralisée et non sur des comptes séparés.

La mise en commun de la trésorerie peut comprendre des comptes bancaires de plusieurs entités juridiques, dans diverses juridictions, en différentes devises, permettant ainsi à un groupe international de consolider l'ensemble des liquidités de l'ensemble de la compagnie.

Comment fonctionne le cash pooling ?

Le cash pooling est une méthode très courante adoptée par les grandes entreprises (qui comptent de nombreuses entités dans le monde) pour améliorer leur gestion de trésorerie, simplifier la structure de leurs comptes et réduire le coût global des transactions bancaires.

Il consiste à regrouper des fonds provenant de différents comptes bancaires en un seul et même pool de trésorerie. Le plus grand avantage du regroupement de vos fonds en un seul pool de trésorerie est que vous augmentez la visibilité et le contrôle de tous vos fonds dans différentes entités partout dans le monde.

La centralisation de votre trésorerie dans toutes vos entités vous permettra également de mieux comprendre vos positions en matière de trésorerie et de change, c'est-à-dire combien d'argent liquide vous avez dans vos filiales.

Avoir la visibilité et le contrôle de votre trésorerie vous permettra ensuite de réfléchir à l'amélioration de votre gestion du risque de change et à la réduction des coûts d'emprunt de vos entités.

Commencez à réfléchir à la manière dont vous pouvez rationaliser vos comptes bancaires et créer un pool de trésorerie global pour conforter la trésorerie de toutes vos entités. Il n'est peut-être pas possible de consolider 100 % de votre trésorerie dans un seul pool en raison des restrictions imposées par les différents pays, mais je pense que si vous pouvez obtenir une visibilité de plus de 90 % de la trésorerie dans toutes vos entités, cela devrait suffire pour commencer !

Cash pooling et affacturage

L'utilisation de l'affacturage dans un groupe d'entreprises peut aider à la mise en place du cash pooling en augmentant les liquidités dans chacune des entités.

Pour améliorer la trésorerie, il est possible d'utiliser aussi le reverse factoring pour payer les fournisseurs avant la date d'échéance tout en améliorant le besoin de fonds de roulement.

Comment se déroule la mise en place du cash pooling ?

La mise en commun des liquidités se présente sous différentes formes. La plus grande distinction est celle entre le pooling physique et le pooling notionnel. Le premier consiste à transférer physiquement des espèces dans les pools de trésorerie. La seconde consiste à compenser les soldes sans déplacer les espèces. Les autres systèmes sont des variations ou des combinaisons de la mise en commun physique et théorique.

Le cash pooling physique et théorique. Comme son nom l'indique, le cash pooling physique implique un mouvement physique d'argent liquide (ou "balayage") de divers sous-comptes bancaires vers et depuis un seul compte de banque centrale (ou compte principal ou compte d'en-tête). Le compte d'en-tête est généralement sous le nom de la Trésorerie du groupe ou du siège. Il existe différentes variantes d'un pool de trésorerie physique. La forme la plus simple de pool de trésorerie physique est le pool à solde nul.

Ainsi, à la fin de chaque jour ouvrable, les comptes des banques participantes seront à zéro, d'où le nom de "équilibrage à zéro". Une autre variante courante est l'équilibrage cible ou l'équilibrage conditionnel. En gros, c'est la même chose que l'équilibrage à zéro, sauf que les sous-comptes ne sont pas mis à zéro, mais qu'un solde cible leur est laissé après le balayage.

ZBA (Zero Balancing Account) : remise à zéro des soldes des comptes prédéfinis détenus par votre entreprise et vos filiales dans différentes banques et différents pays. Les fonds seront physiquement transférés sur un compte principal. Ce compte principal peut être utilisé dans n'importe quelle banque. Zero Balancing est la solution de "Cross-Border Cash Pooling" la plus avancée : l'exécution quotidienne, le respect des dates de valeur et la disponibilité des limites intrajournalières sont assurés par une série d'accords et de processus opérationnels créés entre les banques en utilisant des comptes bancaires réciproques.

TBA (Target Balancing Account) : c'est le "petit frère" du Zero Balance Cash Pooling. Les résultats obtenus sont presque identiques, en termes de concentration des fonds détenus dans différents pays et banques. Il est moins complexe en termes de mise en œuvre et de gestion de projet et disponible pour un nombre beaucoup plus important de banques, de pays et de devises que le Zero Balancing. Cependant, les performances en termes d'efficacité du transfert de fonds sont plus faibles, notamment en ce qui concerne les dates de valeur, les limites intrajournalières/audiovisuelles et les facilités de crédit.

FBA (Fork Balancing Account) : les comptes sont nivelés à une limite determinée par rapport à un seuil.

Mise en commun non physique : Le pooling non physique n'implique aucun transfert de fonds afin de créer une position de liquidité unique.

Le Cash Pooling notionnel : les soldes débiteurs et créditeurs des comptes participants, dans la même monnaie, sont pratiquement compensés les uns par rapport aux autres au sein d'une même banque ("compensation d'intérêts"). Cela permet aux soldes "réels" de rester inchangés, tandis qu'une consolidation théorique est obtenue sur un compte de pooling virtuel. Les intérêts sont payés/reçus sur le solde virtuellement agrégé. Avec le notionnel Pooling, les fonds ne sont pas réellement compensés, mais seulement virtuellement. Par conséquent, la banque encourt des frais de capital et de réserves minimales sur les comptes participants ; il en résulte une réduction des rendements d'intérêts.

Le pooling notionnel séduit les trésoriers d'entreprise pour différentes raisons, notamment la facilité opérationnelle de gestion des liquidités au sein du groupe, la large acceptation par les revenus dans le monde entier et le faible impact sur la comptabilité et les opérations commerciales de l'entreprise. L'efficacité et l'efficience des solutions de pooling notionnel multi-entités dépendent toutefois des obligations contractuelles entre les entités participantes requises par la banque (c'est-à-dire la garantie croisée ou l'acte de responsabilité conjointe et solidaire). Ces garanties croisées et autres obligations contractuelles multilatérales renforcées constituent généralement des obstacles pour les groupes d'entreprises qui souhaitent mettre en œuvre une mise en commun théorique.

Cash pooling IHB : Les filiales utilisent le compte bancaire d'une société en charge de la trésorerie pour ses paiements et ses encaissements. La société mère comptabilisera une dette pour les perceptions et une créance pour les décaissements envers les filiales.

Deux modèles :

IHB (In-house banking) : il centralise à la fois les flux et les soldes en exécutant tous les flux par le biais des comptes courants multidevises internes des sociétés d'exploitation auprès de l'entité désignée. Son rôle essentiel consiste à reproduire les calculs d'intérêts de la banque et à les affecter, en débits et en crédits, aux comptes des membres du pool. L'IHB fait office de vérification et de contrôle des opérations de la banque, en aidant à détecter et à éliminer les erreurs.paiements "Pour le compte de " ou "En faveur de".

RAS (Reference account Structure) : la maison mère détient un compte bancaire composé de sous-comptes, chaque filiale donnera le nom de son sous-compte à ses clients. Ces sous-comptes sont fictifs et répliqués sur le compte principal de la société mère.

Les avantages

Les désavantages : Avec le nombre de transactions importantes les frais bancaires sont en augmentation.

Le cash pooling interne ou externe

En matière de cash pooling, les entreprises ont le choix entre utiliser leur partenaire bancaire ou s'appuyer sur les fonctionnalités de leur système de gestion de trésorerie (SGT) pour gérer manuellement (ou semi-manuellement) leurs dépôts.

Les raisons de mettre en œuvre le cash pooling sont multiples : la volonté de regrouper la trésorerie du groupe en un seul point, la volonté de sécuriser la trésorerie d'une filiale située dans un pays à risque, la nécessité de favoriser le financement intra-groupe, ou encore l'objectif d'améliorer la visibilité des liquidités disponibles pour placer les excédents dans un lieu central, etc.

Quelles que soient les raisons, lorsqu'elles mettent en commun leur trésorerie, les entreprises ont le choix entre recourir à leur partenaire bancaire ou s'appuyer sur les fonctionnalités de leur système de gestion de trésorerie (SGT) pour gérer manuellement (ou semi-manuellement) leurs dépôts. Aucune solution n'est nécessairement supérieure à une autre. Le choix entre le cash pooling bancaire et le cash pooling interne dépend d'abord de l'organisation du groupe, du niveau d'autonomie donné à chaque entité opérationnelle et de l'étendue du déploiement de l'outil de trésorerie. En fait, le cash pooling interne n'est pas une option viable si le SGT n'est pas déjà déployé dans un certain nombre de filiales et de grands comptes bancaires.

Le cash pooling bancaire externalisé

Pour simplifier, le cash pooling bancaire peut être adapté à tous les types d'entreprises, des plus petites et des moins structurées aux plus grands groupes internationaux qui souhaitent bénéficier des services à forte valeur ajoutée offerts par les banques dans ce domaine. Dans tous les cas, le cash pooling bancaire est adapté aux groupes qui ne disposent pas encore de SGT robuste déployé sur un large périmètre, mais qui fonctionnent principalement avec des outils de gestion de trésorerie de base.

En outre, le pooling de trésorerie bancaire est généralement appliqué à une seule banque et à une seule devise. Dans la plupart des cas, un groupe cherchant à mettre en commun toutes ses liquidités créera autant de pools de trésorerie qu'il a de monnaies et de banques. Les cash pools multi-banques sont évidemment possibles, mais ils ne sont pas les plus simples ni les moins coûteux, car ils nécessitent des accords Swift signés par les banques participantes. En revanche, les cash pools multidevises ne sont possibles qu'au sens "fictif", avec la mise en place de cash pooling "fictifs".

Chaque soir, la banque de pooling enregistre les positions des comptes participants ou secondaires après les mouvements de la journée, puis effectue une compensation automatique de ces comptes sur un compte principal. La plupart du temps, les comptes sont mis à zéro, mais un vidage partiel est possible, laissant un solde cible. La configuration du cash pool est entièrement sous-traitée à la banque. Bien qu'il permette de gagner des jours de valeur dans le cas d'un cash pool à une seule banque, le mécanisme est quelque peu rigide. La gestion dynamique des fréquences et des seuils de compensation est difficile à envisager. Les possibilités de changement sont le plus souvent limitées à l'ajout ou à la suppression d'un compte. Enfin, les utilisateurs peuvent avoir la désagréable expérience d'un flux de paiements bloqué vers les comptes secondaires si la limite intrajournalière allouée par la banque est atteinte. Une bonne gestion des prévisions de trésorerie est donc cruciale dans ce type d'organisation.

Globalement, confier la gestion d'un cash pool à un partenaire bancaire présente l'avantage de ne lui consacrer que quelques ressources internes. L'opération consiste à signer un accord de trésorerie pour clarifier la relation prêt-emprunt entre les entités participantes et à signer un accord de cash pooling avec la banque.

Le coût du cash pooling bancaire est généralement proportionnel au nombre de comptes participants et est négocié avec chaque banque. La mise en œuvre de la centralisation de trésorerie implique donc une réflexion préalable sur sa structure bancaire. Il est nécessaire de rationaliser les relations bancaires et le nombre de comptes afin d'optimiser le fonctionnement et le coût du cash pooling. Il est également crucial de s'assurer que les transferts nationaux et internationaux entre les comptes d'un même groupe bancaire sont bien inclus dans le coût de la centralisation de trésorerie.

Cash pooling interne, le choix de la flexibilité

La mise en commun interne de la trésorerie, en revanche, est souvent privilégiée par des groupes structurés et centralisés habitués à gérer leur trésorerie, leurs investissements ou leurs paiements de manière centralisée. Cette solution est particulièrement adaptée aux groupes disposant d'un grand nombre de comptes et d'un logiciel de trésorerie personnalisé. Son coût est proportionnel au nombre de transferts effectués et sa mise en œuvre peut être rapide, selon l'outil utilisé.

Le cash pooling interne se caractérise par sa grande flexibilité à condition que son outil de trésorerie soit correctement configuré. Le plus souvent, les groupes qui ont opté pour le cash pooling interne limitent leur utilisation aux transferts quotidiens par compensation manuelle. Mais il est également possible de prédéfinir les règles de gestion dans le SGT, ce qui automatise l'opération de cash pooling. Ce mode de fonctionnement offre une grande souplesse, notamment avec la possibilité de modifier à tout moment le champ d'application du cash pooling et les règles correspondantes. Le trésorier garde le contrôle, avec la possibilité de bloquer les transferts de fonds à tout moment, contrairement au cash pooling automatisé opéré par une banque. Le cash pooling interne est principalement déployé avec un champ d'application multi-banques et multi-devises.

Le coût bancaire du cash pooling interne correspond principalement au coût des transferts de trésorerie. Ces coûts peuvent être très élevés, en particulier ceux liés aux transferts de trésorerie internationaux. Des négociations avec chaque partenaire bancaire sont donc nécessaires.

La centralisation interne de la trésorerie implique également de consacrer des ressources pour configurer le système de gestion de la trésorerie, avec ou sans assistance. En principe, l'outil récupère les relevés de compte MT940 avec les transactions de la veille et prépare les transferts de compensation selon les règles paramétrées. Les activités de compensation ne sont que partiellement automatisées. En effet, le SGT propose des éléments de rapports qui doivent ensuite être validés et envoyés à la banque selon le workflow de validation et de signature mis en place par le groupe. Contrairement au cas du cash pool bancaire, où les filiales signent un cash pooling à l'agent dans le cadre du cash pooling interne, la trésorerie centrale doit disposer d'une procuration bancaire pour tous les comptes locaux si elle veut être autonome dans la gestion de son organisation.

En conclusion, il n'est pas possible de copier une solution de cash pooling déjà mise en place dans un autre groupe. L'adoption de ce système nécessite la réalisation d'un audit et d'une analyse approfondie avant de choisir une solution. De plus, dans le cadre d'un cash pooling international, il est important d'être aidé à résoudre les questions fiscales et réglementaires liées au pool souhaité. En termes de prix, les deux solutions sont intéressantes, à condition que le prix des transferts de fonds et du cash pooling bancaire ait été correctement négocié. En outre, les deux solutions ne s'excluent pas mutuellement ; il est tout à fait possible de mettre en place des structures hybrides, dans lesquelles les comptes appartenant à un seul groupe bancaire sont mis en commun par la banque avec des comptes pivots gérés à partir du SGT. Il convient également de noter que la mise en commun de la trésorerie bancaire, bien que moins flexible, sera néanmoins valorisée comme une activité secondaire dans la relation globale entre la banque et l'entreprise.